Un processo di monitoraggio continuo è una componente vitale della strategia Know Your Customer e consente alle aziende di garantire il rispetto della conformità con gli organismi di regolamentazione. Conosciuto anche come monitoraggio continuo, è indispensabile per mitigare i rischi di riciclaggio di denaro. Questa guida illustra cosa comprende una strategia di monitoraggio antiriciclaggio, la sua tecnologia sottostante e come migliora gli sforzi di conformità.

KYC e AML: qual è la differenza?

Sebbene questi processi siano collegati, ci sono sfumature integrali che li separano. Entrambe le strategie, tuttavia, aiutano a rafforzare gli sforzi di un'azienda nel contrastare il finanziamento del terrorismo, monitorare le attività sospette e rispettare i requisiti normativi. Entrambi si basano su un monitoraggio continuo.

Conosci il tuo cliente (KYC)

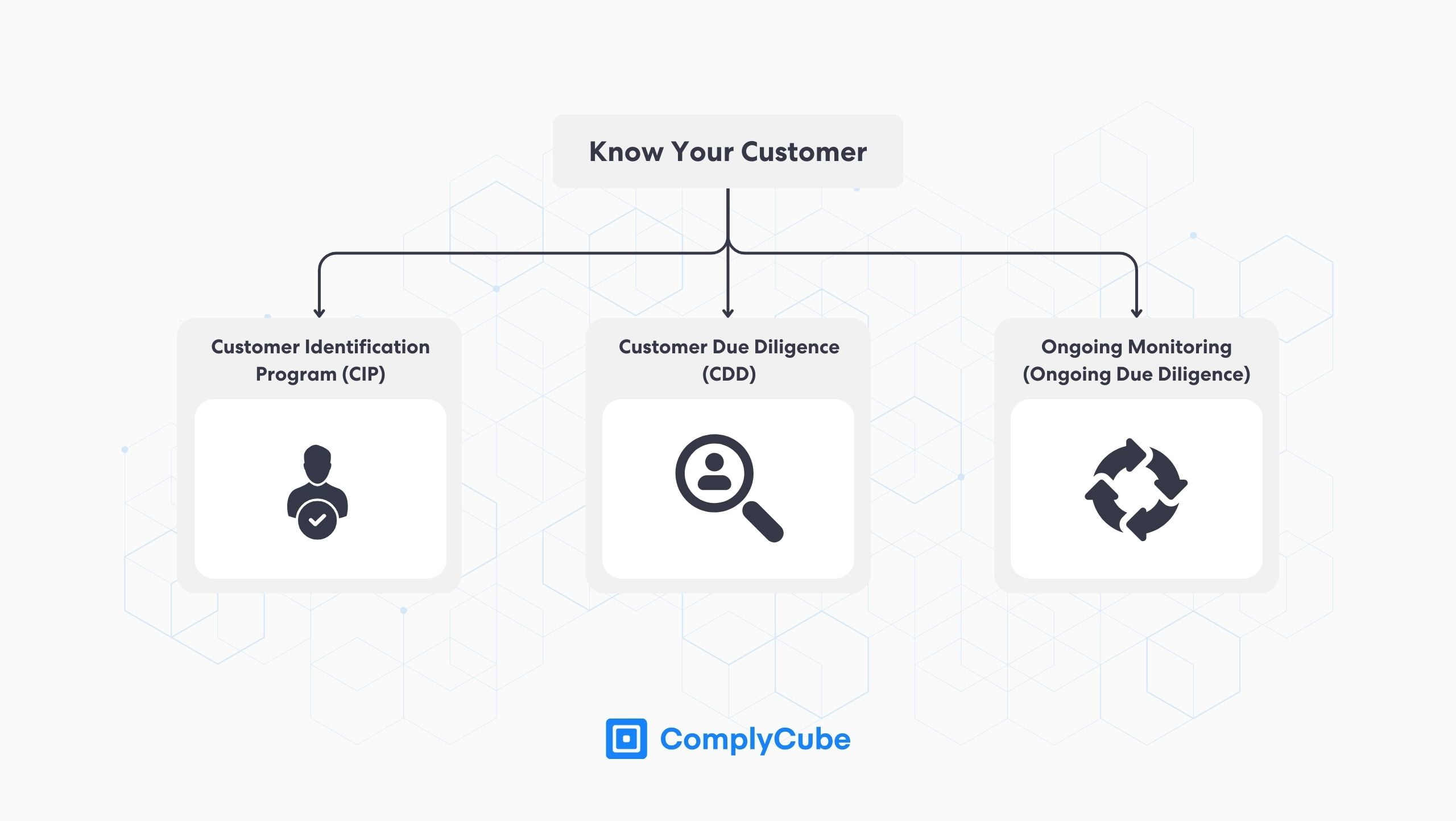

Know Your Customer è il processo generale che è alla base del monitoraggio continuo, dell'antiriciclaggio (AML) e di molti altri processi di verifica dell'identità (IDV) che forniscono alle aziende gli strumenti per identificare i propri clienti.

Il KYC è un processo ampio e dinamico che le istituzioni devono eseguire quando stabiliscono un nuovo cliente o un rapporto commerciale. Il KYC si compone di 3 procedure essenziali:

- Programma di identificazione del cliente (CIP)

- Due Diligence della clientela (CDD)

- Monitoraggio continuo

Ciò significa che KYC non è solo una funzione "una e fatta". È un processo che richiede messa a punto e ripetizione nel rapporto dell'utente con un'azienda. Per informazioni più dettagliate sulla verifica KYC, leggi Processo globale di verifica KYC in 3 passaggi.

Tuttavia, non tutte le istituzioni devono seguire la stessa procedura KYC e i processi possono differire notevolmente da una società all’altra. Questo perché anche i requisiti normativi che le aziende devono soddisfare da un settore all’altro sono molto diversi. Per esempio:

Una banca deve identificare in modo esaustivo i potenziali rischi che i suoi clienti potrebbero comportare. Le valutazioni del rischio nel settore bancario sono le più laboriose perché le banche hanno accesso diretto al sistema finanziario. Ciò li rende l’obiettivo più probabile del riciclaggio di denaro e di altri crimini finanziari e quindi hanno le normative AML più severe.

Un sito di e-commerce che vende articoli di cancelleria non avrebbe gli stessi rigorosi requisiti normativi poiché i potenziali rischi associati all'attività dell'azienda sono molto meno gravi. Per questo motivo, la strategia KYC dell'azienda sarebbe probabilmente limitata a una procedura più elementare poiché non è richiesto lo stesso livello di garanzia dell'identità e delle informazioni sui clienti.

Questo è ciò che è noto come approccio basato sul rischio (RBA). FinCEN (Financial Crimes Enforcement Network) lo riconosce ogni settore e ogni istituzione presenta il proprio insieme unico di rischi operativi. Per questo motivo, non esiste una metodologia valida per tutti per la verifica Know Your Customer.

Antiriciclaggio (AML)

Antiriciclaggio è un termine che comprende le politiche in atto per monitorare, scoraggiare e, in definitiva, prevenire qualsiasi attività relativa al riciclaggio di denaro. Ciò comporta un monitoraggio continuo e molteplici altre strategie.

Il monitoraggio continuo della lotta al riciclaggio è fondamentale per prevenire la criminalità finanziaria, poiché le circostanze di un individuo sono sempre soggette a cambiamenti. Questi cambiamenti potrebbero includere:

Un nuovo lavoro o posizione che porta determinate autorità o esposizione agli ecosistemi finanziari.

Ricatto di qualsiasi tipo che induca qualcuno a fare cose che normalmente non farebbe mai.

Un’improvvisa perdita della situazione finanziaria che rende un individuo alla disperata ricerca di denaro.

Per evitare non conformità e danni alla reputazione nel loro settore, le aziende devono eseguire un monitoraggio AML continuo come strumento di gestione del rischio perpetuo nella loro strategia antiriciclaggio. Per ulteriori informazioni sui processi AML e KYC automatizzati, leggere L'importanza della verifica KYC automatizzata.

Cos'è il monitoraggio continuo?

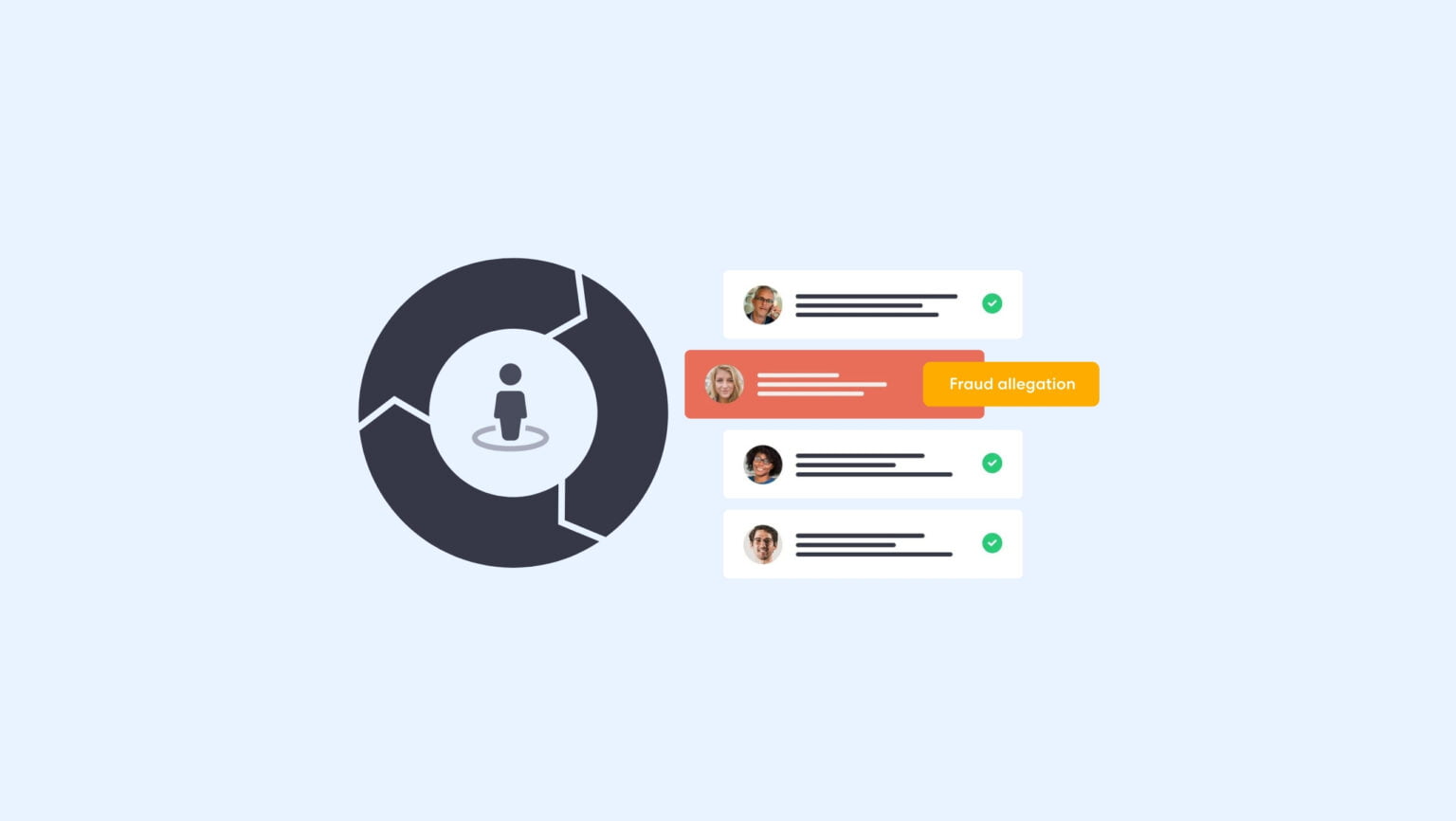

Il monitoraggio continuo è l'ultima fase del processo Know Your Customer (KYC). Dopo il successo delle procedure CIP e CDD, il monitoraggio continuo garantisce che le informazioni di cui dispongono le aziende sulla potenziale esposizione al rischio dei propri clienti rimangano aggiornate. Questo è fondamentale poiché le circostanze del cliente possono cambiare rapidamente in qualsiasi momento per vari motivi, come cambiamenti improvvisi nella salute finanziaria, questioni legali, alterchi politici o personali e molti altri.

Ad esempio, i clienti potrebbero essere coinvolti in attività di riciclaggio di denaro se vengono improvvisamente esposti a un individuo o un ufficio che detiene una posizione di influenza o autorità; uno sviluppo come questo verrebbe generalmente contrassegnato nell'ambito di uno screening PEP (persona politicamente esposta).

Le istituzioni che monitorano i propri clienti su base continuativa hanno una consapevolezza molto più forte dei rischi a cui i clienti potrebbero esporre la propria attività, consentendo loro di adottare misure correttive più decisive, se necessario. Ciò rende il monitoraggio continuo fondamentale per la strategia di conformità antiriciclaggio di un’azienda, in particolare nel settore finanziario.

Gli sviluppi globali nella regolamentazione AML e KYC suggeriscono che il monitoraggio continuo diventerà sempre più parte integrante della salvaguardia del settore finanziario. Il settore finanziario ha abbracciato la digitalizzazione in molti modi, aprendo la strada a nuovi metodi per sfruttare il sistema finanziario da parte dei riciclatori di denaro.

Il mercato delle criptovalute ha consentito a tale veicolo di aggirare la legislazione antiriciclaggio esistente che ha costretto i regolatori globali a inasprire le loro politiche. L'UE ha accettato di introdurre misure di due diligence più rigorose sui CASPS (Crypto Asset Service Providers), dove il monitoraggio continuo dei profili e delle transazioni degli utenti diventerà una pratica comune.

Cosa sono i processi di monitoraggio continuo?

Esistono varie strategie di monitoraggio continuo che un'azienda può utilizzare; tuttavia, eseguire tutte queste operazioni manualmente esaminando regolarmente i documenti KYC degli utenti richiederebbe molto tempo, tempo che può essere allocato in modo molto più efficiente.

Ciò ha portato a un aumento dei servizi di verifica KYC che sopportano l’onere della conformità dei clienti per consentire alle aziende di concentrarsi su crescita, efficienza e fattori di guadagno. Il monitoraggio continuo è essenzialmente la continua due diligence degli utenti.

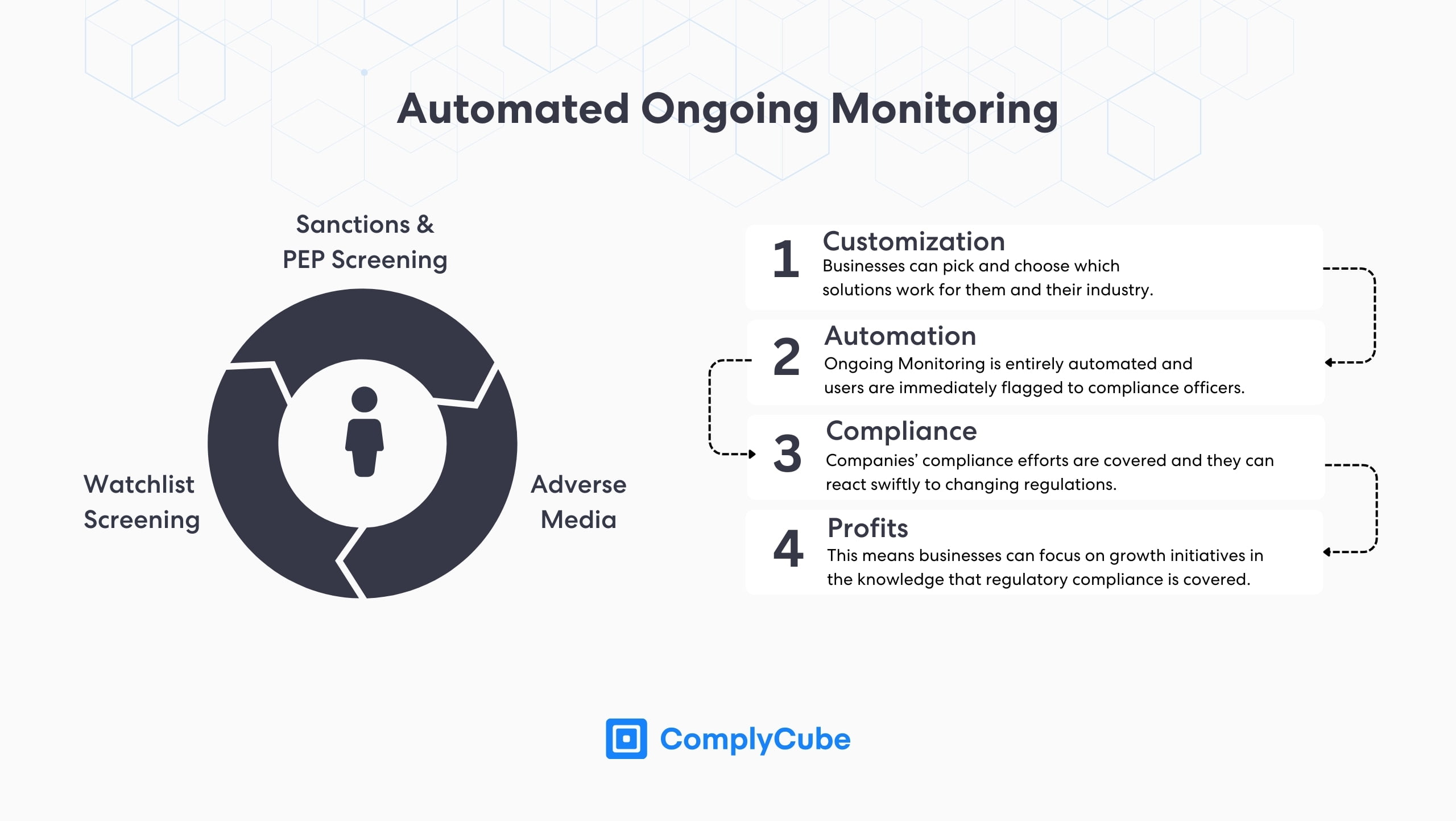

I fornitori di KYC forniscono ai propri clienti flussi di lavoro completamente automatizzati basati su tecnologie IA all'avanguardia. Questi servizi personalizzabili e automatizzati comprendono processi più ampi di due diligence della clientela e di monitoraggio continuo, come sanzioni e screening delle PEP (persone politicamente esposte), copertura mediatica negativa, screening delle watchlist internazionali e molti altri.

Sanzioni e screening PEP

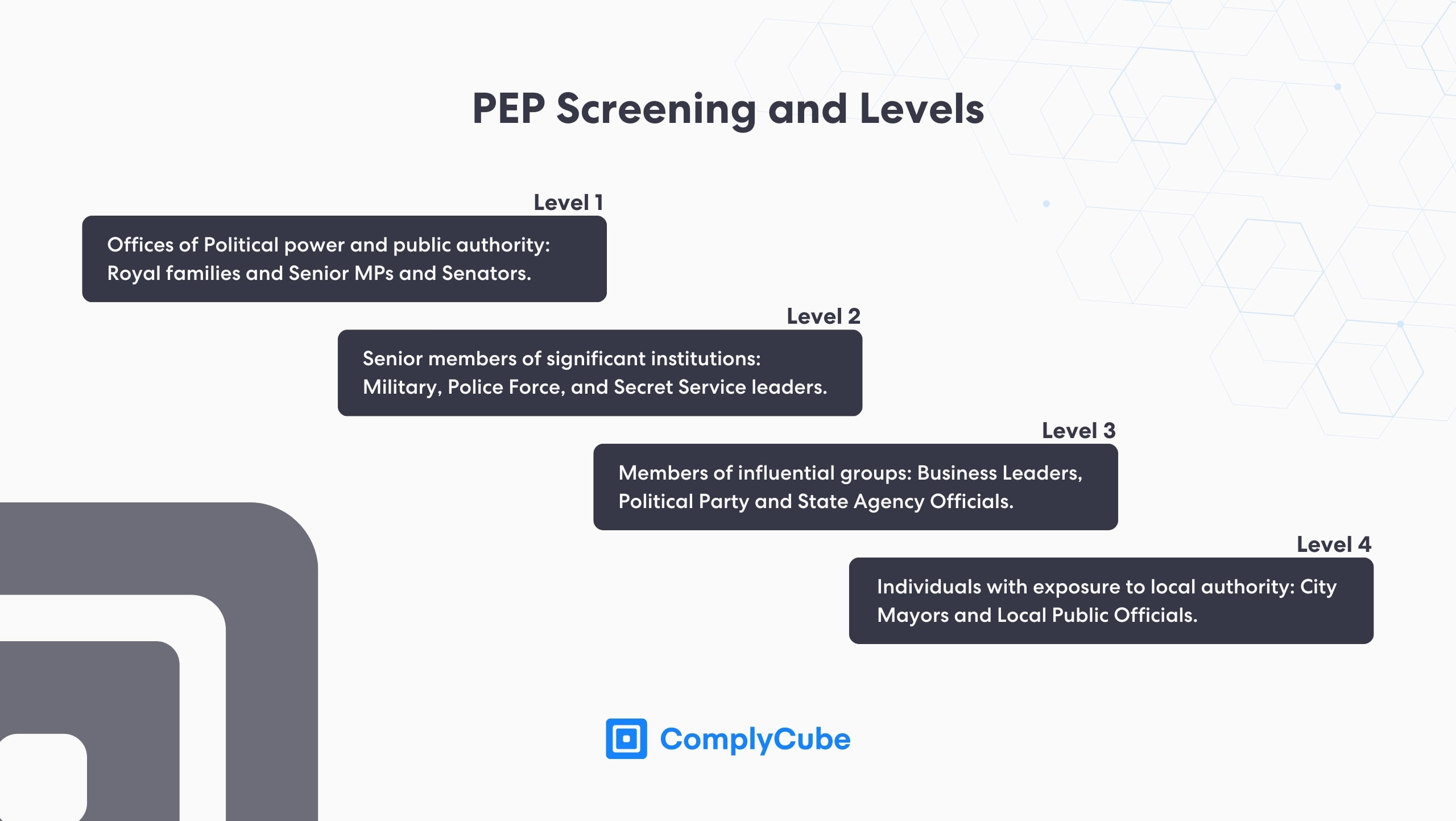

Come accennato in precedenza, gli individui che ricoprono una posizione di autorità, come una carica politica, rappresentano un rischio molto maggiore per il sistema finanziario. Questo potenziale rischio e illecito potrebbe essere dovuto alla loro stessa corruzione o ricatto. Indipendentemente dalle origini di questa minaccia, tuttavia, è ancora necessario un rigoroso preavviso alle istituzioni coinvolte in una relazione con loro.

Screening PEP è un ottimo strumento di valutazione del rischio nel processo KYC e di monitoraggio continuo; tuttavia, naturalmente, non si applica a tutti i clienti. Una porzione molto più ampia di clienti non sarà esposta a influenze politiche o aristocratiche e, pertanto, lo screening PEP è solo uno dei tanti strumenti di monitoraggio continuo.

I database di screening PEP di ComplyCube includono 4 livelli di esposizione politica, utilizzati per aiutare ad assegnare agli utenti un livello di rischio. Più basso è il livello PEP, maggiore è il rischio del cliente. Ad esempio, i principali senatori degli Stati Uniti hanno un’esposizione molto maggiore alle infrastrutture nazionali rispetto ai funzionari pubblici locali. Questa esposizione includerebbe una capacità di corruzione nel sistema finanziario.

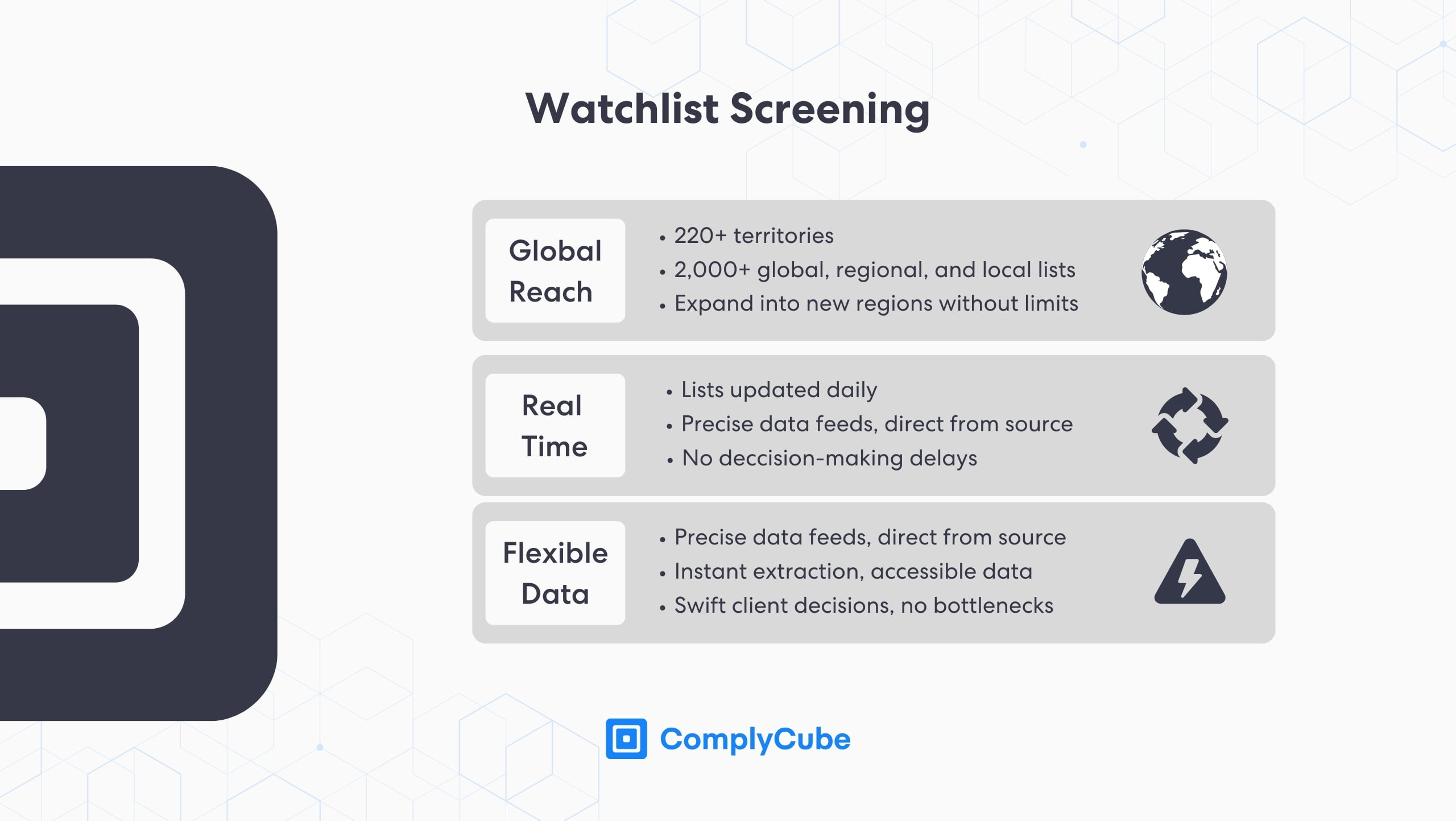

Screening della lista di controllo

La combinazione dell'automazione con un'ampia gamma di watchlist internazionali e locali fornisce una soluzione onnicomprensiva per il controllo dei precedenti. Una volta che un’azienda dispone delle informazioni richieste su un nuovo utente – sottolineando l’importanza dei servizi di verifica KYC – può generare una comprensione incredibilmente accurata del fatto che quell’individuo rappresenti un potenziale rischio.

Screening della lista di controllo viene generalmente aggiornato 24 ore su 24, con nuovi profili e dati integrati ogni giorno, fornendo un servizio completo. Ciò garantisce che le aziende che utilizzano questi servizi siano in una posizione dominante quando si tratta di requisiti di conformità.

Media avversi

L’integrazione dei database dei media nella profilazione del rischio è una pietra miliare degli sforzi di screening contemporanei. I principali processi di monitoraggio continuo sono caratterizzati dalla collaborazione con centinaia, se non migliaia, di media per elaborare una soluzione esaustiva sui media avversi. Questa infrastruttura consente alle aziende di condurre uno screening in tempo reale dei clienti per individuare una copertura stampa negativa in un'ampia gamma di attività dannose.

Condurre Controlli sui media avversi manualmente richiederebbe un’enorme quantità di tempo e risorse e il processo non verrebbe completato in modo sufficientemente completo come con una soluzione automatizzata e basata sull’intelligenza artificiale. Ciò lascia il posto all’impennata delle tecnologie di apprendimento automatico che continuano a spostare il settore della conformità normativa.

In che modo le soluzioni KYC migliorano il monitoraggio continuo?

Le soluzioni KYC, o servizi eKYC, stanno diventando uno standard di settore per il monitoraggio continuo e i relativi punti critici AML. In genere, questi fornitori automatizzano un intero flusso di lavoro che viene adattato e personalizzato in base alle esigenze su misura del cliente.

La combinazione di automazione, flessibilità e personalizzazione significa che il monitoraggio continuo, così come altri processi KYC, sono estremamente snelli. ComplyCube fornisce queste soluzioni comodamente da una piattaforma all-in-one di facile utilizzo con cui i responsabili della conformità possono lavorare.

Il loro portale KYC e AML è una delle loro proposte di valore più grandi e funge da hub per la loro suite di procedure IDV e due diligence. Tutti i dati dei clienti sono prontamente disponibili e ordinati in profili di rischio, le cui soglie sono anche personalizzabili per aumentare l'efficienza operativa sulla base di specifici RBA aziendali. Ciò rende il compito di aderire a normative severe, come la Standard AML/CTF del GAFI, molto più facile da realizzare.

Come scegliere un fornitore KYC

Il monitoraggio continuo automatizzato aiuta le aziende a migliorare l'efficienza operativa, ridurre i falsi positivi e tagliare i costi. Con l’aiuto dell’intelligenza artificiale più moderna, i fornitori di eKYC colmano il divario tra regolamentazione e funzionamento.

Se la tua azienda ha bisogno di condurre un monitoraggio continuo come parte della sua strategia KYC, potrebbe essere il momento di iniziare a indagare sui servizi KYC. ComplyCube fornisce una suite di soluzioni AML, KYC e IDV automatizzate racchiuse in un'unica piattaforma intuitiva.

La piattaforma basata sull'intelligenza artificiale è leader del settore in base all'ampiezza dell'ambito delle operazioni, una buona metrica per valutare i fornitori di soluzioni KYC. ComplyCube è concesso in licenza in oltre 220 regioni e facilita oltre 13.000 documenti, consentendogli di adattarsi alle esigenze di crescita di qualsiasi azienda.

Se stai cercando un partner per eseguire un monitoraggio continuo o desideri saperne di più sulle soluzioni Know Your Customer, ComplyCube è un buon punto di partenza. Mettiti in contatto oggi stesso con uno dei loro specialisti AML, KYC e IDV.