Gli strumenti di screening delle sanzioni sono essenziali per una forte prevenzione dell'antiriciclaggio (AML) e del finanziamento del terrorismo (CTF), utilizzati per fermare i reati finanziari. Le aziende regolamentate devono condurre uno screening del rischio di sanzioni come pratica obbligatoria per un'efficace conformità alle sanzioni e garantire un monitoraggio continuo. Il software di screening delle sanzioni e gli strumenti di screening delle sanzioni sono una componente fondamentale del processo Know Your Customer (KYC), che garantisce una due diligence approfondita all'interno del controllo delle sanzioni in mezzo alla crescente domanda di efficienza nella gestione delle transazioni e dei requisiti normativi.

Lo screening delle sanzioni è fondamentale per le istituzioni finanziarie per rispettare le normative e prevenire il riciclaggio di denaro. Utilizzando un software di screening delle sanzioni con apprendimento automatico ed elaborazione del linguaggio naturale, le istituzioni possono identificare in modo efficiente le persone politicamente esposte (PEP) e le entità nei programmi di sanzioni. I requisiti di conformità e la conformità normativa sono aspetti essenziali di questo processo. Anche la gestione del rischio è un fattore critico nel contesto del software di screening delle sanzioni. Il monitoraggio continuo, lo screening delle transazioni e la gestione degli avvisi aiutano a ridurre i falsi positivi e a migliorare l'accuratezza. I progressi nella tecnologia, come l'automazione dei processi robotici e l'intelligenza artificiale, sono fondamentali per migliorare l'efficienza dell'elaborazione delle transazioni e mitigare le inefficienze derivanti da attività manuali. Integrando gli elenchi di media avversi, una soluzione di screening solida garantisce la conformità ai requisiti e mitiga i rischi di reati finanziari. Inoltre, le istituzioni possono attingere a una rete completa e affidabile di fonti globali per garantire l'accuratezza degli elenchi di screening.

Poiché il panorama delle sanzioni è in continua evoluzione, la comprensione delle implicazioni operative e normative è di fondamentale importanza. Questa guida completa mira a fornire approfondimenti pratici sulle sanzioni, sugli organi di governo che le applicano e sulle soluzioni di screening delle sanzioni disponibili.

Cosa sono le sanzioni?

Le sanzioni sono strumenti utilizzati da paesi o organizzazioni internazionali, applicati da enti normativi, per imporre restrizioni su determinate attività o relazioni con regioni, entità o individui specifici. L'applicazione delle sanzioni è in genere impiegata per affrontare minacce alla sicurezza nazionale o alla pace internazionale, violazioni dei diritti umani e proibire attività illecite. Le sanzioni possono assumere varie forme, come restrizioni finanziarie, embarghi commerciali e divieti di viaggio.

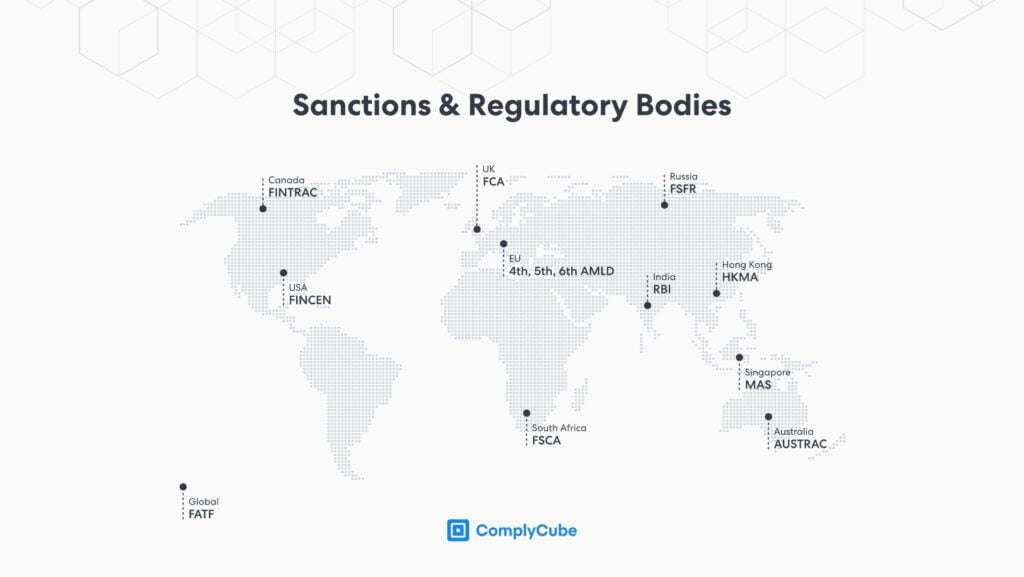

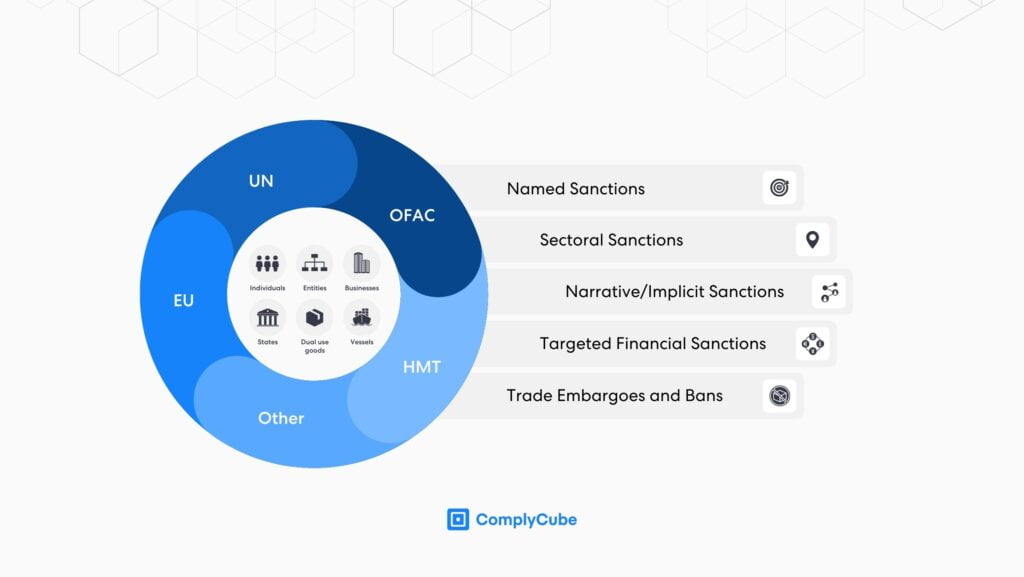

Alcuni degli organi di governo e sanzionatori più importanti includono:

- Nazioni Unite (UN): le sanzioni si applicano a tutti gli Stati-nazione delle Nazioni Unite e comprendono un'ampia gamma di restrizioni e misure.

- Ufficio per il controllo dei beni esteri (OFAC): le sanzioni dell'OFAC si estendono a tutti i cittadini, individui e istituzioni statunitensi che conducono affari all'interno o sono collegati agli Stati Uniti ea coloro che effettuano transazioni utilizzando valuta statunitense.

- Servizio per l'azione esterna dell'Unione europea (SEAE UE): le sanzioni del SEAE dell'UE interessano tutti i cittadini e le persone giuridiche dell'UE stabiliti in uno qualsiasi degli Stati membri.

- Tesoro di Sua Maestà (HMT): questo organismo sovrintende all'elenco delle sanzioni del Regno Unito, che è applicabile alle persone fisiche e giuridiche che lavorano o svolgono attività all'interno del territorio e ai sensi del diritto del Regno Unito. L'Ufficio per l'attuazione delle sanzioni finanziarie (UFSI) applica queste sanzioni.

Che cos'è un elenco di sanzioni?

Un elenco di sanzioni è un documento disponibile al pubblico emesso da autorità nazionali o internazionali come quelle sopra menzionate. Viene aggiornato regolarmente e contiene dettagli rilevanti di individui, entità, territori o paesi soggetti a restrizioni economiche o legali.

Agli individui o alle parti identificate in questi elenchi di sanzioni può essere negato l'accesso ai sistemi finanziari, limitato dal commercio o soggetto ad altre limitazioni come parte di misure punitive o preventive.

Tipi di sanzioni

Il rispetto delle sanzioni non è semplicemente un obbligo legale. Le sanzioni economiche e le restrizioni commerciali svolgono un ruolo cruciale nel mantenere un ambiente aziendale sicuro e affidabile e prevenire la facilitazione di attività illegali come il finanziamento del terrorismo, il riciclaggio di denaro e altri reati finanziari.

Le restrizioni possono essere applicate a diversi livelli:

- Sanzioni esplicite nominare direttamente il soggetto, sia esso un individuo, un'entità o un paese.

- Sanzioni narrative o implicite non nominare specificamente un individuo o un'entità. Invece, la narrazione li copre implicitamente a causa delle loro connessioni con un'entità o un settore sanzionato nominato.

Dal punto di vista economico, le sanzioni possono concretizzarsi in:

- Sanzioni complete: imporre restrizioni su tutte le transazioni con un paese specifico. Alcuni esempi includono Iran, Cuba e Sudan.

- Sanzioni mirate: limitare le transazioni con individui, entità o individui specifici elencati nell'elenco dei cittadini appositamente designati e delle persone bloccate (SDN) gestito dall'OFAC. La Russia è un ottimo esempio.

- Sanzioni settoriali: progettato per ostacolare il futuro sviluppo di settori specifici all'interno di un'economia vietando un sottoinsieme specifico di transazioni finanziarie relative a tali settori.

Comprensione del software di screening delle sanzioni

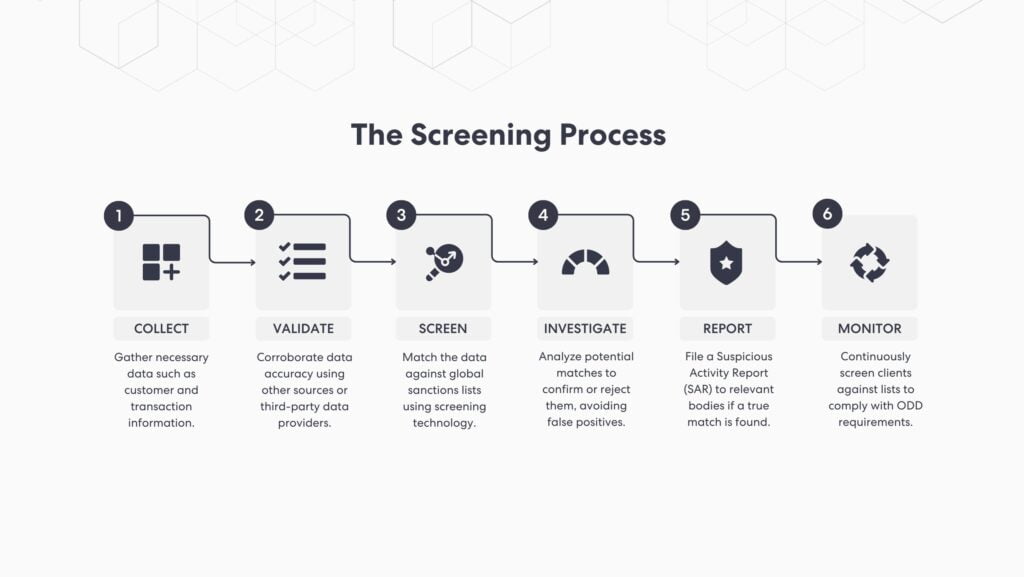

Lo screening delle sanzioni è una componente critica di un programma AML/CTF efficace, guidato dalla richiesta delle istituzioni finanziarie di soddisfare aspettative più elevate in termini di conformità e controlli operativi migliorati. Comporta il controllo dei clienti, partner e transazioni esistenti e potenziali di un'organizzazione rispetto agli elenchi di sanzioni globali per identificare i rischi finanziari e garantire la conformità alle normative internazionali. Il processo in genere prevede sei passaggi chiave che utilizzano tecnologie di screening avanzate e metodi di screening delle transazioni:

Passaggio 1: raccogli

Il primo passo prevede la raccolta dei dati necessari che verranno confrontati con un elenco di sanzioni. Ciò include in genere informazioni su clienti, potenziali partner commerciali e transazioni. I dati raccolti possono includere nomi, indirizzi, date di nascita, nazionalità e altri dettagli pertinenti.

Passaggio 2: convalida

Una volta raccolti i dati, la convalida dei dati è fondamentale per corroborare le informazioni e garantirne l'accuratezza. Questa fase spesso comporta il controllo incrociato dei dati con altre fonti, come documenti di identità, registri aziendali o fornitori di dati terzi. L'obiettivo qui è garantire l'integrità dei dati prima che vengano utilizzati nel processo di screening delle sanzioni.

Fase 3: Soluzione di screening

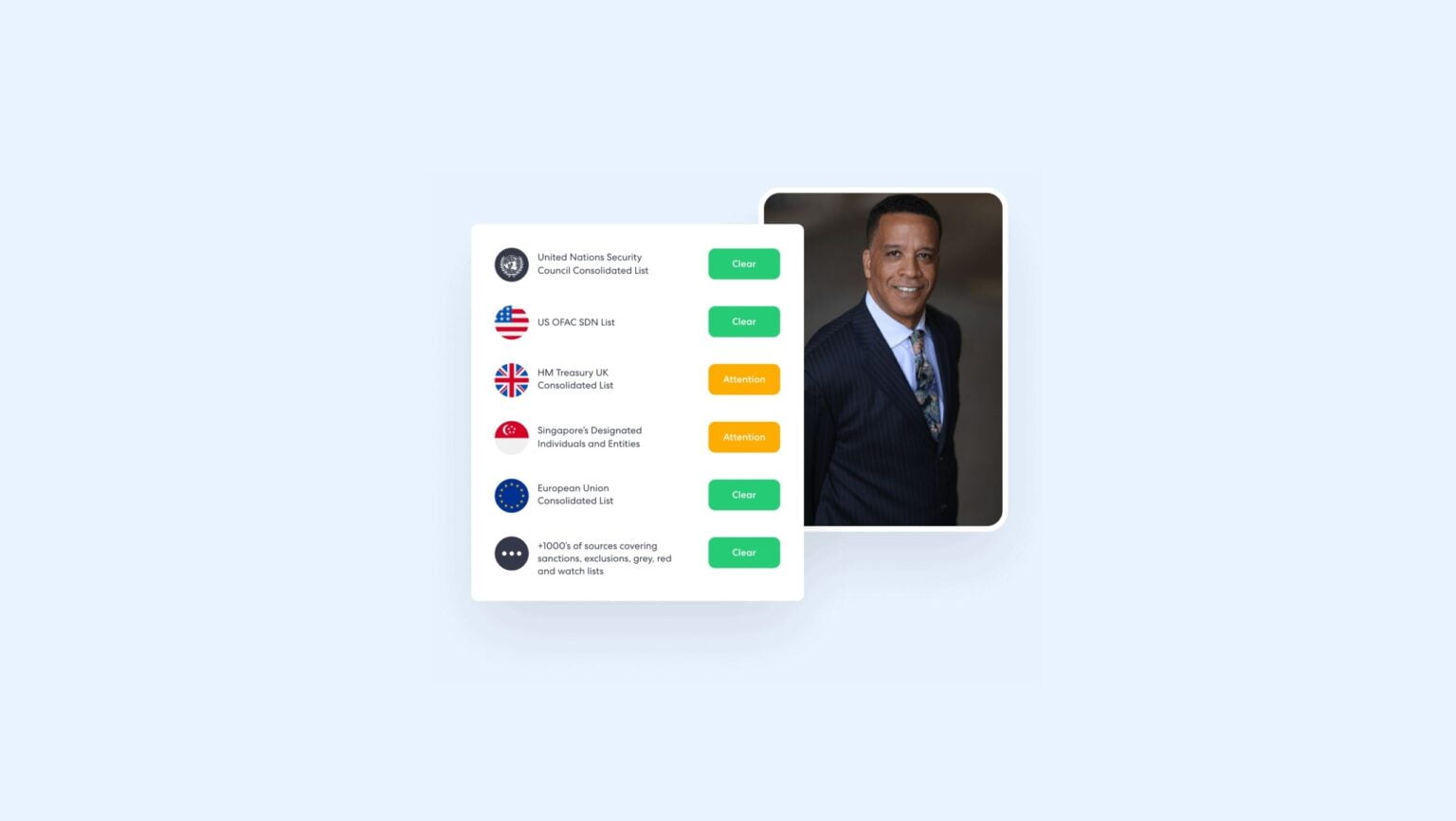

Dopo che i dati sono stati raccolti e confermati, è il momento dello screening vero e proprio. Utilizzando la tecnologia di screening delle sanzioni, i dati raccolti vengono confrontati con gli elenchi di sanzioni globali, che includono individui, organizzazioni o paesi soggetti a embargo o sanzioni da parte di organismi di regolamentazione.

Passaggio 4: indagare

Se durante il processo di screening delle sanzioni viene identificata una potenziale corrispondenza, viene avviata un'indagine. L'analisi mira a confermare o rifiutare le potenziali corrispondenze dopo l'arricchimento dei dati del cliente e il controllo incrociato dei dettagli. Questo passaggio conferma se gli avvisi erano falsi positivi o vere corrispondenze.

Passaggio 5: rapporto

La segnalazione è il passaggio finale e facoltativo nel processo di screening delle sanzioni, attivato solo se viene trovata una vera corrispondenza. L'istituto deve rispettare i requisiti di segnalazione e presentare il rapporto sulle attività sospette (SAR) all'autorità competente seguendo i protocolli appropriati, poiché la mancata segnalazione di una corrispondenza può comportare gravi sanzioni.

Passaggio 6: monitorare

Un passaggio essenziale, spesso trascurato, nel processo è il monitoraggio continuo. I regolamenti e gli elenchi di sanzioni sono dinamici. Il monitoraggio continuo può essere effettuato in tempo reale o periodicamente per accertare il rispetto degli obblighi di due diligence in corso.

Quando dovrebbe essere eseguito lo screening delle sanzioni per garantire la conformità?

Lo screening delle sanzioni dovrebbe essere eseguito in diverse fasi chiave per mantenere la conformità. Lo screening iniziale deve avvenire durante l'onboarding di un nuovo cliente o partner. Prima di impegnarsi in transazioni commerciali, gli istituti finanziari o le imprese devono verificare l'identità dei propri clienti o partner rispetto agli elenchi di sanzioni pertinenti. Questa fase garantisce che all'entità o alla persona non sia impedito di impegnarsi in determinate attività.

Tuttavia, eseguire lo screening delle sanzioni e le valutazioni dei rischi solo all'inizio di una relazione d'affari non è sufficiente. Dovrebbe accadere regolarmente durante tutto il ciclo di vita della relazione con il cliente. Questo perché gli stati delle sanzioni possono cambiare nel tempo. Un cliente che non era una parte sanzionata durante l'onboarding o la valutazione iniziale del rischio potrebbe diventarlo in seguito.

Caso di studio 1: Rusal

Un esempio notevole di come i cambiamenti negli elenchi delle sanzioni possono avere un impatto sulle imprese è il caso di Rusal. Questo importante produttore di alluminio è stato aggiunto all'elenco dell'Office of Foreign Assets Control (OFAC) del Dipartimento del Tesoro degli Stati Uniti nell'aprile 2018 a causa della sua associazione con l'oligarca russo Oleg Deripaska.

La brusca aggiunta ha avuto un effetto significativo sui mercati globali dell'alluminio. Le entità aziendali di tutto il mondo, coinvolte in contratti in corso o futuri con Rusal, si sono trovate a dover interrompere immediatamente tutte le attività commerciali. Questo passaggio si è reso necessario per rispettare le nuove sanzioni ed evitare potenziali multe, evidenziando l'importanza di un monitoraggio regolare degli elenchi di sanzioni.

La compagnia è stata più tardi cancellato all'inizio del 2019 quando il suo fondatore, l'imprenditore Oleg Deripaska, acconsentì a rinunciare al controllo, revocando le sanzioni all'azienda produttrice di alluminio. Questo caso ribadisce che il monitoraggio continuo è fondamentale per garantire l'adesione al panorama delle sanzioni in continua evoluzione.

Identificazione delle persone politicamente esposte (PEP) e il loro ruolo nel controllo delle sanzioni

Le persone politicamente esposte (PEP) sono individui ad alto rischio che ricoprono un ruolo pubblico di rilievo o hanno una stretta associazione con tali individui. A causa della loro posizione e influenza, le PEP presentano un rischio maggiore di essere coinvolte in concussione, corruzione, riciclaggio di denaro e altri reati finanziari.

Identificare e condurre una due diligence rafforzata su una persona politicamente esposta è fondamentale per un efficace processo di screening delle sanzioni. Le organizzazioni dovrebbero disporre di solidi controlli di screening PEP in atto per mitigare i rischi associati. Questi controlli dovrebbero includere il controllo regolare dei dati dei clienti rispetto agli elenchi PEP e lo screening transazionale per identificare attività sospette.

Puoi saperne di più qui: Che cos'è una persona politicamente esposta (PEP)?

Caso di studio 2: Isabel dos Santos e PwC

Ad esempio, nel 2018, Isabel dos Santos, la figlia dell'ex presidente dell'Angola e identificata come persona politicamente esposta (PEP), è stata esaminata quando documenti trapelati suggerivano che avesse sfruttato legami familiari e fondi pubblici per costruire la sua fortuna di $2 miliardi. Il suo status di PEP la rendeva ad alto rischio per banche e altre istituzioni a causa della maggiore possibilità di potenziale coinvolgimento in tangenti o corruzione.

PwC, una rinomata società di contabilità globale, si è trovata in acqua calda per il suo coinvolgimento con Isabel dos Santos e lei cattiva condotta finanziaria. Durante il periodo sotto indagine penale, PwC aveva controllato i libri contabili di Sonangol, la compagnia petrolifera statale dell'Angola.

Tuttavia, il duplice ruolo dell'azienda come consulente in una ristrutturazione significativa per Sonangol è stato criticato per aver presentato un progetto potenziale conflitto di interessi. Il lavoro di revisione e consulenza di PwC ha avuto luogo mentre dos Santos, che era già stato identificato come PEP, era presidente di Sonangol.

Dos Santos è stata sollevata dal suo ruolo poco dopo il pensionamento di suo padre e la nuova direzione di Sonangol ha successivamente risolto anticipatamente il contratto di PwC, sostituendolo con KMPG. Questo caso mette in evidenza i notevoli rischi e le potenziali complicazioni che le imprese possono affrontare quando hanno a che fare con PEP.

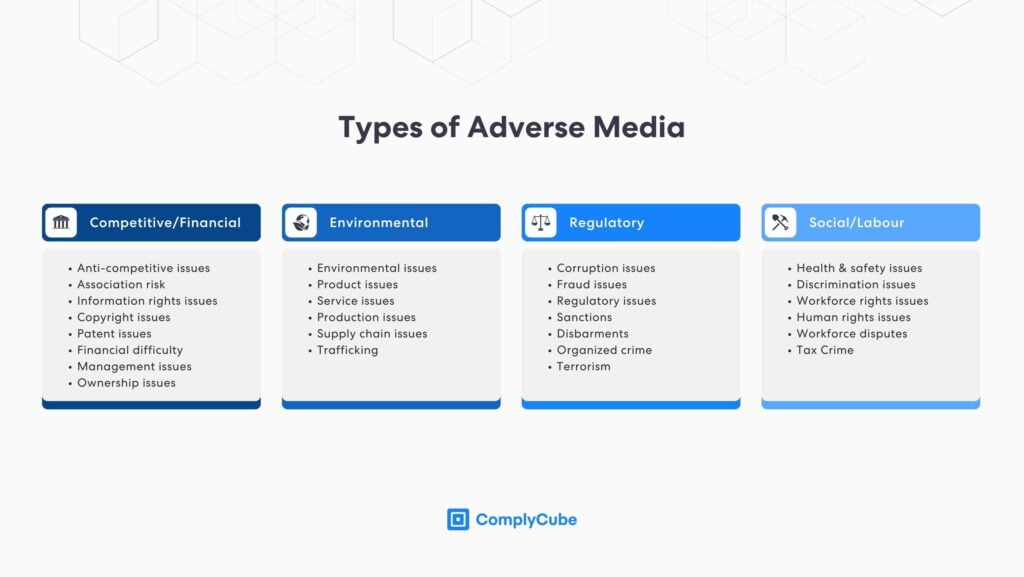

L'impatto dei media avversi sullo screening delle sanzioni

I media avversi, noti anche come notizie negative, si riferiscono a informazioni provenienti da varie fonti dei media che indicano potenziali rischi di sanzioni associati a determinati clienti o partner commerciali. È una componente cruciale di un efficace programma di screening delle sanzioni in quanto può fornire segnali di allarme precoce di possibili sanzioni.

Ad esempio, notizie sul coinvolgimento di un cliente in attività illegali, associazione con parti sanzionate o cambiamenti nel suo stato politico o commerciale possono indicare probabili minacce.

Lo screening dei media avversi dovrebbe essere eseguito regolarmente e in varie fasi del ciclo di vita della relazione con il cliente. Le organizzazioni dovrebbero sfruttare tecnologie avanzate come l'intelligenza artificiale e l'elaborazione del linguaggio naturale per automatizzare e migliorare questo processo.

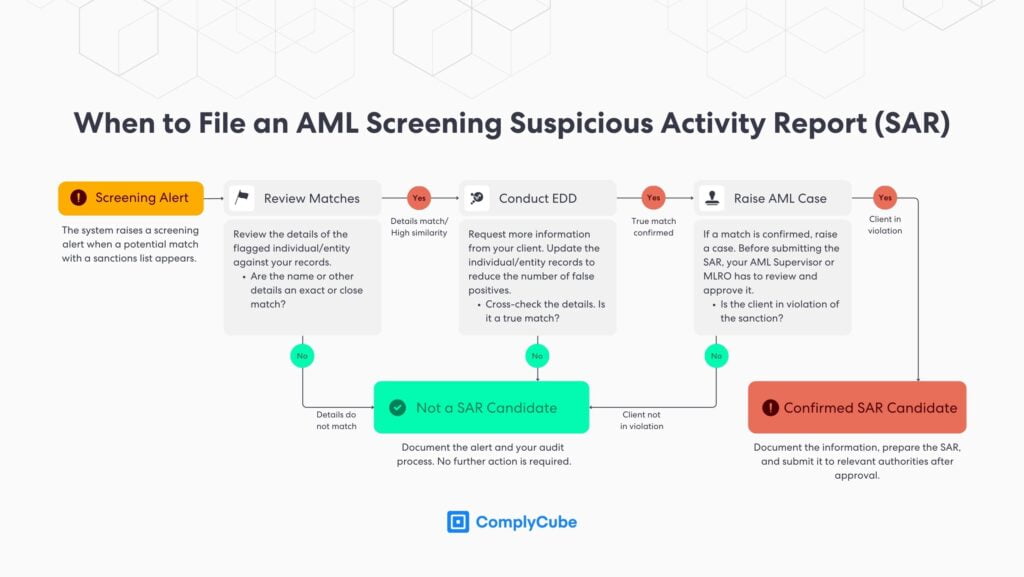

Rapporti di attività sospette (SAR)

Le segnalazioni di attività sospette (SAR) sono fondamentali per lo screening delle sanzioni, fornendo alle istituzioni finanziarie un mezzo per segnalare potenziali attività illecite. Quando le transazioni sollevano sospetti di violazioni, le istituzioni trasmettono segnalazioni alle autorità competenti. Questi rapporti facilitano le indagini da parte delle forze dell'ordine, consentendo loro di intraprendere le azioni necessarie.

Secondo il Financial Crimes Enforcement Network (FinCEN), le istituzioni finanziarie negli Stati Uniti stanno vivendo un aumento significativo nella presentazione di segnalazioni di attività sospette (SAR). Nel 2022, il numero totale di SAR presentate ha superato i 3,6 milioni, segnando un sostanziale aumento di 57% rispetto ai livelli pre-pandemici nel 2019.

Le SAR contribuiscono alla lotta collettiva contro il riciclaggio di denaro, aiutando a proteggere l'integrità del sistema finanziario. Gli istituti finanziari evitano azioni di contrasto e assistono le organizzazioni di regolamentazione e le forze dell'ordine nella loro missione rilevando e segnalando attività sospette.

Conseguenze di una violazione delle sanzioni

Il mancato rispetto delle normative AML e dei requisiti di controllo delle sanzioni può comportare gravi sanzioni per conformità, tra cui multe punitive, procedimenti penali, danni alla reputazione e sanzioni.

Ad esempio, le violazioni delle sanzioni pecuniarie nel UK sono reati penali punibili fino a 7 anni di carcere e sanzioni pecuniarie imposte a individui e aziende che violano le norme. Analogamente, l'Office of Foreign Assets Control (OFAC) del Dipartimento del Tesoro degli Stati Uniti considera le violazioni delle sanzioni una grave minaccia per la sicurezza nazionale e le relazioni estere. Di conseguenza, i trasgressori rischiano sanzioni pecuniarie fino a diversi milioni di dollari e pene detentive fino a 30 anni. Diverse aziende sono state pesantemente multate per violazioni dell'OFAC, in alcuni casi superiori a 1 miliardo di TP7T1. Tra queste figurano ZTE, Standard Chartered, BNP Paribas, Crédit Agricole, Société Générale e UniCredit. Tutte queste conseguenze possono danneggiare seriamente la reputazione, la credibilità e le prestazioni di un istituto. Diventare un'entità sanzionata può essere ancora più dannoso, poiché ostacola in modo significativo, se non addirittura blocca, la capacità di un istituto di condurre affari globali e accedere ai mercati e ai capitali internazionali. In alcuni casi, queste conseguenze hanno portato alla totale incapacità dell'istituto sanzionato di proseguire le sue attività e, in ultima analisi, alla sua chiusura.

Diverse aziende sono state multate pesantemente per violazioni dell'OFAC, in alcuni casi superiore a $1 miliardo. Questi includono ZTE, Standard Chartered, BNP Paribas, Crédit Agricole, Société Générale e UniCredit.

In sintesi, le violazioni sanzionatorie costituiscono reati gravi e quindi hanno un forte impatto. Pertanto, le istituzioni devono schermare in modo efficiente i clienti rispetto agli elenchi di sanzioni pertinenti. Tuttavia, poiché gli elenchi delle sanzioni sono costantemente aggiornati, è fondamentale garantire che i processi di screening delle sanzioni stiano al passo con i cambiamenti, evitando inefficienze e riducendo i falsi positivi.

Quali sono le sfide per lo screening delle sanzioni?

Lo screening delle sanzioni non ha mai dovuto affrontare così tante sfide di screening come oggi, a causa di diversi fattori, tra cui:

- Gli elenchi delle sanzioni si stanno evolvendo rapidamente per natura (ad es. sanzioni narrative) e ampiezza (ad es Controlli sulle esportazioni di tecnologia statunitense).

- Aumento della complessità delle misure sanzionatorie restrittive e punitive e delle norme di screening.

- Lo screening delle sanzioni deve tenere conto del rischio di associazione, che potrebbe non essere immediatamente evidente. Ad esempio, il atto patriottico vieta alle società statunitensi di fornire "assistenza finanziaria" alle organizzazioni accusate terrorismo.

- Più organismi sanzionatori hanno standard e agende diversi che non si allineano, portando a sanzioni economiche incoerenti.

Secondo la società di dati Refinitiv, all'inizio del 2020, c'erano più di 34.000 sanzioni esplicite in più di 280 programmi sanzionatori, con un aumento di 62% da settembre 2017.

Scegliere il partner giusto per lo screening delle sanzioni AML/KYC

Nonostante le sfide intrinseche dello screening dei clienti, il giusto partner AML/KYC può aiutarti a implementare una soluzione solida ed economica, come descritto di seguito.

Vista cliente singolo

: Lo screening delle sanzioni è efficace solo quanto i dati di input utilizzati per lo screening dell'entità o dell'individuo in questione. Pertanto, si consiglia di sfruttare una soluzione che ti aiuti a semplificare i processi di raccolta dei dati e a fornirti un'unica visione del cliente che sia aggregata, coerente e olistica.

Copertura dati completa

Le attività di screening dovrebbero basarsi su informazioni sui rischi globali attentamente studiate e regolarmente riviste, che includano una copertura completa dei dati attuali. PEP e liste di sanzioni, media sfavorevoli e rapporti di conformità da tutto il mondo.

Screening intelligente

Numerosi fornitori di mercato corrispondenza del nome fuzzy come pallottola d'argento per lo screening delle sanzioni all'avanguardia. Tuttavia, la corrispondenza dei nomi fuzzy non dovrebbe essere l'unico affidamento. In effetti tiene conto di errori di ortografia e variazioni minori.

Tuttavia, non gestisce bene la somiglianza fonetica, le traslitterazioni, le varianti linguistiche, gli alfabeti non latini, i patronimici, gli onorifici, i titoli o i nomi fuori ordine; per enumerare alcuni degli aspetti che un motore di screening affidabile deve prendere in considerazione. ComplyCube offre una soluzione completa di screening delle sanzioni.

Approccio basato sul rischio

L'approccio basato sul rischio (RBA) è una soluzione completa di screening delle sanzioni che dovrebbe gestire diversi elenchi di sanzioni e consentire soglie personalizzate e regole di inclusione/esclusione per consentire ai funzionari antiriciclaggio di adattare la capacità di screening alla percezione e alle politiche del rischio dell'organizzazione.

Puoi approfondire l'argomento qui: Che cos'è un approccio basato sul rischio (RBA)?

Gestione del caso

La gestione dei casi di AML, unita al monitoraggio e agli avvisi, consente agli analisti di indagare in modo efficace sulle attività sospette e di mitigare rapidamente il rischio di reati finanziari. Una solida soluzione di gestione dei casi dovrebbe anche fornire una soluzione completamente integrata con dati ricchi e contestualizzati, come una ripartizione dettagliata delle corrispondenze, e quindi aiutare gli investigatori a organizzare, definire le priorità, gestire le indagini e scontare facilmente i falsi positivi, il tutto creando al contempo una pista di controllo permanente per la revisione normativa .

Due Diligence in corso

A seconda del cliente e della strategia di mitigazione del rischio, potrebbe essere necessario includere il monitoraggio e gli avvisi di screening delle sanzioni. Molti fornitori AML/KYC possono controllare i clienti in blocco tramite l'esecuzione di batch. Tuttavia, si tratta di un processo ingombrante e reattivo, inadatto alla nuova era digitale. D'altra parte, i provider KYC maturi offriranno un monitoraggio continuo per supportare il passaggio dal tradizionale approccio tick-the-box alla due diligence del cliente in tempo reale, continua e proattiva.

Software di screening delle sanzioni per gli istituti finanziari

Nel mondo della finanza in continua evoluzione, lo screening delle sanzioni è emerso come un requisito non negoziabile. Fondamentalmente, rappresenta una parte integrante del meccanismo di attuazione delle sanzioni finanziarie utilizzato a livello globale. Questo processo è fondamentale per garantire che entità come banche e altri istituti finanziari non intraprendano transazioni commerciali con individui, organizzazioni o paesi che si trovano negli elenchi di sanzioni globali.

Le istituzioni finanziarie di tutto il mondo hanno implementato un solido software di screening delle sanzioni per aiutare i loro sforzi di conformità. L'importanza dello screening delle sanzioni all'interno del settore finanziario non può essere sopravvalutata. È una misura cruciale per mitigare il rischio di impegnarsi con entità sanzionate e per prevenire il riciclaggio di denaro.

Poiché le sanzioni esecutive dell'OFAC hanno raggiunto nuovi record anno dopo anno, il costo della non conformità non è mai stato così alto. Pertanto, le società di servizi finanziari dovrebbero perfezionare continuamente i propri processi di screening delle sanzioni e stare al passo con l'evoluzione del panorama delle sanzioni globali per navigare in modo efficace in questo complesso contesto normativo.

Implementazione di un controllo delle sanzioni rigoroso

Lo screening delle sanzioni funge da componente indispensabile per mantenere un ambiente finanziario conforme e sicuro. Attraverso un attento controllo incrociato dei dati dei clienti con gli elenchi di sanzioni forniti da organismi di regolamentazione come le Nazioni Unite e l'Unione Europea, le aziende possono impedire transazioni con parti sanzionate. Questa posizione proattiva rafforza gli sforzi contro il riciclaggio di denaro (AML) e contribuisce alla più ampia iniziativa globale per prevenire la criminalità finanziaria.

Il mondo delle sanzioni e della conformità antiriciclaggio è in continua evoluzione e mantenere un elenco di sanzioni aggiornato al centro dei processi di screening è essenziale per navigare in modo efficace in questo panorama complesso. Anche la scelta del giusto partner per lo screening di AML/KYC e sanzioni, come ComplyCube, può offrire vantaggi significativi.

Esplora il nostro screening globale PEP e sanzioni soluzione per saperne di più sulla nostra piattaforma!