La frode d'identità sta per diventare la principale forma di frode segnalata alle banche, con proiezioni che prevedono che rappresenterà il 50% di tutti i casi entro il 2025. La necessità di una verifica biometrica facciale che sfrutti la tecnologia basata sull'intelligenza artificiale ha preso d'assalto il Regno Unito, poiché quasi 2 milioni di persone sono state vittime di frodi d'identità legate alle banche nel 2023. La biometria nel settore bancario offre anche uno strumento essenziale per rimanere competitivi in un mercato in rapida evoluzione in cui i quadri normativi stanno ridefinendo i leader del settore.

Il sistema bancario globale subisce un colpo

Il settore bancario è stato uno dei più colpiti dalle frodi. Synectics Solutions, il più grande database di intelligence sui rischi sindacato del Regno Unito, ha condotto una ricerca che ha scoperto che 45% di tutti i contributi negativi nel settore finanziario erano correlati a frodi di identità nel 2023.

La stessa tendenza sembra verificarsi negli Stati Uniti, con il Financial Crimes Enforcement Network (FinCEN) del Dipartimento del Tesoro degli Stati Uniti che ha emesso un avviso che ha evidenziato un "preoccupante aumento delle carte di passaporto statunitensi utilizzate per impersonare e frodare gli individui presso gli istituti finanziari di tutto il paese". Tuttavia, molte banche non hanno adottato le misure necessarie per porre fine a queste pratiche illecite, come ad esempio investire in tecnologie difensive.

Banche e Fintech vulnerabili

Le organizzazioni nel settore dei servizi finanziari sono spesso il bersaglio di tentativi di frode su larga scala. Le banche e le fintech hanno spesso accesso ad asset finanziari, il che le rende obiettivi redditizi. Con un'identità falsificata o rubata, i truffatori drenano fondi da conti esistenti, effettuano acquisti fraudolenti o addirittura richiedono prestiti. Un esempio comune di ciò è un truffatore che richiede una carta di credito con un'identità rubata o sintetica solo per poi raggiungere il limite massimo della carta e sparire.

Un caso molto recente che esemplifica l'entità delle possibili perdite dovute alla mancanza di una verifica biometrica affidabile può essere trovato nell'articolo della BBC su una truffa portata avanti tramite Revolut. L'articolo evidenzia un caso in cui £ 165.000 sono state rubate da un account aziendale Revolut da parte di truffatori, poiché la vittima afferma che i malintenzionati sono riusciti a bypassare il processo di verifica dell'identità e ad accedere al suo account. L'articolo recita: "I criminali sono riusciti a bypassare il riconoscimento facciale software per accedere al suo account sul loro dispositivo. Se un account viene impostato su un nuovo dispositivo, Revolut chiede un selfie, che Jack dice di non aver fornito."

I criminali sono riusciti a bypassare il riconoscimento facciale software per accedere al proprio account sul proprio dispositivo.

I sofisticati controlli di verifica biometrica, che includono il rilevamento della vitalità, abbinati a un controllo avanzato dei documenti, sono essenziali per organizzazioni come Revolut per proteggere i propri clienti. Tutte le aziende che gestiscono conti finanziari e/o dati sensibili devono proteggere i processi in atto per scoraggiare efficacemente i criminali. Altrimenti, le aziende rischiano un danno reale alla reputazione da casi come questo, con potenziali clienti che potrebbero optare per un concorrente quando apriranno conti futuri.

Il caso della verifica biometrica nel Regno Unito

Nel 2023, quasi due milioni di persone in Gran Bretagna le loro identità sono state rubate e utilizzate da malintenzionati per creare nuovi conti finanziari. Mentre questi crimini hanno continuato a colpire i giganti bancari, i clienti sono diventati stanchi. 73% degli intervistati in un sondaggio condotto da FICO, la protezione dalle frodi è stata classificata come una delle 3 principali priorità nella scelta dell'istituto finanziario presso cui aprire un conto.

La conformità normativa continua a diventare sempre più complessa nel settore bancario, poiché gli enti di controllo nazionali e internazionali si impegnano a far rispettare mandati rigorosi. Nel Regno Unito, la Financial Conduct Authority (FCA) delinea mandati chiari per il settore dei servizi finanziari: "Le aziende devono identificare i propri clienti e, ove applicabile, i loro beneficiari effettivi e verificare la loro identità.” Il loro manuale delinea esempi di buone pratiche, tra cui, ma non solo:

- Un'azienda che utilizza controlli di verifica elettronici o database PEP.

- Adatto ai clienti che non possiedono i comuni documenti di identità.

- Un'azienda che comprende e documenta le strutture di proprietà e controllo dei clienti e dei loro beneficiari effettivi.

Gli aggiornamenti recenti nel settore includono la prima norma mondiale sul rimborso delle truffe, entrata in vigore il 7 ottobre nel Regno Unito. La FCA ora richiede alle banche, alle società di costruzione, agli istituti di pagamento e agli istituti di moneta elettronica di rimborsare le vittime per le perdite subite a causa di frodi digitali, pagando fino a £ 85.000 per cassaCiò aumenta la pressione sui servizi finanziari affinché diano priorità agli investimenti in tecnologie che possano sfruttare la biometria facciale, proteggendo l'online banking e rafforzando l'onboarding dei clienti.

Tecnologia Deepfake

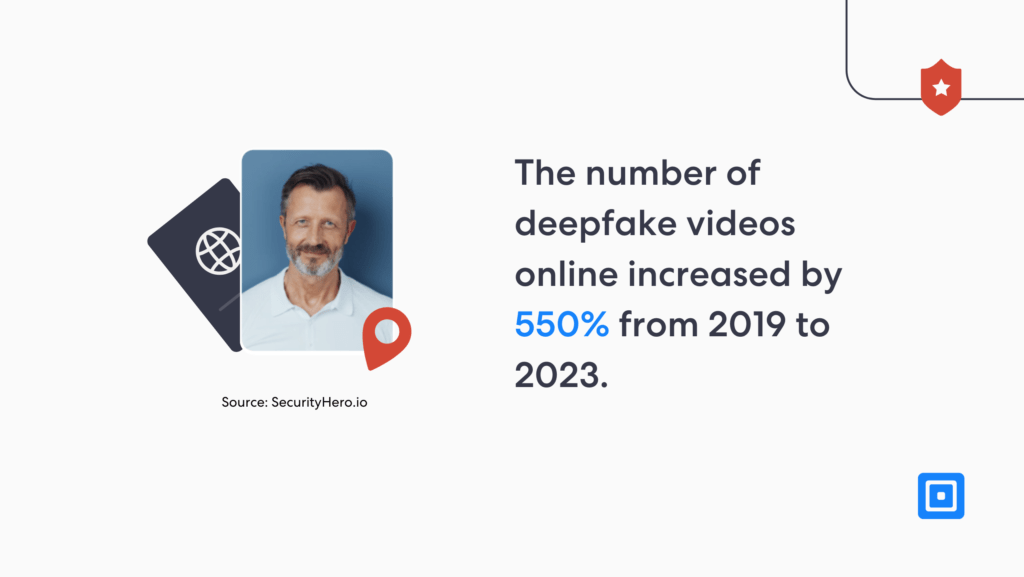

I malintenzionati sono spesso in grado di sovvertire un sistema di riconoscimento facciale utilizzando la tecnologia deepfake. Diversi report hanno già evidenziato il rischio di frode AI, con Deloitte che ha recentemente pubblicato un articolo intitolato "L'AI generativa dovrebbe amplificare il rischio di deepfake e altre frodi nel settore bancario". L'articolo sostiene che l'AI generativa non sta solo fornendo ai truffatori strumenti altamente sofisticati; piuttosto, sta anche riducendo sia il prezzo che lo sforzo per portare a termine questi attacchi.

Potenziale di perdite legate a frodi che possono colpire $40 miliardo negli Stati Uniti entro il 2027.

Le previsioni del settore dei servizi finanziari del 2024 di Deloitte hanno posizionato l'intelligenza artificiale generativa come la più grande minaccia per banche e fintech, con il potenziale per perdite legate alle frodi di raggiungere $40 miliardi negli Stati Uniti entro il 2027, dopo essere aumentate da $12,3 miliardi nel 2023. È preoccupante che un recente rapporto del Tesoro degli Stati Uniti abbia recentemente scoperto che "gli attuali quadri di gestione del rischio potrebbero non essere adeguati a coprire tecnologie di intelligenza artificiale emergenti.

I deepfake sono sicuramente al centro di queste proiezioni. Nel 2023, il numero di deepfake in tutti i settori si è moltiplicato per 10, una statistica che è piuttosto difficile da ignorare. Una maggiore sicurezza contro i deepfake deve iniziare con la verifica accurata di un documento di identità e l'esecuzione di una scansione biometrica del viso prima che un utente possa accedere a un nuovo conto bancario.

Verifica biometrica con ComplyCube

ComplyCube tecnologia di rilevamento della vitalità garantisce che l'individuo che presenta un'identità sia realmente presente, riducendo il rischio di identità generate dall'intelligenza artificiale o falsificate. Integrando il riconoscimento facciale con la verifica dei documenti, la loro soluzione autentica i dettagli dell'identità per impedire la fabbricazione. Attraverso una combinazione di analisi biometrica, documentale e comportamentale, le identità sintetiche vengono rilevate in anticipo, impedendo ai truffatori di creare falsi storici creditizi o di ottenere accessi non autorizzati. Le loro soluzioni includono:

- Riconoscimento facciale avanzato: Il rilevamento biometrico di vitalità all'avanguardia di ComplyCube, certificato secondo gli standard ISO 30107-3 e PAD Level 2, garantisce che l'individuo che presenta un documento di identità corrisponda ai dettagli inviati. Il loro sistema di verifica dell'identità (IDV) sfrutta l'analisi biometrica e comportamentale, fornendo una solida sicurezza contro identità fraudolente o sintetiche.

- Verifica completa dei documenti: ComplyCube combina la tecnologia basata sull'intelligenza artificiale con revisioni di esperti per verificare accuratamente i documenti di identità. Questo processo garantisce che i documenti non siano alterati, falsificati, scaduti o inseriti nella blacklist, coprendo una gamma di tipi di documenti come passaporti, patenti di guida, carte d'identità nazionali, permessi di soggiorno, timbri di visto e documenti di viaggio, offrendo un'ampia protezione contro le frodi di identità.

Per maggiori informazioni su come proteggere la tua attività dalle frodi, contatta uno dei consulenti ComplyCube esperti di conformità.