I criminali finanziari continuano a impiegare metodi più innovativi per facilitare l’identità fraudolenta dei clienti, portando all’inasprimento dei requisiti KYC per le banche e allo sviluppo di soluzioni antifrode. Le soluzioni KYC e AML per le banche svolgono un ruolo sempre più importante nella lotta al riciclaggio di denaro e al finanziamento del terrorismo.

Questa guida valuterà le sfide che le banche devono affrontare sulla scia di normative KYC sempre più complesse, evidenziando alcuni dei principali policy maker internazionali in materia di finanziamento del terrorismo.

Cos'è il KYC?

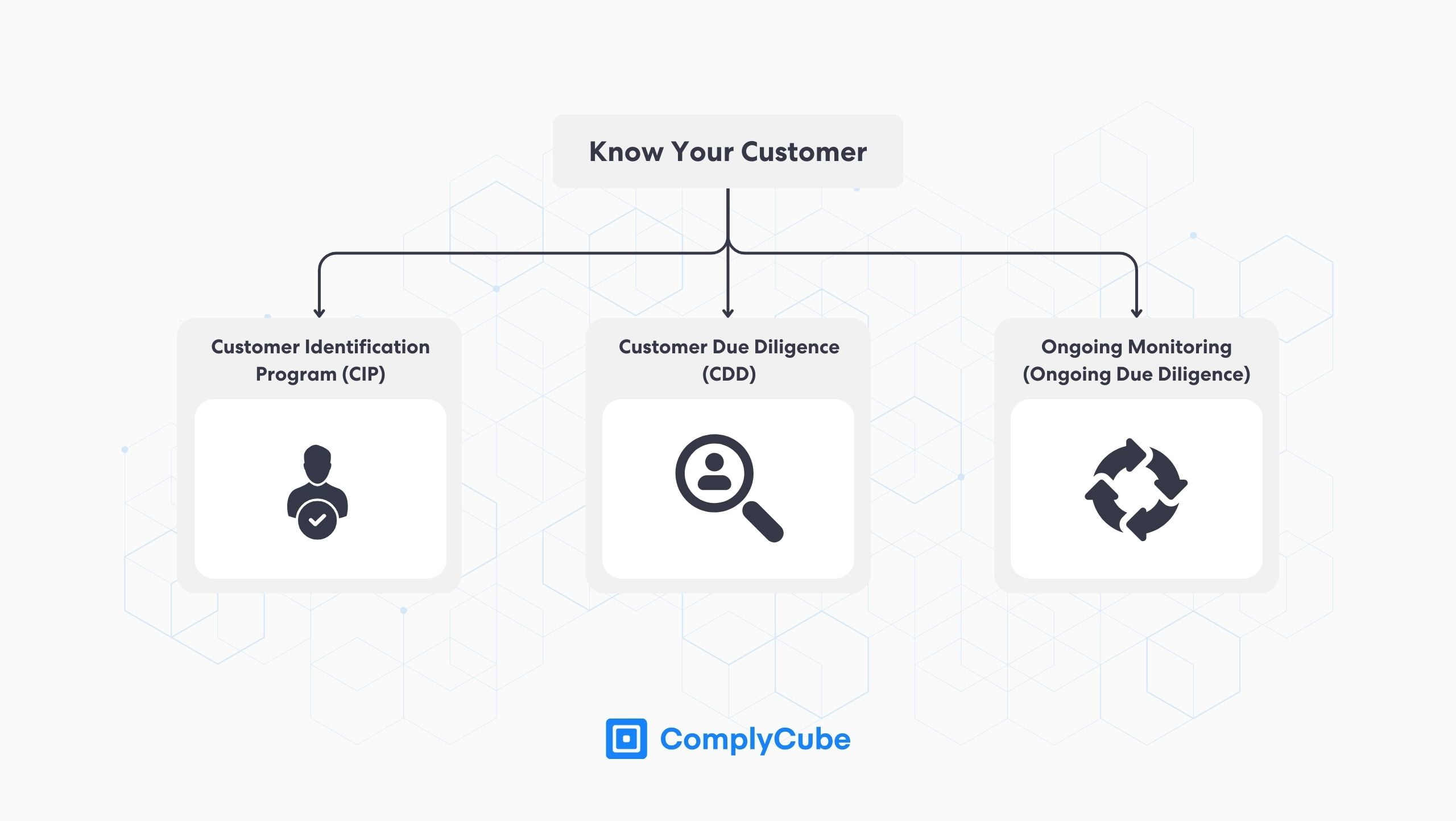

Conosci il tuo cliente è un termine ampio per la vera identificazione dei clienti. Questo processo include una serie di pratiche che garantiscono che gli utenti non siano solo chi dicono di essere ma non rappresentino una minaccia per la tua azienda. KYC identifica un utente, esegue la due diligence ed esegue continuamente controlli di monitoraggio su di lui per garantire che rimangano qualcuno a cui la tua azienda vorrebbe essere associata.

Nel caso di KYB (Know Your Business), processi molto simili vengono condotti con l’intento di scoprire la titolarità effettiva di un’istituzione. Tuttavia, questa può essere una sfida ardua poiché le aziende che hanno qualcosa da nascondere possono farlo in modo evidente attraverso vari metodi società di comodo.

Nel settore bancario, i principi Know Your Customer sono indispensabili per mantenere l’integrità finanziaria e raggiungere la conformità normativa. Le banche guidano gli sforzi per salvaguardare il settore finanziario e, pertanto, rappresentano l’apice della sicurezza degli istituti finanziari (FI). Per saperne di più sui principi Conosci il tuo cliente, leggi Processo globale di verifica KYC in 3 passaggi.

Sfide al KYC bancario

La vera sfida per la verifica Know Your Customer o Know Your Business nel settore bancario è la crescente complessità degli schemi progettati per offuscare la vera identità, i veri titolari effettivi e le vere motivazioni.

Le autorità di regolamentazione globali aggiornano frequentemente le loro linee guida su come le banche dovrebbero mitigare il rischio di riciclaggio di denaro. Le banche devono aderire alle più severe normative finanziarie imposte dalle organizzazioni federali. In America, questi sono FinCEN (Financial Crimes Enforcement Network) e il suo BSA (Bank Secrecy Act) e Final Rule.

Autorità di regolamentazione KYC e AML americane

La BSA autorizza il Dipartimento del Tesoro a imporre politiche particolari agli istituti finanziari sul modo in cui segnalano transazioni, dati e altri fattori sospetti per individuare e prevenire il riciclaggio di denaro.

La regola finale di FinCEN relativa alla dovuta diligenza del cliente (CDD) prevede che le banche debbano:

Identificare e verificare i propri clienti

Identificare e verificare i titolari effettivi delle aziende che aprono un nuovo conto

Comprendere la natura della relazione con il cliente per stabilire un profilo di rischio accurato

Esegui un monitoraggio costante per prevenire e segnalare attività dannose e aggiornare i profili utente

Requisiti KYC per le banche nel Regno Unito

Nel Regno Unito esistono due principali organismi di regolamentazione: la FCA (Financial Conduct Authority) e la PRA (Prudential Regulatory Authority). Sebbene entrambe siano strumentali al processo decisionale della politica finanziaria britannica, la FCA ha un impatto maggiore sulla regolamentazione AML.

L’Autorità di regolamentazione prudenziale si concentra maggiormente sul benessere operativo delle banche, compresa la loro solvibilità, liquidità e capacità di resistere alle turbolenze finanziarie. Ciò significa che la PRA ha la responsabilità di garantire che le banche britanniche abbiano la capacità di farlo favorire la crescita economica a livello competitivo a livello internazionale.

La Financial Conduct Authority ha una responsabilità molto più ampia per quanto riguarda la conformità AML e KYC. Sono responsabili della creazione e dell’attuazione delle politiche CTF (finanziamento antiterrorismo) e antiriciclaggio (AML) in tutto il Regno Unito.

L'autorità di regolamentazione stabilisce leggi chiare in materia di conformità AML e KYC, come i programmi di due diligenza della clientela (CDD). influenzato dagli standard globali stabiliti dalla Financial Action Task Force (FATF). Il 2024 vede già un rinnovato atteggiamento nel Regno Unito volto ad assumere il controllo della politica di riciclaggio di denaro e a ridurre la criminalità finanziaria.

Ciò è dimostrato meglio all’inizio del 2024 da Casa delle imprese che hanno iniziato a implementare la loro infrastruttura migliorata per individuare frodi e riciclaggio di denaro. Per ulteriori informazioni su questo sviluppo, controlla ComplyCube Messaggio su LinkedIn.

Requisiti KYC UE per le banche

Il programma AML dell’Unione Europea (UE) è governato da due istituzioni principali, l’EBA (Autorità bancaria europea) e la Commissione europea. Entrambi questi politici sono, ancora una volta, influenzati dal GAFI.

L’EBA ha una responsabilità intergiurisdizionale in tutto il settore bancario europeo per garantire che i suoi standard antiriciclaggio siano rispettati in tutto il sistema finanziario dell’UE. Queste includono politiche come la regolamentazione dei mercati nelle cripto-attività (MiCAR), ma in particolare per il settore bancario, la legge antiriciclaggio dell'UE del 2020 o la AMLD (Direttiva Antiriciclaggio).

La Commissione europea amplifica il lavoro svolto dall’EBA. Questo organismo individua le potenziali lacune nella conformità antiriciclaggio conducendo valutazioni approfondite del rischio nell’attuazione delle politiche su scala locale e regionale. Ciò contribuisce a promuovere l’adozione di normative internazionali antiriciclaggio.

In che modo le banche aderiscono alla normativa antiriciclaggio?

L'utilizzo di un rigoroso processo Know Your Customer è il modo in cui un istituto finanziario soddisfa le politiche KYC e AML. Ogni anno, questi requisiti antiriciclaggio internazionali diventano più difficili da soddisfare. I criminali dietro la criminalità finanziaria utilizzano continuamente metodi innovativi per aggirare le misure di sicurezza bancaria.

Un rapporto del 2020 di Deloitte ha scoperto che le banche vedono le crescenti aspettative normative come la sfida più grande per la conformità AML.

La quantità stimata di denaro riciclato a livello globale è nell’intervallo da $800 miliardi a $2 trilioni.

Se confrontato con il PIL globale, questa cifra è compresa tra 2 e 5%. Deloitte ha citato questo come un problema incredibile che i governi, le banche e le istituzioni finanziarie devono risolvere con l’aiuto di tecnologie KYC migliorate.

Se si considera l’escalation della tecnologia finanziaria nel 21° secolo, non è difficile immaginare la portata delle opportunità che i criminali finanziari possiedono. Le criptovalute sono un ottimo esempio delle innovazioni finanziarie che minacciano non solo il settore bancario, ma anche la sicurezza del sistema finanziario con una regolamentazione inadeguata. Per ulteriori informazioni sulla regolamentazione crittografica KYC, leggi In che modo le normative KYC sulle criptovalute salvaguardano il settore.

Ciò richiede una maggiore sicurezza e precisione dei servizi KYC su scala globale. La verifica KYC impiega 3 passaggi chiave per verificare l'identità di un cliente: un programma di identificazione del cliente, misure di due diligence (due diligence rafforzata se necessario) e monitoraggio continuo.

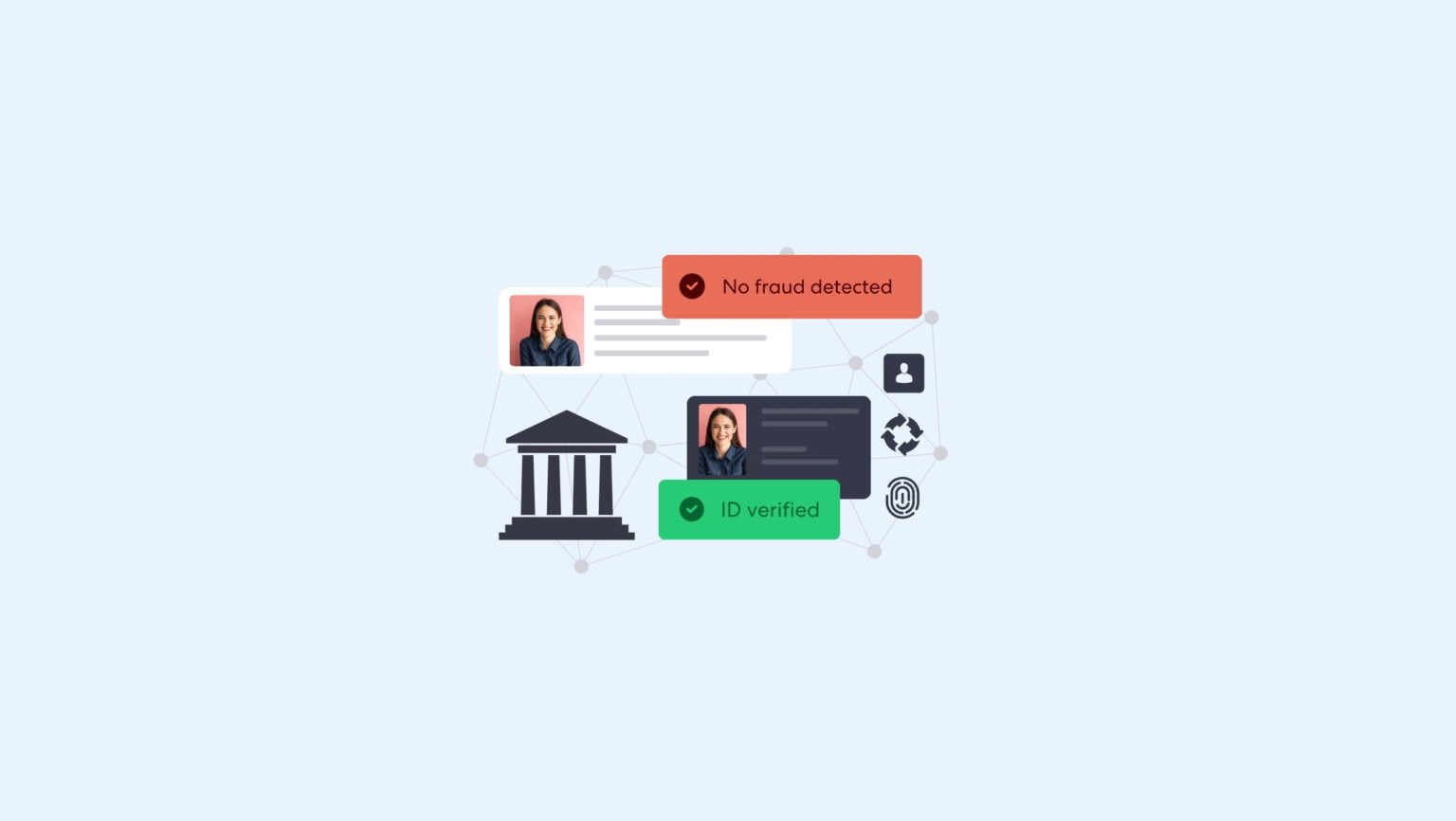

Verifica dell'identità

Il processo KYC inizia con la verifica dell'identità del cliente e questo può essere fatto in diversi modi a seconda del settore in questione. Nel settore bancario è richiesto il livello più rigoroso di garanzia dell'identità, pertanto sono richiesti i documenti KYC degli utenti, come il passaporto.

La verifica del documento è rafforzata da un selfie scattato dal vivo durante il processo di acquisizione del cliente. Prima che venissero adottati i servizi KYC e di onboarding dei clienti, tutto questo sarebbe stato completato internamente da professionisti qualificati.

Verifica del documento

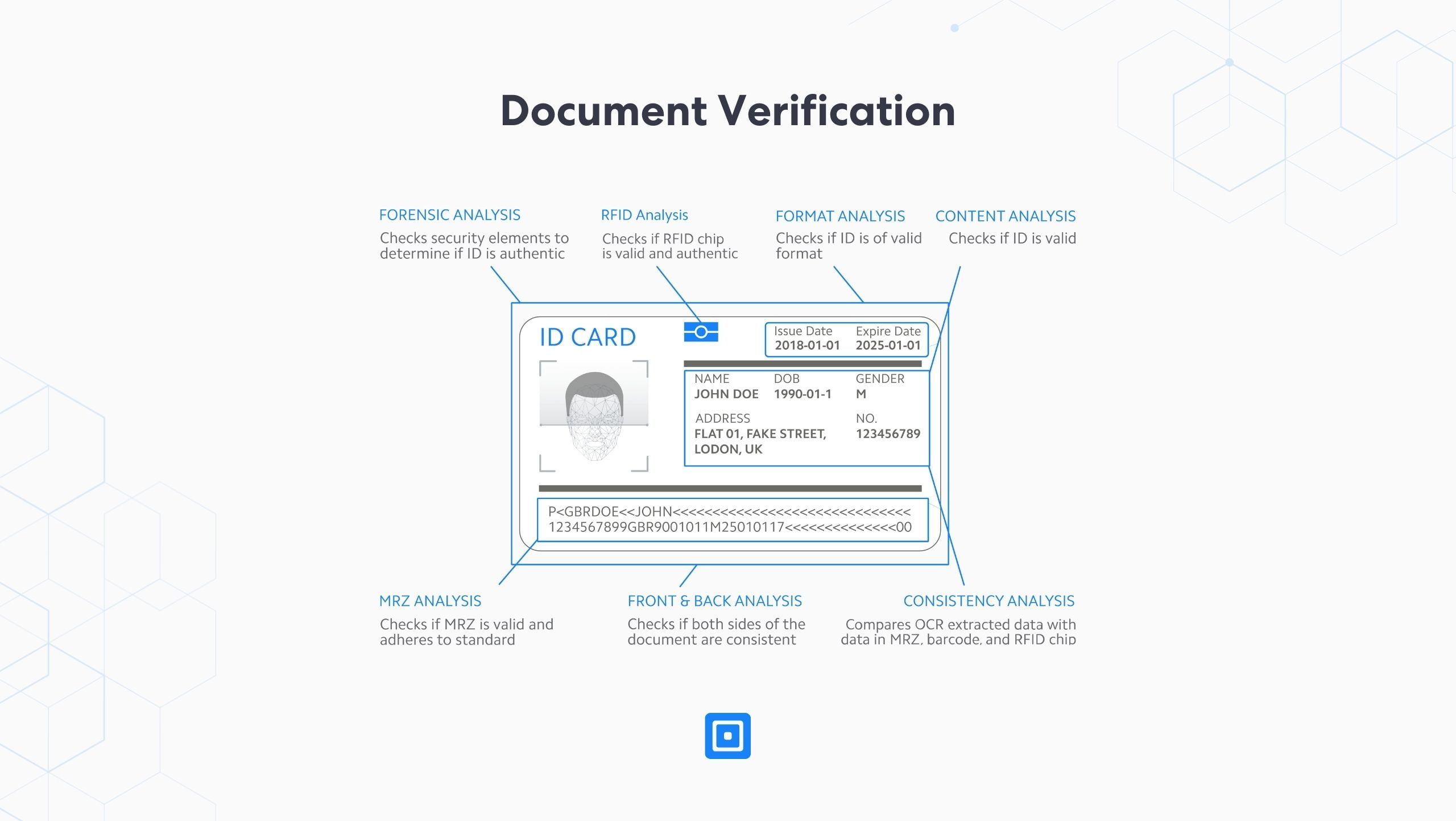

Esistono più dati che devono essere analizzati in un documento KYC generalmente accettato, come un documento d'identità o un passaporto rilasciato dal governo. Autenticare tutti i punti dati manualmente e con precisione non è scalabile. Ecco come sarebbe stato completato il processo di identificazione prima delle soluzioni KYC.

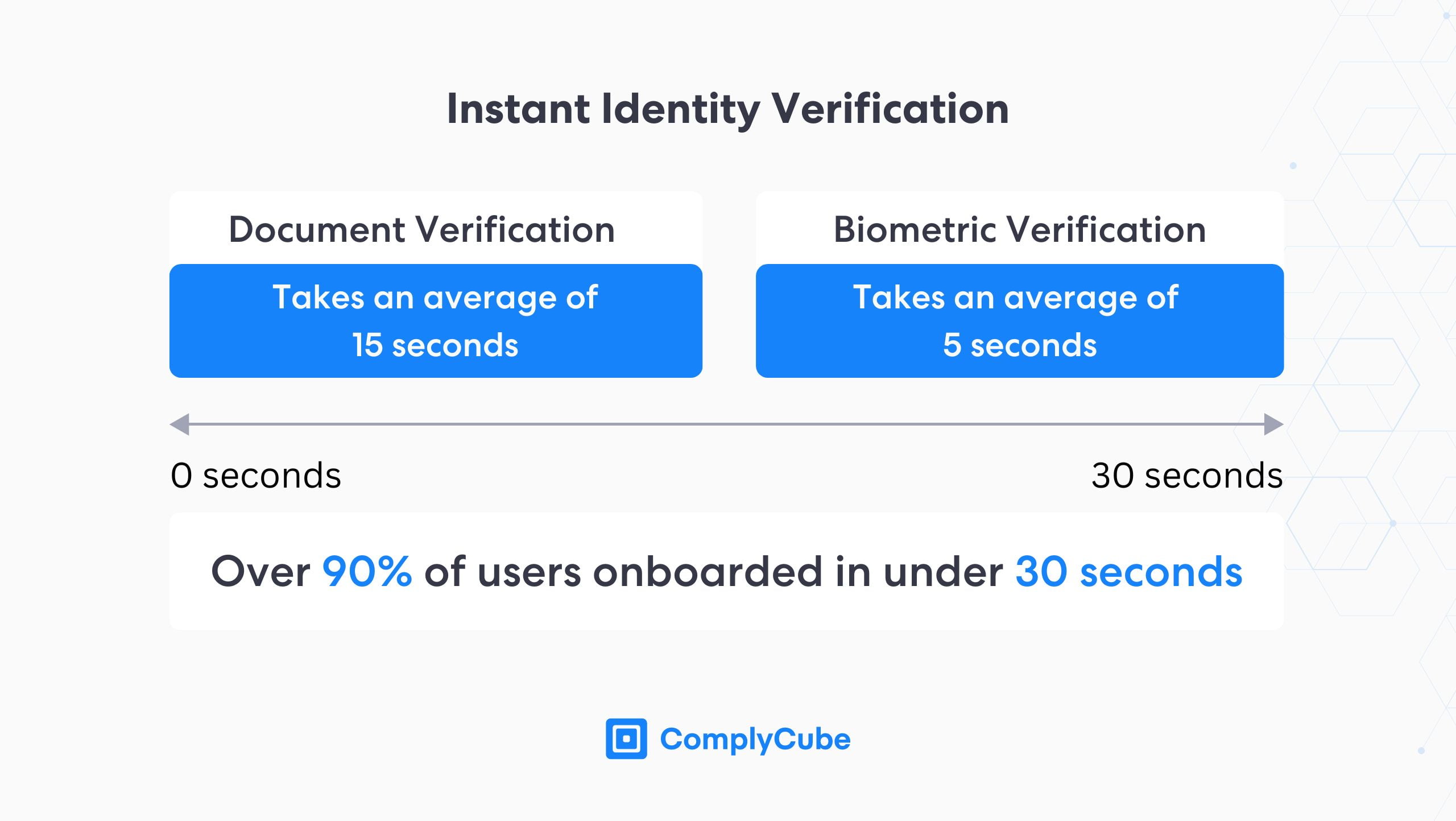

Ora, verifica dei documenti richiede meno di 15 secondi e viene completato con un livello di precisione molto più elevato. Le soluzioni KYC e AML per le banche scansionano istantaneamente fino a 25 punti dati su documenti d'identità, sfruttando potenti motori analitici basati sull'intelligenza artificiale. Per ulteriori informazioni sulla verifica dell'identità, leggi la nostra guida: Cos'è la verifica dei documenti?

Verifica biometrica

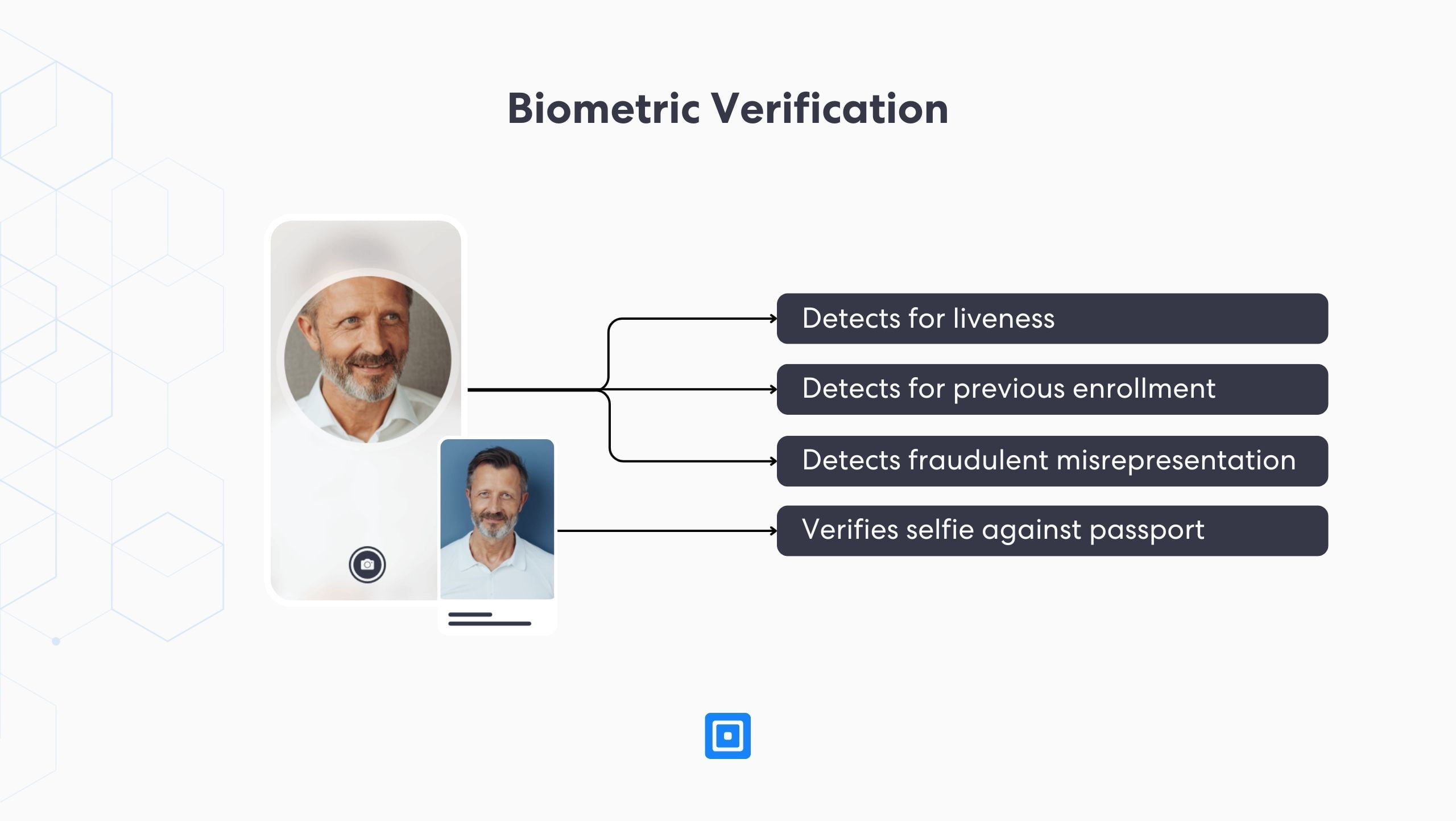

Utilizzando un motore AI simile, autenticazione biometrica corrisponde a un selfie caricato per somiglianze con l'immagine nell'ID utente. Questo processo utilizza le tecnologie di riconoscimento facciale e PAD (presentation attack Detection) che vengono utilizzate per qualificare l'autenticità di un selfie.

La tecnologia PAD crea mappe facciali 3D che vengono utilizzate per analizzare potenziali manomissioni dei pixel, microespressioni, struttura della pelle e molti altri metodi fraudolenti. La verifica biometrica, se fornita tramite una soluzione KYC, può essere completata in meno di 5 secondi.

Quando questi processi sono automatizzati, la verifica dell'identità offre alle aziende un'esperienza di acquisizione clienti sicura ed estremamente efficiente. Un processo di onboarding può essere completato con precisione in meno di 30 secondi, garantendo che la soddisfazione del cliente abbia la priorità senza compromettere l'integrità dei dati del cliente o i requisiti di conformità regionali.

Massimizzare l'esperienza del cliente

Che tu sia una banca, una neobanca o un altro servizio finanziario, ora esistono numerose istituzioni che forniscono servizi simili. Ciò rende l’acquisizione efficace dei clienti parte integrante della riduzione del tasso di abbandono dei clienti, della massimizzazione dei tassi di acquisizione e del continuo successo e funzionamento delle banche moderne.

Tuttavia, i rapporti suggeriscono che le banche sono state lente nell’integrare tali processi.

Due Diligence del cliente

Due Diligence del cliente è un processo ampio che comprende una miriade di servizi diversi progettati per fare due cose:

Fornire alle istituzioni una maggiore garanzia dell'identità dei propri utenti e

Assicurati che gli utenti non rappresentino una minaccia per la tua attività.

Queste minacce potrebbero presentarsi in molte forme, ma in genere riguardano individui che potrebbero impegnarsi in attività sospette. CDD è progettato per sfruttare le informazioni sui clienti per ridurre il rischio di frode. La complessità della due diligence richiesta varia da cliente a cliente. Per ulteriori informazioni su CDD e i suoi vari gradienti, leggi Che cos'è l'adeguata verifica del cliente (CDD)?

Sanzioni e screening PEP

Screening delle sanzioni e delle persone politicamente esposte (PEP). impedire ad attori malintenzionati, comprese istituzioni e persone giuridiche sanzionate a livello internazionale, di aggirare il programma AML. Questo processo è notevolmente migliorato collaborando con un fornitore di soluzioni KYC.

La collaborazione con un servizio KYC semplifica notevolmente questo processo. L’automazione del sistema che ratifica gli utenti contro le sanzioni e gli elenchi PEP crea un livello di precisione più elevato a un ritmo molto più rapido.

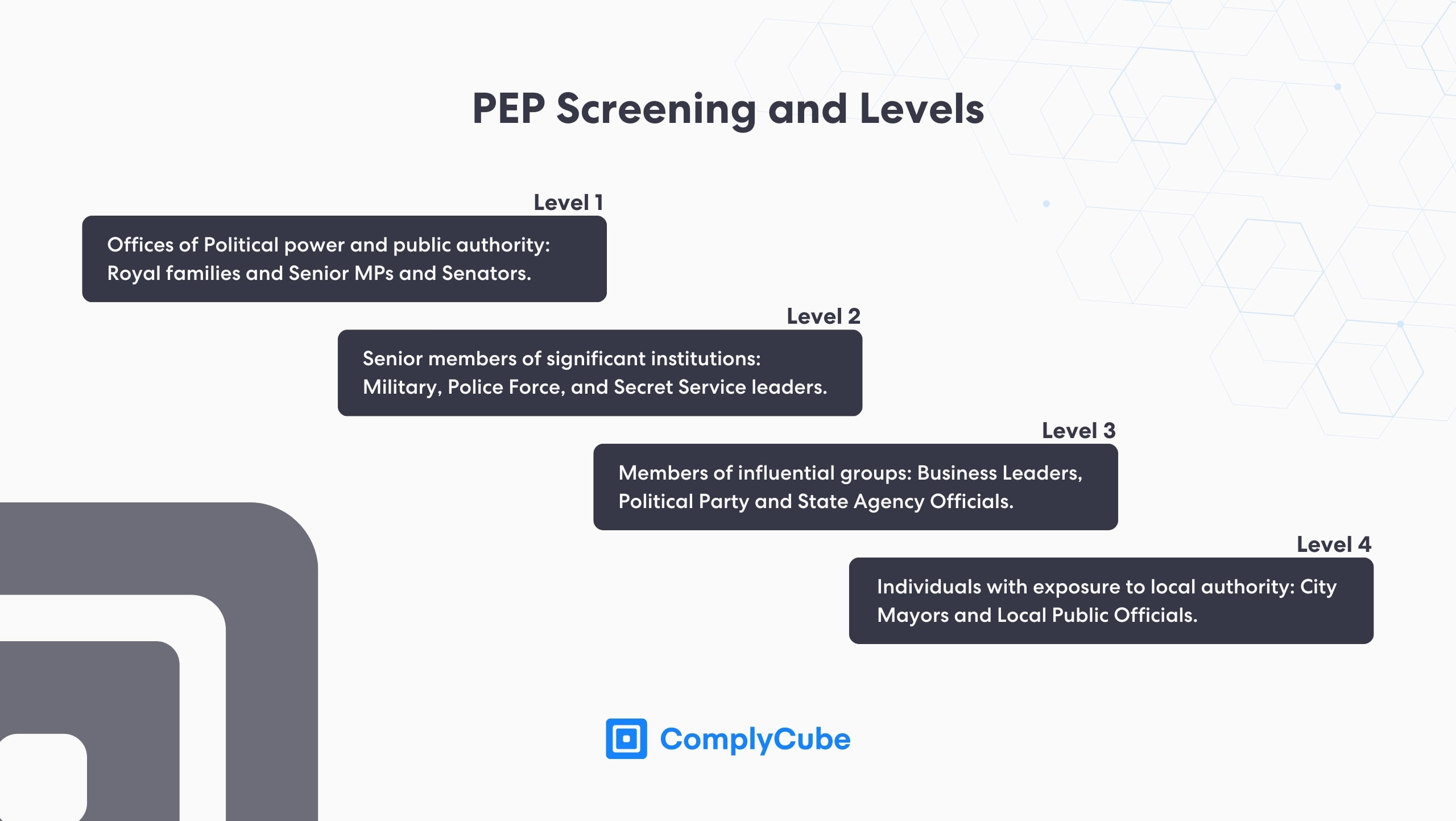

Che cos'è un PEP?

Un PEP è chiunque si trovi in una posizione naturale di autorità. Non deve trattarsi necessariamente di un ufficio direttamente correlato alla politica, ma potrebbe anche essere di natura aristocratica o aziendale. Questi tipi di uffici potrebbero avere un collegamento con istituzioni governative o finanziarie che potrebbero essere sfruttate a vantaggio della corruzione.

Ad esempio, un individuo PEP di livello 2 includerebbe un dirigente senior di una forza di polizia nazionale. Un ufficio come questo comporterebbe naturalmente varie esposizioni privilegiate ai processi governativi. Questa esposizione potrebbe essere sfruttata a causa della corruzione di un individuo o indirettamente sfruttata attraverso il ricatto o altri comportamenti dannosi.

Per questi motivi, lo screening PEP è fondamentale per i moderni processi KYC. I servizi KYC garantiscono l'immediatezza di queste informazioni, consentendo decisioni tempestive sulla necessaria due diligence e sul potenziale monitoraggio delle transazioni che potrebbe essere necessario effettuare.

Copertura mediatica negativa

I processi automatizzati hanno consentito il rilevamento immediato dei rischi associati. Controlli negativi sui media identificare i clienti che sono apparsi negativamente nei notiziari di tutto il mondo. Un'apparizione negativa potrebbe includere qualsiasi cosa, da presunte attività di riciclaggio di denaro in un paese straniero all'arresto locale di un utente.

Questo processo è fondamentale per costruire un profilo di rischio strutturato che migliori la capacità di una banca di prendere decisioni informate e intelligenti per i suoi utenti in tempo reale. Contrassegnerà automaticamente un utente come un potenziale rischio al momento della sua apparizione nei media, consentendo decisioni intelligenti.

Screening della lista di controllo

Liste di controllo consente alle banche di accettare o rifiutare immediatamente gli utenti previa valutazione iniziale. Questa funzionalità aumenta l'efficienza riducendo al minimo le perdite di tempo in controlli non necessari. Se il nome di un cliente corrisponde a un nome presente in un elenco federale, viene contrassegnato in rosso e può essere rifiutato.

La tecnologia utilizzata per fornire questo sistema come servizio automatizzato è chiamata corrispondenza fuzzy. Corrispondenza fuzzy. ComplyCube utilizza questa tecnologia proprietaria per ottimizzare il flusso di lavoro del proprio software AML. La corrispondenza fuzzy supporta una più ampia conformità AML analizzando l'etimologia o le derivazioni dei nomi.

La corrispondenza fuzzy semplifica notevolmente il processo di screening e consente di impostare soglie di rischio in base all'approccio basato sul rischio (RBA) di una banca, semplificando così ulteriormente la verifica del cliente. Tuttavia, la RBA di una banca è spesso fortemente avversa al rischio, limitando la possibilità di personalizzazione di ridurre le soglie.

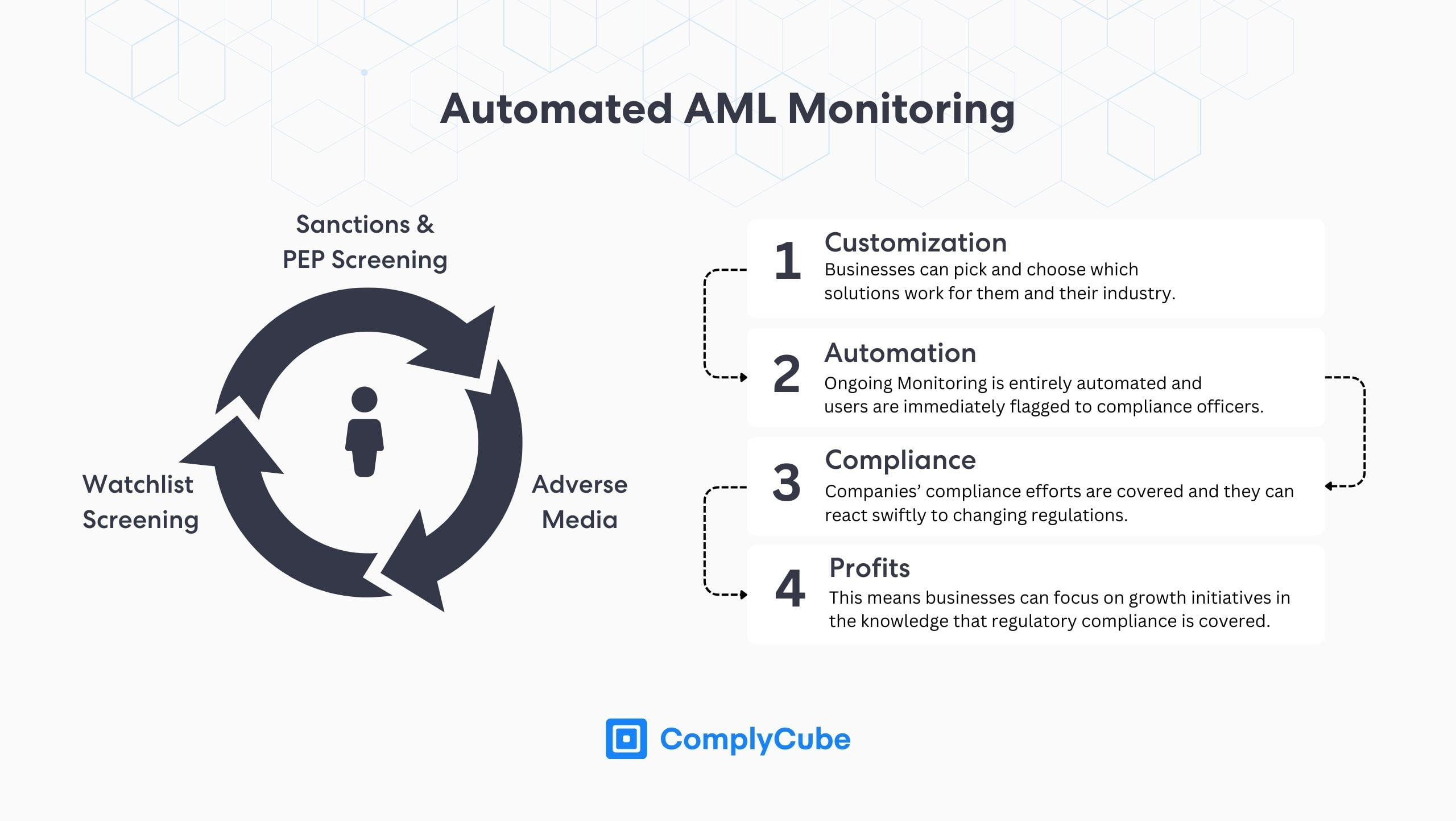

Monitoraggio continuo

Il monitoraggio continuo degli utenti, comprese le pratiche discusse, è indispensabile per le banche moderne. Una volta creato il profilo del cliente e stabilita una valutazione del rischio, questo servizio verifica continuamente la presenza di aggiornamenti nel background o nello stato di un utente.

I profili dei clienti sono sottoposti a un controllo perpetuo, con i loro punteggi di rischio aggiornati in tempo reale, se necessario. Questo compito sta diventando progressivamente meno praticabile per le banche poiché il volume di dati da analizzare è così vasto.

La nascita dell’intelligenza artificiale e dei sistemi basati sull’apprendimento automatico ha migliorato significativamente la capacità delle aziende di analizzare i dati in modo accurato, facilitando il passaggio a soluzioni AML automatizzate per le banche.

Software KYC e antiriciclaggio

Con la crescente complessità delle attività fraudolente e criminali finanziarie che aprono la strada a normative sempre più complesse sui rischi di riciclaggio di denaro, le soluzioni KYC e AML diventeranno fondamentali per il funzionamento sicuro delle banche.

I continui sviluppi normativi da parte di organizzazioni come il Financial Crimes Enforcement Network e la Financial Conduct Authority rendono difficile il rispetto di queste normative dinamiche.

Questa è una sfida risolvibile dal software KYC o eKYC. Le soluzioni KYC rendono l'identificazione delle persone che potrebbero riciclare denaro molto meno impegnativa per i professionisti della conformità. Ai clienti a rischio più elevato possono essere prescritte particolari misure di due diligence per garantire il rispetto delle norme.

Automazione ed eKYC

Gli sviluppi nell’accessibilità dei dati digitali e nelle tecnologie di apprendimento automatico hanno consentito questo progresso nei sistemi AML. Quando la verifica dell'identità è automatizzata, può essere completata in meno di 30 secondi.

Inoltre, il tempo necessario per completare la verifica del cliente è una frazione di quello richiesto dai metodi tradizionali, migliorando significativamente la precisione. Non è necessario tenere conto dell’errore umano quando i motori analitici basati sull’intelligenza artificiale possono scansionare e verificare documenti e dati biometrici facciali in pochi secondi.

Il vero progresso, tuttavia, sta nell'automazione e nella personalizzazione della due diligence della clientela e nel monitoraggio continuo dei clienti delle banche. Si tratta di processi che sono stati rivoluzionati dai sistemi automatici a causa dell'enorme volume di dati necessari per selezionare i clienti. Per ulteriori informazioni al riguardo, vai su ComplyCube pagina della documentazione qui.

Informazioni su ComplyCube

ComplyCube collabora con una serie di clienti in vari settori, tra cui banche, cooperative di credito, criptovalute, fintech, telecomunicazioni e altro ancora. Prendendo l'iniziativa nella verifica dell'identità digitale, nella due diligence e nella conformità antiriciclaggio, ComplyCube offre un servizio leader di portata globale.

I loro servizi sono disponibili in oltre 220 regioni, consentendo di estendere il loro valore fondamentale, ovvero creare fiducia su larga scala, in tutto il mondo. I servizi di ComplyCube sono racchiusi nella sua piattaforma onnicomprensiva, che sta rapidamente diventando una necessità per ogni responsabile della conformità che la utilizza.

È giunto il momento di lasciarsi alle spalle le complessità della conformità AML e KYC. Se stai cercando un nuovo partner nei settori AML, KYC e IDV, inizia una conversazione qui.