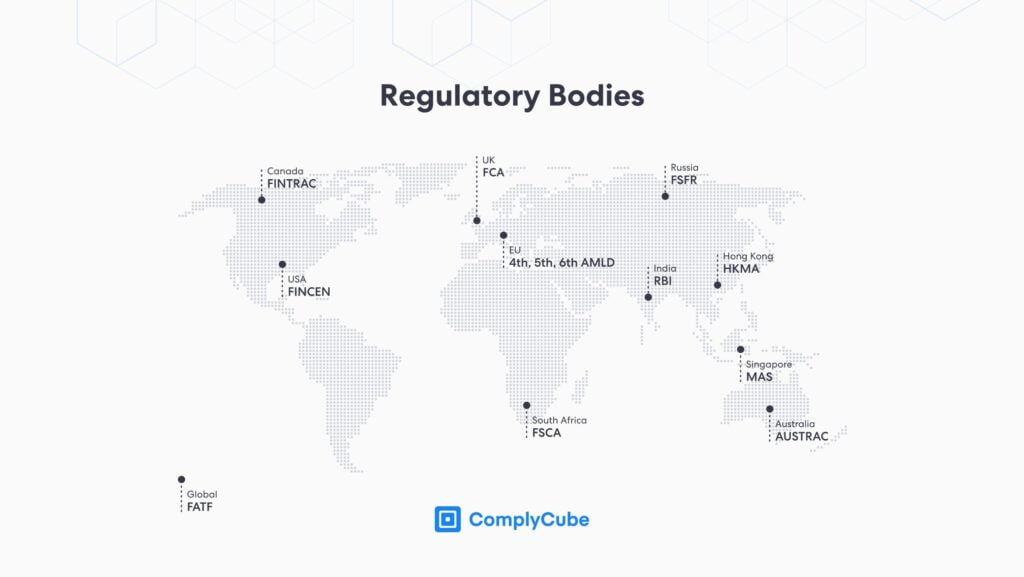

Le soluzioni Electronic Know Your Customer (eKYC) vengono adottate in tutto il mondo poiché le normative diventano sempre più rigorose con i rapidi progressi delle frodi digitali. Dagli organismi di regolamentazione internazionali come la Financial Action Task Force (FATF) agli enti nazionali come l'Autorità monetaria di Singapore (MAS), le aziende devono aderire a standard KYC nazionali e internazionali in continua evoluzione, con molte aziende che lottano per raggiungere la conformità.

Scegliere il partner giusto che fornisca soluzioni eKYC affidabili ed efficienti è fondamentale affinché le aziende possano crescere in sicurezza pur rimanendo conformi. Allo stesso modo, l’integrazione della verifica eKYC aiuta le organizzazioni a costruire e mantenere la fiducia dei propri clienti.

La necessità di processi eKYC globali

Il mercato globale eKYC è stato valutato $518 milioni nel 2022, che si prevede raggiungerà l'impressionante cifra di $2,46 miliardi entro il 2030, con un tasso di crescita annuale composto di 21,40%. La crescente domanda globale di soluzioni eKYC è aumentata insieme al riciclaggio di denaro e alle pratiche fraudolente, e i metodi eKYC rappresentano il passo successivo necessario per combattere le frodi.

Di 5% dei ricavi annuali di un'azienda vengono persi ogni anno a causa di frodi.

L’Ufficio delle Nazioni Unite contro la droga e il crimine (UNODC) stima che ogni anno vengono riciclati tra 2% e 5% del PIL globale, il che equivale a l’incredibile cifra compresa tra 715 e 1.870 miliardi di euro in tutto il mondo. Con un numero così elevato di pratiche di riciclaggio di denaro e l’aumento di sofisticate frodi sull’identità, le aziende devono garantire di conservare i dati sull’identità dei clienti per ridurre al minimo il rischio di frode.

La facilità con cui è possibile creare online furti di identità o false identità mette le aziende a rischio di acquisire clienti coinvolti in attività illecite, mettendo a rischio la sicurezza e la reputazione dell’organizzazione.

La FTC ha ricevuto 5,7 milioni di segnalazioni totali di frodi e furti d'identità nel 2024, 1,4 milioni dei quali erano casi di furto d'identità.

Le aziende devono proteggersi dalle principali truffe come le frodi sull'identità con un solido processo eKYC. Questi dovrebbero includere un controllo approfondito dell'identità e un controllo dei documenti, verificando che i clienti siano chi dichiarano di essere e che la loro documentazione sia valida.

Soluzioni eKYC in risposta alle crescenti pressioni normative

Gli organismi di regolamentazione di tutto il mondo stanno spingendo per pratiche più rigorose di verifica dell’identità (IDV) e antiriciclaggio (AML). Citato in un notiziario DW il vicepresidente esecutivo della Commissione europea Valdis Dombrovskis ha dichiarato:

Le regole che abbiamo in vigore per prevenire il riciclaggio di denaro lo sono tra i più duri al mondo, ma ora devono anche essere applicati sistematicamente.

stati Uniti

Sezione 326 del Patriot Act statunitense impone alle banche e ad altri istituti finanziari di implementare un programma di identificazione del cliente (CIP). Questo processo deve raccogliere informazioni specifiche dai clienti, inclusi nome, data di nascita, indirizzo e numero di identificazione.

Negli Stati Uniti, il Norma 2090 dell'Autorità di regolamentazione del settore finanziario (FINRA). afferma che gli istituti finanziari devono attuare una due diligence completa per identificare e conservare i dati dei clienti e chiunque agisca per conto di tale cliente. La norma afferma quanto segue:

Ogni membro dovrà usare ragionevole diligenza, per quanto riguarda l'apertura e il mantenimento di ogni conto, per conoscere (e conservare) i fatti essenziali riguardanti ogni cliente e riguardante l'autorità di ciascuna persona che agisce per conto di tale cliente.

La legge sul segreto bancario, normativa volta a porre fine alle pratiche di riciclaggio di denaro, ha istituito il Applicazione della Customer Due Diligence (CDD) come parte degli sforzi volti a migliorare la trasparenza finanziaria.

La CDD prevede quattro requisiti principali per gli istituti finanziari in merito alle pratiche KYC, il primo dei quali consiste in un'approfondita verifica dell'identità. A questo punto vengono raccolti i dati del cliente tra cui nome, indirizzo e-mail, numero di telefono, professione, identificazione fiscale e altro ancora. Segue poi la valutazione aziendale, in cui gli istituti finanziari considerano gli interessi commerciali dei propri consumatori, seguita da una valutazione del rischio del cliente e da un monitoraggio continuo.

Unione Europea

Il Direttiva sui servizi di pagamento (PSD2) protegge i pagamenti online poiché impone ai clienti di sottoporsi a un'autenticazione sicura del cliente (SCA) all'interno dell'UE. Si tratta di un processo di autenticazione a due fattori, che ormai è la norma e deve essere implementato in tutti i pagamenti di valore elevato.

Il Regolamento generale sulla protezione dei dati (GDPR) impone alle organizzazioni di effettuare controlli di identità e di conservare informazioni sensibili relative ai propri clienti, sebbene debbano essere completamente trasparenti nell'uso dei dati.

Altri importanti organismi di regolamentazione in tutto il mondo

Centro australiano per i rapporti e le analisi sulle transazioni (AUSTRAC): L'AUSTRAC è un'agenzia di intelligence finanziaria del governo australiano responsabile dell'identificazione di attività illecite come il riciclaggio di denaro e il finanziamento del terrorismo. L'organizzazione richiede alle aziende di identificare i propri clienti e verificare la documentazione dei clienti, sottolineando la notevole minaccia di frode.

Banca della Riserva dell'India (RBI): La RBI ha rivisto i propri regolamenti KYC negli ultimi due anni, avendo standardizzato i regolamenti su questi processi che devono essere implementati dagli istituti finanziari al fine di identificare accuratamente i clienti. Per mitigare i rischi, la RBI ha sottolineato l’adozione di misure come l’etichettatura dei clienti ad alto rischio per prevenire frodi, riciclaggio di denaro e furto di identità.

Autorità monetaria di Singapore (MAS): Il MAS è la banca centrale e l'autorità di regolamentazione finanziaria di Singapore. Il MAS richiede che gli istituti finanziari implementino soluzioni eKYC per prevenire il riciclaggio di denaro e il finanziamento del terrorismo. Il quadro normativo di MAS impone che le identità dei clienti debbano essere verificate attraverso più canali, inclusa la verifica indipendente di numeri di cellulare, indirizzi, dettagli salariali e altro ancora. Per i clienti ad alto rischio sono obbligatori processi rafforzati di due diligence che includano un monitoraggio continuo.

In che modo le aziende possono rimanere conformi alle normative eKYC?

I tradizionali processi KYC tentavano di verificare manualmente i documenti di identità, che erano altamente soggetti a errori umani. I sistemi automatizzati forniscono una maggiore sicurezza dei dati e verificano le identità dei clienti in modo rapido e accurato, soddisfacendo facilmente le esigenze normative e consentendo alle aziende di crescere in sicurezza.

Un processo eKYC efficace deve includere la verifica biometrica con rilevamento della vitalità per identificare rapidamente gli attacchi alla presentazione, insieme a un processo di verifica dei documenti per verificare la validità della documentazione.

Verifica biometrica

Autenticazione biometrica è una parte fondamentale del processo eKYC, in cui campioni di dati biometrici vengono prelevati da immagini, video o persino parlato e analizzati per verificare l'identità di un cliente. Il rilevamento della vivacità è in grado di identificare sottili microespressioni, analizzare le texture della pelle e individuare segni di un'immagine contraffatta o di un attacco deepfake.

Verifica del documento

UN Controllo documenti può verificare se un documento presentato potrebbe essere compromesso, contraffatto, copiato da Internet, scaduto o inserito nella lista nera. Utilizzando Riconoscimento ottico dei caratteri (OCR), i controlli dei documenti possono estrarre tutti i dati disponibili da documenti d'identità, passaporti e altri documenti chiave. L'OCR garantisce accuratezza nell'estrazione dei dati e nell'elaborazione dei documenti in tempo reale ed è attrezzato per rilevare anomalie all'interno dei documenti, garantendo la conformità a tutti gli standard normativi.

eKYC con ComplyCube

ComplyCube è un pluripremiato fornitore di soluzioni eKYC, dimostrato dalle molteplici nomination da TrustRadius nella categoria dei premi "Best Of", l'inclusione nell'elenco RegTech100, il raggiungimento dello status di leader Momentum da parte di G2 per più categorie all'interno del loro ultimo rapporto e altro ancora. La piattaforma di conformità all'avanguardia offre soluzioni eKYC leader di mercato, inclusi controlli di documenti e identità, che potenziano e proteggono le aziende globali.

Per ulteriori informazioni, consulta l’ampia gamma di soluzioni eKYC globali. In alternativa, contatta uno specialista KYC/AML per discutere di come potrebbe essere una soluzione eKYC su misura per te.