La verifica dell'identità del cliente è fondamentale per la sicurezza delle operazioni aziendali. Le aziende ottengono le informazioni sui clienti e le ratificano attraverso un processo chiamato Know Your Customer (KYC), che inizia con un Customer Identification Program (CIP). La regola finale di FinCEN stabilisce i requisiti CIP, rispondendo a molte domande su cos'è il CIP?

Questa guida determina cos'è un CIP e come si collega al più ampio processo KYC, ampliando le sfumature e le specificità dei programmi di identificazione del cliente tra istituzioni e industrie.

Che cos'è un programma di identificazione del cliente?

Quando le aziende regolamentate stabiliscono nuove relazioni con gli utenti, devono verificare l'identità del cliente. Sebbene ciò sia particolarmente pertinente per i servizi finanziari, la sua importanza si estende anche ad altri settori. Si prevede che questa tendenza continui nel 2024 e oltre.

Un programma di identificazione del cliente è una procedura che la maggior parte delle aziende deve seguire quando acquisiscono nuovi clienti. È progettato per scoraggiare malintenzionati, criminali finanziari e terroristi noti o sospetti. Dimostra che i clienti sono chi dicono di essere ed è un primo passo cruciale nel processo KYC.

La rete per l'applicazione dei crimini finanziari (FinCEN) Regola finale impone che il CIP di un'azienda debba essere "appropriato alle sue dimensioni aziendali". Ciò significa che ogni azienda deve analizzare i dettagli del cliente fino a quando non vi è una "ragionevole convinzione" che il cliente sia effettivamente chi dice di essere. Questo regolamento fornisce alle aziende un certo grado di autonomia e flessibilità nel decidere e attuare il proprio programma.

CIP e KYC: qual è la differenza?

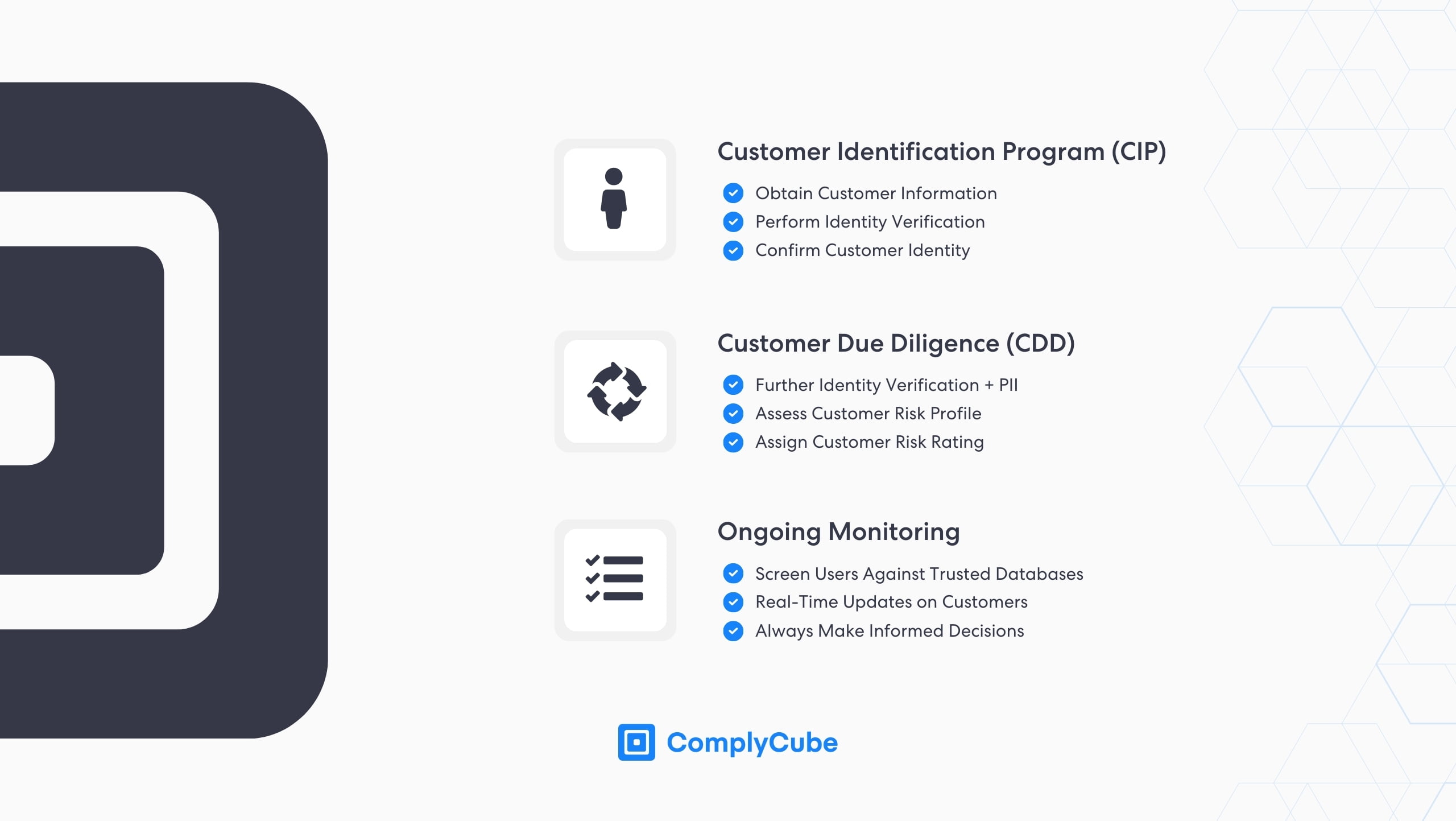

La differenza fondamentale tra un programma di identificazione del cliente e una strategia Conosci il tuo cliente è che un CIP è un componente del KYC:

Programma di identificazione del cliente (CIP): FinCEN e il Legge Patriottica degli Stati Uniti richiedere ad un istituto finanziario di formare la ragionevole convinzione di conoscere l’identità dei propri clienti.

Customer Due Diligence (CDD): il processo di due diligence promuove un profilo di rischio per ciascun cliente che i funzionari di conformità e KYC possono utilizzare per prendere decisioni informate sugli utenti.

Monitoraggio continuo: il processo di due diligence viene eseguito su base continuativa. Ciò fornisce alle istituzioni informazioni in tempo reale in modo che siano pienamente informate dei propri utenti.

Per ulteriori informazioni sulla verifica KYC, leggi Verifica KYC in 3 passaggi.

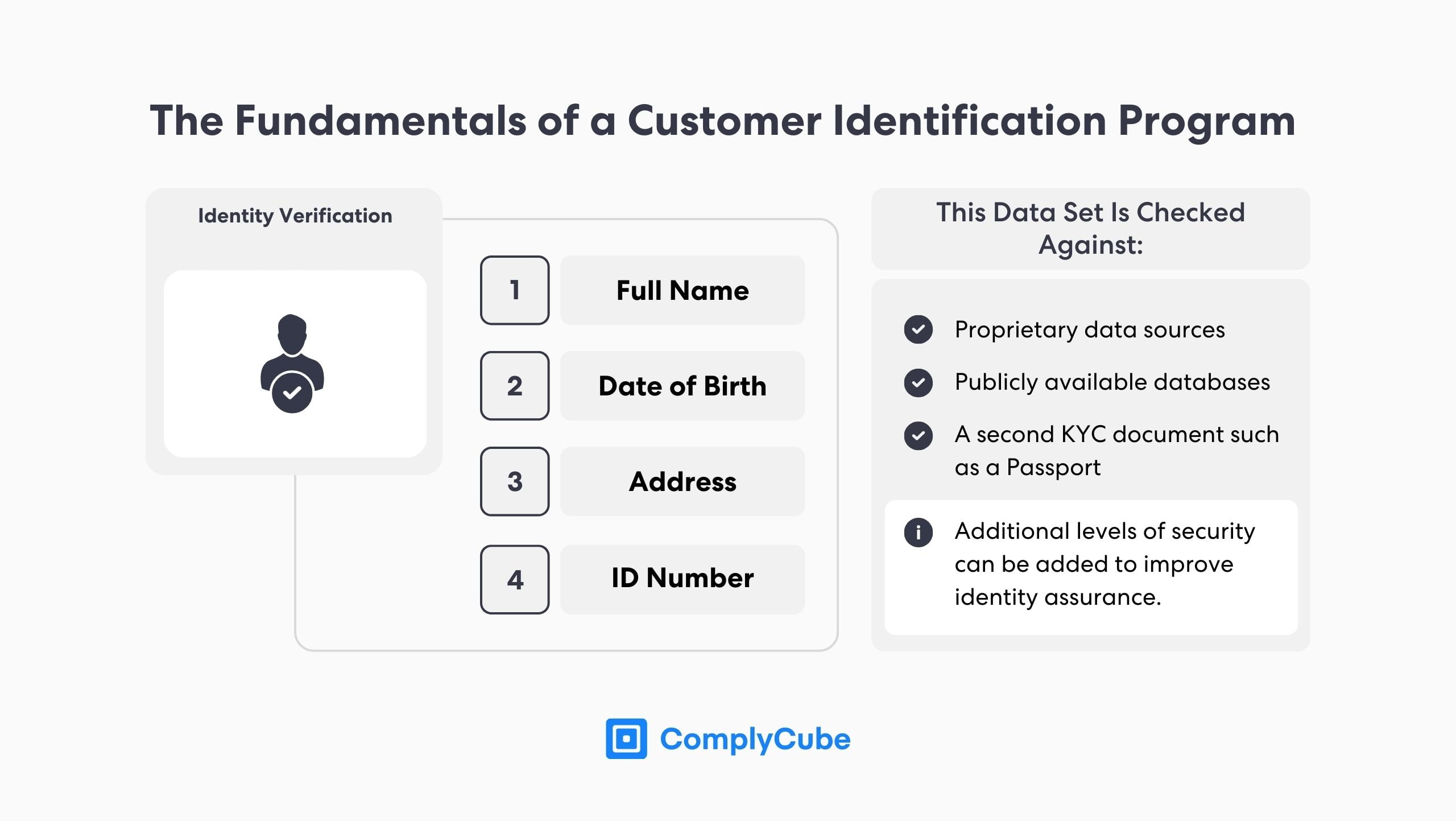

Quali informazioni deve estrarre un CIP?

Ci sono 4 requisiti essenziali che devono essere ottenuti quando un ente avvia un CIP. Sono:

Nome e cognome

Data di nascita

Indirizzo

Numero identificativo

I dati estratti vengono verificati rispetto ai documenti forniti dal potenziale cliente e ai database attendibili di terze parti. In questo modo, l'azienda può tracciare un quadro chiaro di chi sia l'utente in modo da poter decidere se l'individuo può accedere o continuare a utilizzare il servizio. Le aziende possono aggiungere ulteriori livelli di verifica dell'identità per aumentare la sicurezza come dettato dal Risk Base Approach (RBA) dell'azienda o dagli organismi di regolamentazione.

Quando si richiedono informazioni da un conto vecchio o nuovo, come una prova di indirizzo, un istituto deve fornire un preavviso adeguato per i dati o i documenti da fornire; questo è imposto dalla Regola Finale.

Requisiti CIP per le istituzioni finanziarie

Sebbene la Regola Finale sia lasciata alla discrezione di ciascuna azienda, generalmente esiste un quadro aggregato per il processo.

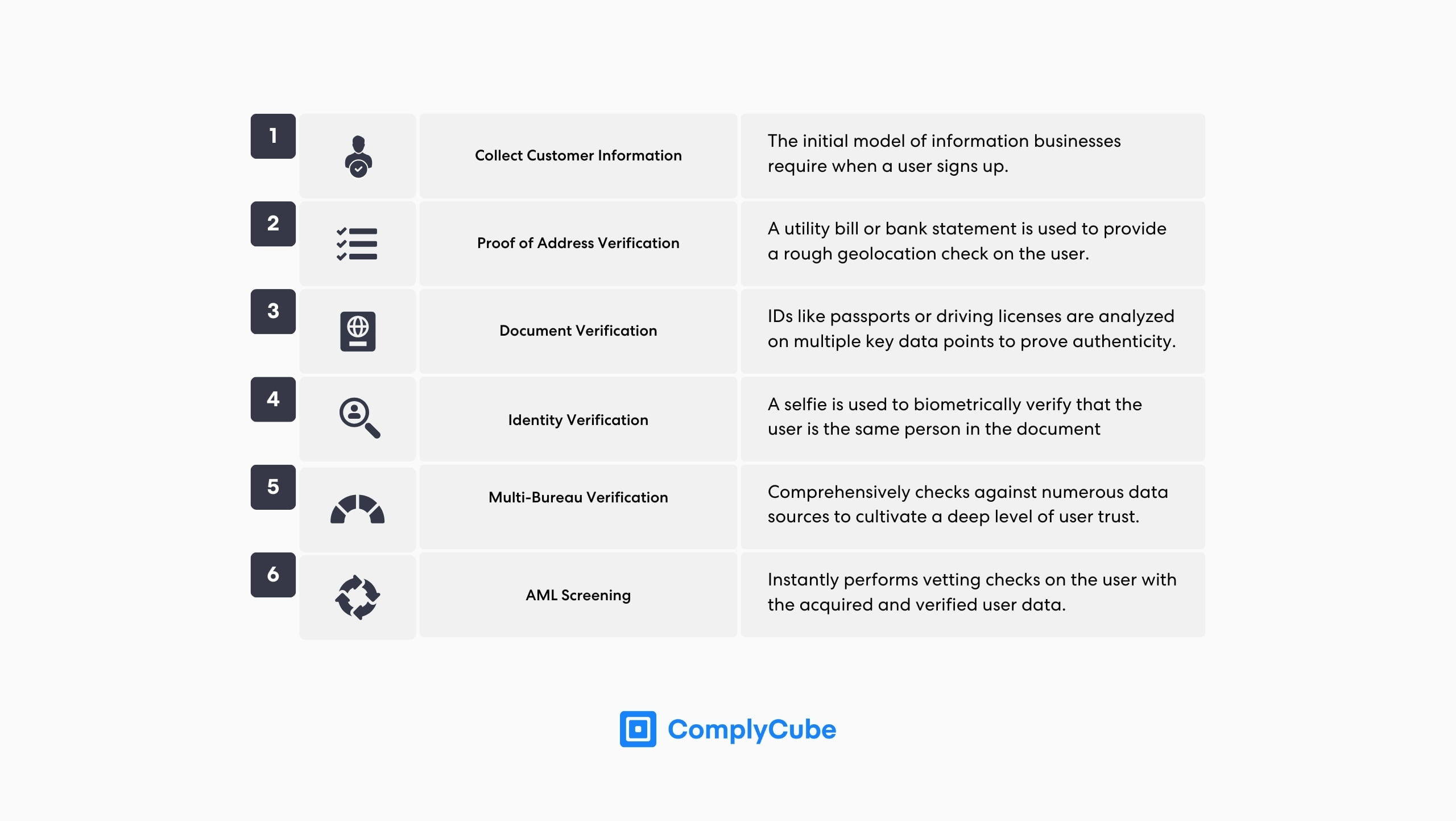

Il primo passo nel processo è la raccolta delle informazioni sui clienti; questo è fondamentale in quanto pone le basi per identificare la vera identità dell'individuo. Questa fase preliminare fornisce all'azienda qualcosa con cui confrontare i documenti dell'utente quando caricano il proprio documento d'identità.

È essenziale verificare i documenti dell'utente come passaporto, patente di guida o qualsiasi altro documento d'identità rilasciato dal governo. Ciò aiuta l'azienda a corroborare le informazioni fornite inizialmente: nome, data di nascita, indirizzo e numero identificativo (come il numero di identificazione del contribuente o il numero di previdenza sociale in America).

Le aziende quindi ratificano queste informazioni confrontandole con un database affidabile di terze parti, come un ufficio di credito, un servizio postale o un altro istituto finanziario. A seconda della propensione al rischio dell'azienda, la prova dell'indirizzo può essere richiesta come ulteriore livello di garanzia dell'identità. Solitamente si presenta sotto forma di bolletta o estratto conto bancario.

Una volta che un'azienda è soddisfatta del livello di garanzia dell'identità, esegue uno screening AML. Ciò verifica che l'utente non sia coinvolto in attività illegali e aiuta il governo a combattere la criminalità finanziaria. Le principali soluzioni KYC/AML forniscono molteplici servizi di screening AML inclusi, ma non limitati a, Sanzioni e screening PEP, Controlli dei mezzi avversi, e Screening della lista di controllo.

Procedure di verifica dell'identità (IDV).

Una volta acquisite le informazioni sugli utenti, è necessario verificarne la vera identità. Ciò può essere fatto in diversi modi, a seconda delle normative specifiche del settore e dell'approccio aziendale basato sul rischio dell'azienda. I servizi KYC forniscono una serie di soluzioni indispensabili per estrarre dati affidabili sui clienti e innovare i processi di onboarding dei clienti. Le soluzioni possono essere personalizzate e adattate alle esigenze e alle operazioni di un'azienda.

Verifica della prova di indirizzo (PoA).

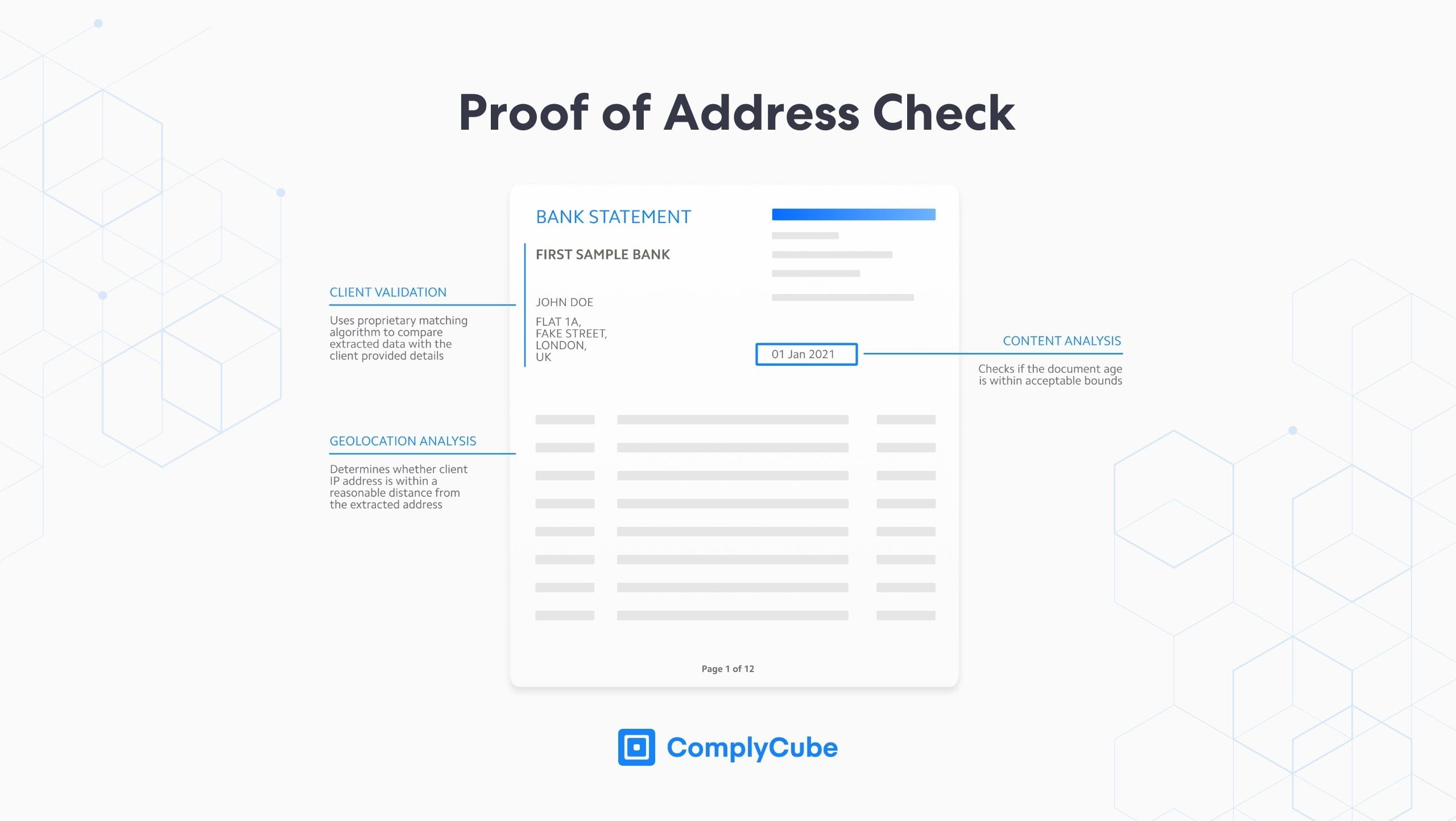

Controlla Prova di indirizzo sfruttare l'OCR all'avanguardia e i motori decisionali per estrarre informazioni rilevanti dai documenti di prova di indirizzo in pochi secondi. Questi documenti includono estratti conto bancari, bollette, patenti di guida e documenti fiscali che vengono controllati secondo 2 criteri:

I dati sul documento PoA vengono confrontati con i dettagli forniti dal cliente al momento della registrazione.

La geolocalizzazione del documento fornito viene testata per la vicinanza all'indirizzo IP del caricamento.

Il completamento della verifica PoA richiede in media meno di 15 secondi, rendendolo un metodo semplice ma affidabile per rafforzare l'autenticità del cliente. Scopri di più sulla verifica PoA qui: Una guida efficace alla verifica dell'indirizzo (PoA).

Verifica del documento

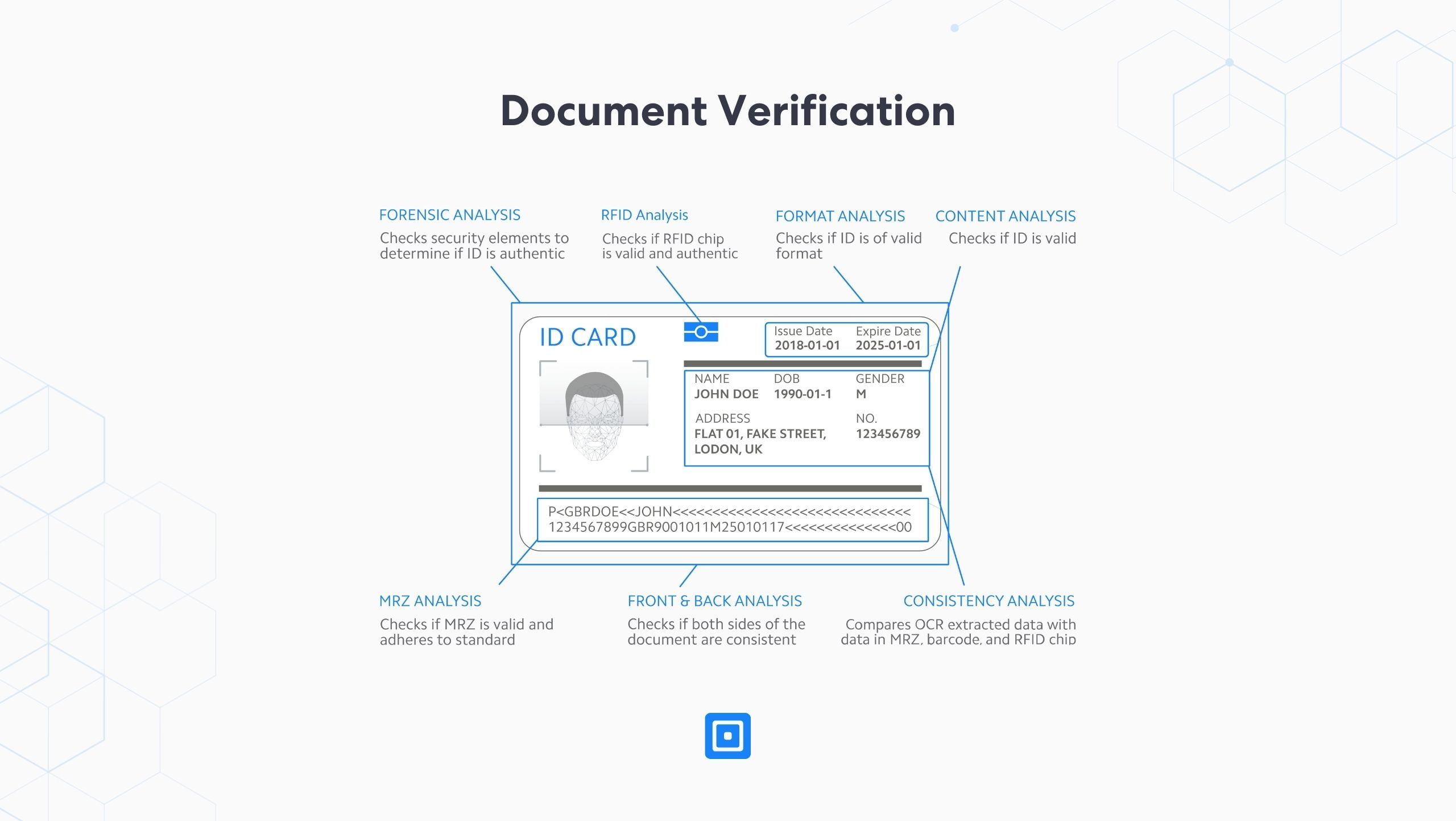

Verifica del documento può, in alcune circostanze, riguardare l'ambito di competenza della PoA. Tuttavia, laddove sono richiesti elevati livelli di garanzia dell’identità, come nel caso dei servizi finanziari, sono richiesti altri documenti identificativi, compreso il passaporto.

Utilizzando tecnologie di analisi su misura basate sull'intelligenza artificiale, questi controlli possono analizzare istantaneamente più punti dati integrali, tra cui:

Analisi forense

Analisi RFID

Analisi del formato

Analisi del contenuto

Analisi MRZ

Analisi fronte e retro

Analisi di coerenza

Questi controlli oscurano automaticamente qualsiasi informazione sensibile, come immagini sui passaporti dei minori, codici MRZ e altro, garantendo che sia il fornitore di servizi che l'azienda aderiscano a tutte le leggi giurisdizionali sulla privacy dei dati.

Per ulteriori informazioni sulle sfumature di un processo di verifica dei documenti, leggi: Cos'è la verifica dei documenti? Uno sguardo approfondito alla verifica dell'identità.

Verifica biometrica

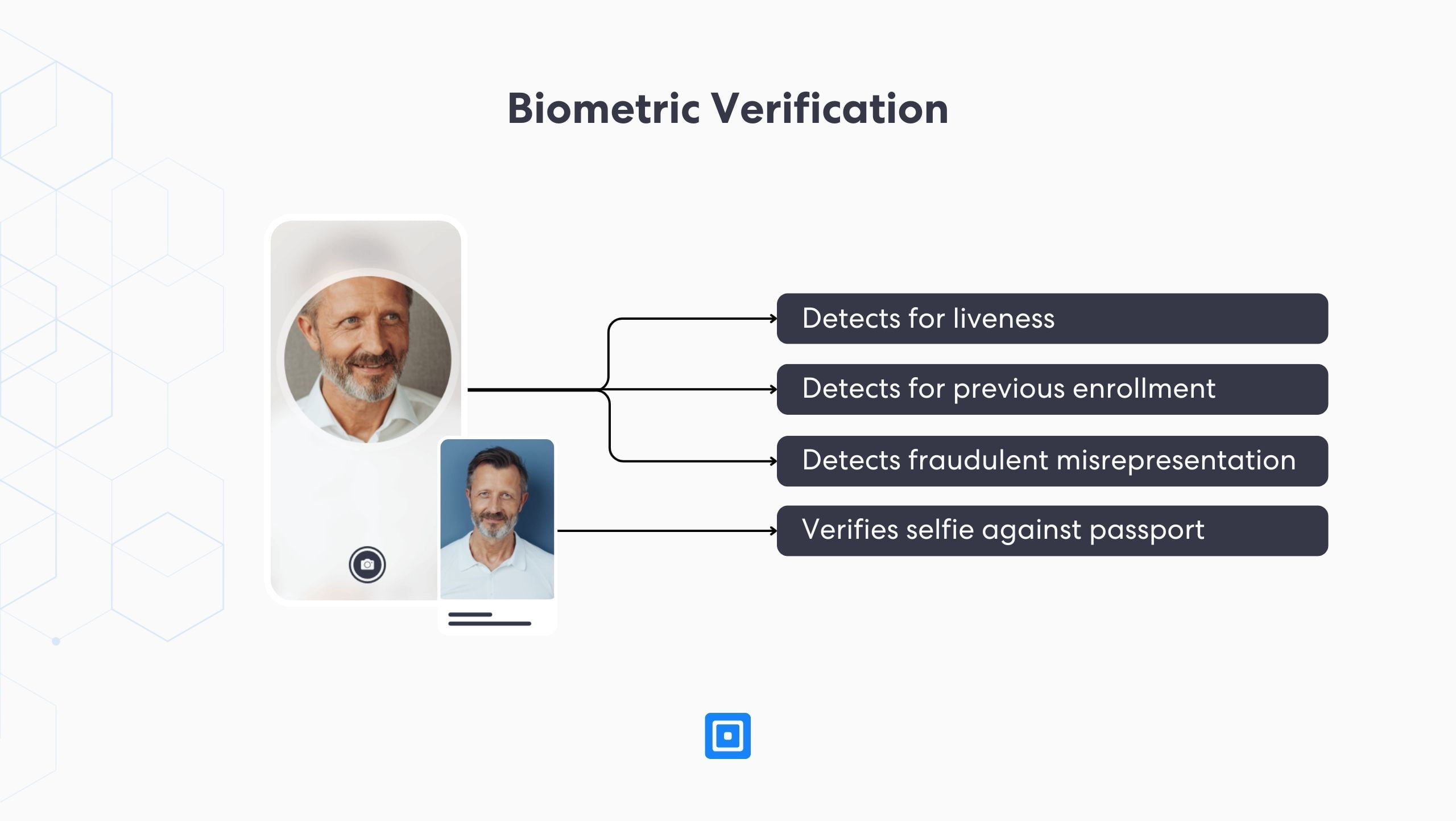

Verifica biometrica è l'ultimo pezzo del puzzle di garanzia dell'identità e sta rapidamente diventando un moderno requisito CIP. Una volta completato, gli istituti finanziari dovrebbero avere sufficiente fiducia che l'utente sia chi dice di essere e che sia possibile aprire un conto.

Questo processo abbina un selfie dal vivo all'immagine nel documento d'identità. Sfruttando le tecnologie di apprendimento automatico, la verifica biometrica rileva la vitalità di un selfie tramite alcune tecnologie innovative e avanzate, tra cui Presentation Attack Detection (PAD).

La tecnologia PAD costruisce mappe facciali 3D, conduce analisi dettagliate della struttura della pelle e delle microespressioni, identifica la manomissione dei pixel e riconosce vari travestimenti, comprese le maschere. Questa tecnologia innovativa rileva istantaneamente qualsiasi tentativo fraudolento con precisione e a una velocità impossibile da imitare per un essere umano.

Questa precisione su scala così vasta mitiga il numero di falsi positivi e aumenta il volume con cui le aziende possono acquisire nuovi clienti. Scopri di più sul rilevamento degli attacchi di presentazione qui: ComplyCube rafforza la verifica dell'ID con Liveness Layer.

Controllo multi-ufficio

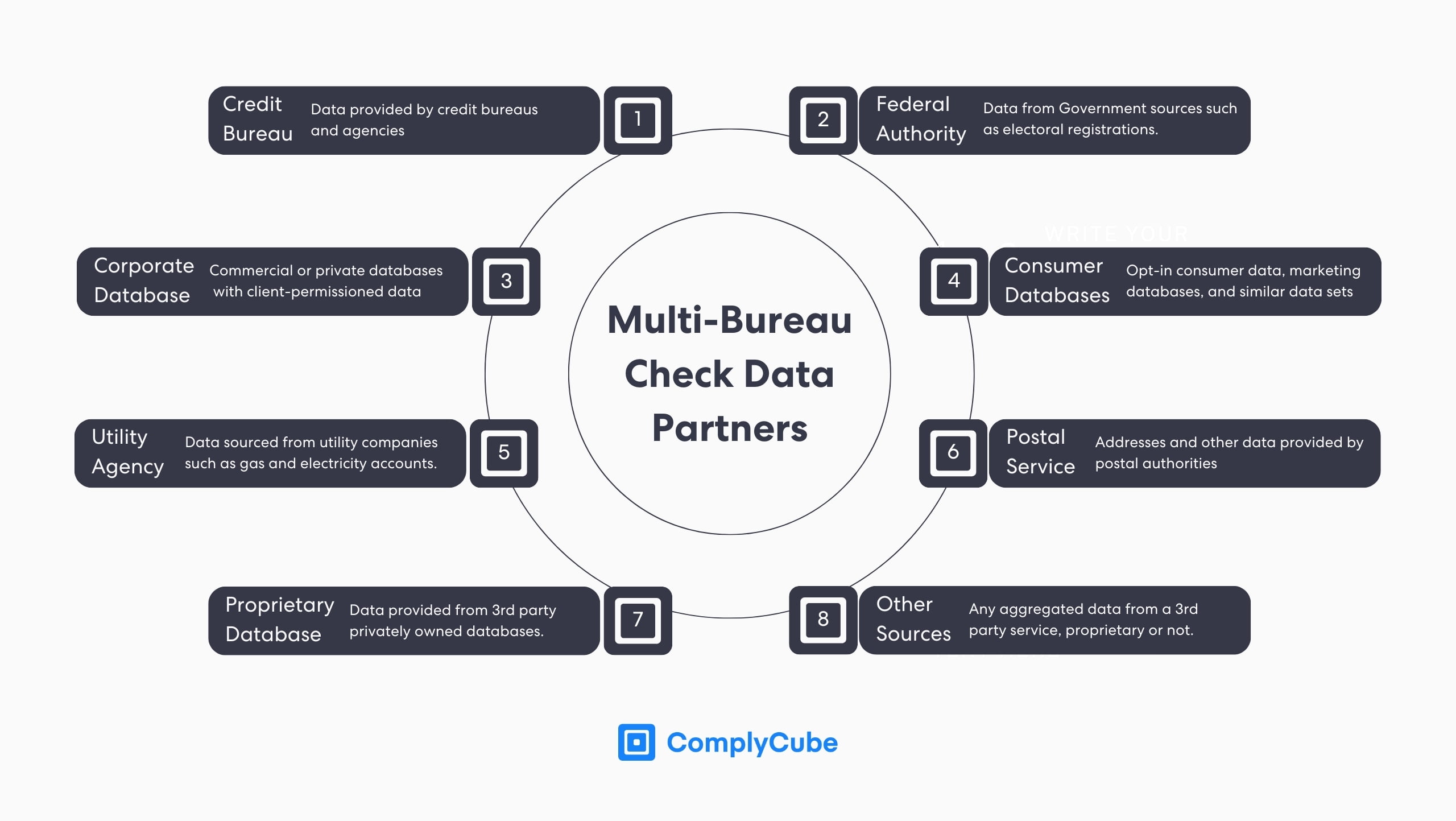

UN Controllo multi-ufficio offre un livello completo di verifica del background finanziario e informativo, coltivando una fiducia più profonda tra l'utente e il servizio. La verifica multi-ufficio esamina in modo sincrono vari uffici e database, come le cooperative di credito, eseguendo così un controllo multiforme del background di un utente.

Questo metodo viene solitamente utilizzato per amplificare un livello esistente di garanzia dell'identità. Ad esempio se un utente dovesse richiedere un prestito dopo aver aperto un conto presso una banca. I database tipici dei partner possono essere visualizzati di seguito.

Quali istituzioni sono vincolate dalla regola CIP?

I requisiti CIP e la Regola Finale di FinCEN sono stati creati per le istituzioni finanziarie; tuttavia, sono diventati lo standard o l'aspettativa globale per tutti i settori che richiedono l'amministrazione di un processo Conosci il tuo cliente. Per questo motivo la norma CIP costituisce un buon punto di riferimento per qualsiasi istituzione che abbia necessità di verificare l'identità dei propri clienti.

La digitalizzazione dell’economia globale ha stimolato la crescita economica collegando individui provenienti da tutto il mondo. Tuttavia, la fiducia nell’identità è fondamentale affinché un’economia globale e completamente digitalizzata possa prosperare.

Questo è il motivo per cui la Prima Regola di FinCEN può essere applicata a più imprese oltre che alle sole istituzioni finanziarie. È già stato stabilito che la norma CIP deve essere proporzionata alle dimensioni di un'azienda e dovrebbe essere dettata dalla normativa di settore in materia di garanzia dell'identità e dall'approccio basato sul rischio dell'azienda.

Alcuni settori non sono tenuti per legge ad attuare un processo KYC e, quindi, un programma di identificazione del cliente; tuttavia, i settori online con meno regolamentazione potrebbero scegliere di farlo in base alla tolleranza al rischio aziendale della società in questione.

Come un CIP accurato aiuta a prevenire il riciclaggio di denaro

Un programma di identificazione del cliente è determinante per aiutare le istituzioni finanziarie a frenare le attività di riciclaggio di denaro. La legge federale richiede che questi programmi raccolgano le informazioni identificative del cliente, inclusi nome completo, numero di identificazione, data di nascita e indirizzo. Questo passaggio fondamentale è fondamentale per prevenire il riciclaggio di denaro e altri crimini finanziari.

Un CIP è molto più importante del semplice recupero accurato dei dati dei clienti; è l'inizio di un'indagine sull'autenticità di ogni informazione. Queste informazioni vengono continuamente monitorate per garantire che le circostanze dell'utente non cambino.

Esiste ogni possibilità che la situazione di un utente, e quindi il rischio associato, si evolva nel corso del suo rapporto con un'azienda. Ad esempio, un cliente potrebbe aprire un conto bancario senza legami politici iniziali ma, nel tempo, potrebbe sviluppare associazioni con figure politiche influenti.

Gli istituti finanziari possono avere una fiducia sufficiente nell'identità dei propri clienti e agire di conseguenza aderendo alle rigorose misure discusse in questa guida, insieme a una strategia KYC più ampia e dettagliata.

Un rapporto sul riciclaggio di denaro nel settore immobiliare britannico ha rilevato una crescente necessità di verifica dell’identità assistita dalla tecnologia e che i metodi più tradizionali stavano rapidamente diventando obsoleti.

Soltanto questi metodi [controlli KYC e AML manuali] lo sono non basta più.

Ciò rappresenta un panorama in evoluzione in una vasta gamma di settori, in cui le soluzioni IDV basate sull’intelligenza artificiale diventeranno una pratica comune in più settori. Il riciclaggio di denaro nel settore immobiliare non è una novità, ma i rapporti lo dimostrano crescente propensione del Regno Unito, in particolare di Londra, ad attività di riciclaggio di denaro immobiliare. Si tratta, tuttavia, di un problema crescente in diversi settori in tutto il mondo.

Un'indagine approfondita dei dettagli identificativi di un cliente è essenziale, poiché consente alle aziende di conformarsi alle politiche normative e rafforza il sistema finanziario contro i pericoli di attività illecite. Ciò garantisce che ogni conto aperto sia basato su una base di fiducia e identità verificata.

CIP per i clienti vs le imprese

La regola del Programma di identificazione del cliente stabilisce un consenso per un solido Programma di identificazione del cliente e lo stesso quadro può essere applicato alle istituzioni che intraprendono nuove relazioni con altre aziende. Questo processo è generalmente chiamato Know Your Business (KYB), ma un processo CIP simile è richiesto per qualsiasi nuovo accordo di partnership.

È richiesto un set di dati equivalente, tra cui il nome dell'azienda, l'indirizzo di registrazione, la data di costituzione e la licenza commerciale rilasciata dal governo o il numero di identificazione del datore di lavoro. Tuttavia, la differenza cruciale, o aggiunta, sta nel determinare i titolari effettivi finali dell’azienda.

Questo processo può essere incredibilmente impegnativo poiché i livelli aziendali, i proprietari e i proprietari possono essere mascherati da circostanze naturali o deliberatamente attraverso diversi livelli. In genere, gli imprenditori vengono intenzionalmente mascherati perché c’è qualcosa da nascondere al governo e agli organismi di regolamentazione. Ciò denota ulteriormente l’importanza di queste misure e il motivo per cui un approfondito processo di due diligence è fondamentale per determinare i reali proprietari e operatori dell’azienda, il loro background e le loro motivazioni.

Scelta di un servizio di verifica CIP e KYC

Il perfezionamento di un programma di identificazione del cliente (CIP) come parte di una più ampia strategia KYC (Conosci il tuo cliente) è vitale per le aziende che mirano a rispettare le normative antiriciclaggio e prevenire le frodi. Ciò richiede una meticolosa attenzione ai dettagli e una profonda comprensione dei requisiti normativi e dei profili dei clienti.

Le soluzioni di ComplyCube includono un portale all-in-one di facile utilizzo che sta rapidamente diventando uno strumento essenziale per i responsabili della conformità. Questa piattaforma presenta attivazioni di automazione avanzate e soglie di guasto rapido, che semplificano il processo di acquisizione del cliente e perfezionano le operazioni interne con strumenti di miglioramento dell'efficienza.

Le soluzioni KYC automatizzate alleviano le aziende dallo stress derivante dal monitoraggio dei mutevoli panorami normativi, fornendo allo stesso tempo esperienze utente senza soluzione di continuità. Un forte servizio CIP e KYC farà tutto ciò senza rinunciare all’integrità e alla sicurezza dei dati estratti. I servizi KYC basati sull'intelligenza artificiale di ComplyCube potrebbero contribuire ad alleviare le preoccupazioni della tua azienda sulla conformità normativa. Se questo è motivo di preoccupazione, contattaci qui sotto.