Garantire la conformità AML è più importante che mai. Il software antiriciclaggio per contabili svolge un ruolo fondamentale nel garantire la conformità contabile e aiuta a salvaguardarsi dalle attività illecite. L’implementazione dei controlli antiriciclaggio per i contabili è fondamentale per la sicurezza del sistema finanziario più ampio. Questo blog esplora il software KYC e AML e introduce una lista di controllo antiriciclaggio per i contabili.

Riciclaggio di denaro nel settore contabile

I contabili detengono le chiavi delle tracce di controllo e dei registri finanziari, rendendoli pilastri fondamentali della sicurezza finanziaria. La loro vicinanza all’ecosistema finanziario li rende un obiettivo primario per l’attività di riciclaggio di denaro, sia facilitata inconsapevolmente che eseguita intenzionalmente.

Questa vulnerabilità alle attività di riciclaggio di denaro rende il settore contabile di fondamentale importanza per garantire che siano messe in atto adeguate misure di salvaguardia. Tuttavia, un recente rapporto del dicembre 2023 mostra gli sviluppi nel settore.

Lotte per la conformità contabile

Le ispezioni da parte delle autorità di vigilanza del settore contabile sono in calo. I principali organismi del settore, incluso il Istituto dei Dottori Commercialisti in Inghilterra e Galles (ICAEW) e il Ordine dei Dottori Commercialisti (ACCA), hanno segnalato cali significativi nell’attività di vigilanza.

Inoltre, insieme al calo dei tassi di supervisione, aumentano anche i tassi di non conformità alle norme fondamentali Antiriciclaggio (AML) le normative sono in aumento.

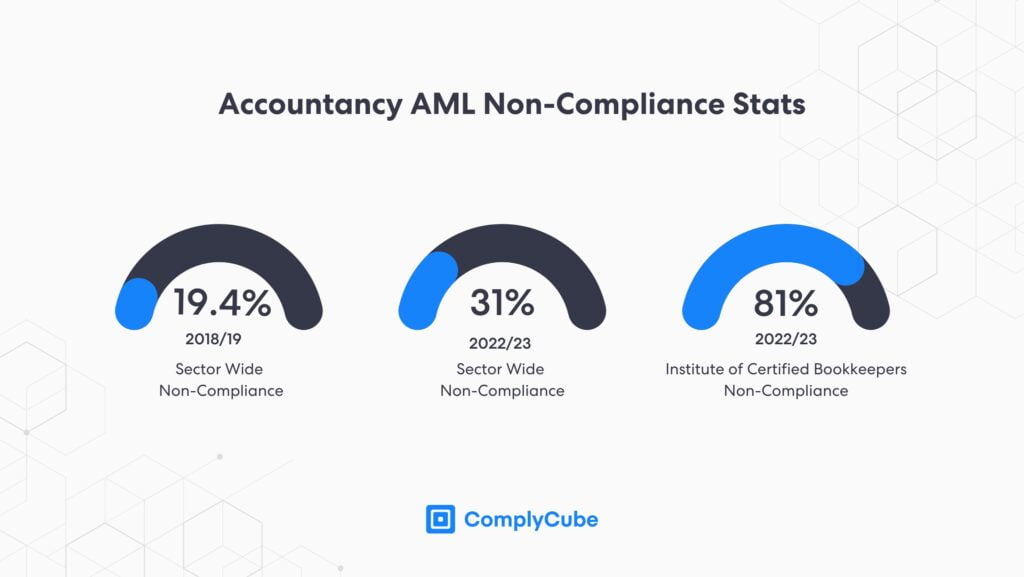

La non conformità in tutto il settore è salita a quasi un terzo (31%) della popolazione dei contabili vigilati nel 2022/23, rispetto a 19,4% nel 2018/19.

Questa è una cifra standard del settore. Alcuni singoli organismi di vigilanza, in particolare l’Institute of Certified Bookkeepers (ICB), hanno assistito a un aumento dei tassi di non conformità fino a 81% nel 2022/23. Il ritmo con cui queste cifre sono aumentate suggerisce che qualcosa nel settore non va.

Il piano britannico sulla criminalità economica (2023-2026) mira aridurre il riciclaggio di denaro e recuperare i beni criminali', ma l'attuale tasso di non conformità in materia di antiriciclaggio non suggerisce che finora si sia trattato di un successo. Inoltre, il programma di compliance antiriciclaggio del Regno Unito sarà messo sotto esame nel 2025, quando Task Force di azione finanziaria (GAFI) conduce le sue valutazioni reciproche.

Adozione lenta del software di conformità antiriciclaggio per i contabili

Nonostante queste sfide, la ricerca mostra che il settore contabile, in particolare, è lento nell’adottare o adattarsi alle nuove tecnologie, comprese Conosci il tuo cliente soluzioni (KYC).

Lo ha dimostrato un rapporto di accountingWEB 60% dei contabili è alle prese con la sfida di utilizzare la tecnologia per automatizzare le attività amministrative.

Sebbene le sanzioni per cattiva condotta finanziaria siano, secondo quanto riferito, basse nel settore, l’uso limitato di tecnologie di conformità suggerisce che un divario tecnologico a livello di settore favorisce questi problemi. Nonostante le società di contabilità abbiano alcune delle maggiori esigenze di controlli AML e KYC automatizzati, sono tra le ultime istituzioni finanziarie (FI) ad iniziare ad adottare soluzioni di automazione, intelligenza artificiale e conformità.

Lista di controllo della conformità antiriciclaggio

Le società di contabilità e gli altri intermediari finanziari devono condurre una sufficiente valutazione del rischio dei propri clienti per rispettare i propri obblighi antiriciclaggio. Ciò comporta una serie di procedure KYC e AML utilizzate per identificare i clienti, eseguire i necessari controlli sui loro precedenti e monitorarli continuamente in tempo reale per garantire che le informazioni acquisite non cambino.

Queste norme furono inizialmente determinate dall'art Rete per l'applicazione dei crimini finanziari (FinCEN) attraverso il Bank Secrecy Act (BSA) del 1970 in America. Questa politica richiedeva agli intermediari finanziari di aiutare il governo americano a identificare e prevenire il riciclaggio di denaro. Gli intermediari finanziari, come società di contabilità, banche e molti altri servizi finanziari, erano tenuti a presentare un rapporto sulle transazioni valutarie (CTP). Questi rapporti vengono utilizzati per aumentare la trasparenza sulle transazioni di grandi dimensioni che hanno maggiori probabilità di essere collegate ad attività sospette.

Verifica dell'identità (IDV)

Quando le società di contabilità desiderano acquisire nuovi clienti nel settore finanziario, devono ottenere informazioni personali per conformarsi alle normative KYC e AML. IDV costituisce la base di un processo Know Your Customer e di acquisizione clienti.

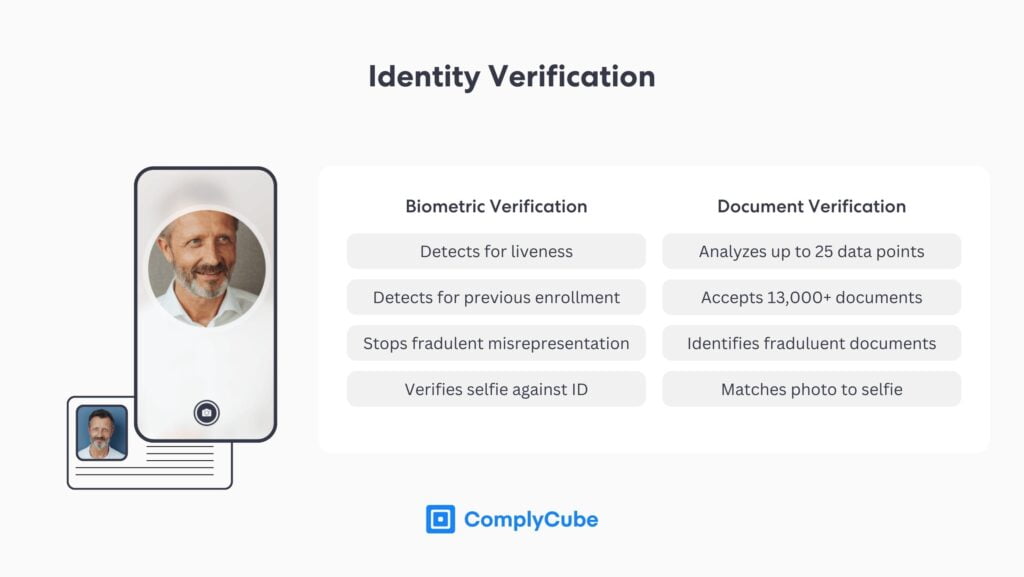

La verifica dell'identità moderna viene generalmente completata in due fasi:

- Verifica del documento cattura un'immagine del documento d'identità rilasciato dal governo di un nuovo cliente, come un passaporto, e verifica l'immagine in pochi secondi. Sfruttando tecnologie IA di alto livello, il processo di verifica è estremamente affidabile e richiede una frazione del tempo rispetto ai metodi tradizionali.

- Verifica biometrica aggiunge un ulteriore livello di garanzia dell'identità. Gli utenti scattano un selfie o un video dal vivo durante l'onboarding e una verifica simile e un punteggio del motore di corrispondenza per la somiglianza tra le due immagini. L'autenticazione biometrica richiede in media 5 secondi.

Questo processo copre una procedura IDV completa ma senza attriti che garantisce alle aziende un elevato livello di garanzia (LOA). Ciò lascia il cliente soddisfatto di un'esperienza di onboarding semplificata e della certezza che le informazioni ricevute siano accurate. Alcune istituzioni non richiedono la stessa LOA e possono personalizzare di conseguenza i propri processi IDV.

Due Diligence della clientela (CDD)

La CDD è una procedura AML fondamentale nella lotta al riciclaggio di denaro e al finanziamento del terrorismo. Per il settore Contabilità, il processo garantisce che i nuovi clienti non siano coinvolti in attività sospette che potrebbero compromettere il rispetto da parte dell'istituto dei propri obblighi normativi.

La due diligence della clientela assume molte forme, ma il risultato è sempre quello di mitigare i rischi di frode e riciclaggio di denaro. Gli strumenti di due diligence includono Prova di indirizzo (PoA) autenticazione e verifica multi-ufficio.

- Sanzioni e screening PEP fornire agli intermediari finanziari una copertura globale delle persone sanzionate e politicamente esposte (PEP), comprese le istituzioni sanzionate e i terroristi. Ciò aiuta le aziende a creare un ampio profilo di rischio per i nuovi clienti.

- Controlli negativi sui media coprire migliaia di notizie e organi di stampa in tutto il mondo, garantendo che le aziende siano consapevoli delle potenziali minacce o rischi che i clienti potrebbero comportare.

- Liste di controllo fornisce una copertura globale dalle watchlist istituzionali e antiriciclaggio. I dati vengono aggiornati quotidianamente, garantendo risposte affidabili in tempo reale.

Le soluzioni CDD sono facili da integrare e in genere installate tramite potenti SDK o un'API nello stack tecnologico esistente di un'azienda. Per ulteriori informazioni su cosa comportano questi processi, leggere Cos'è la Due Diligence del Cliente?

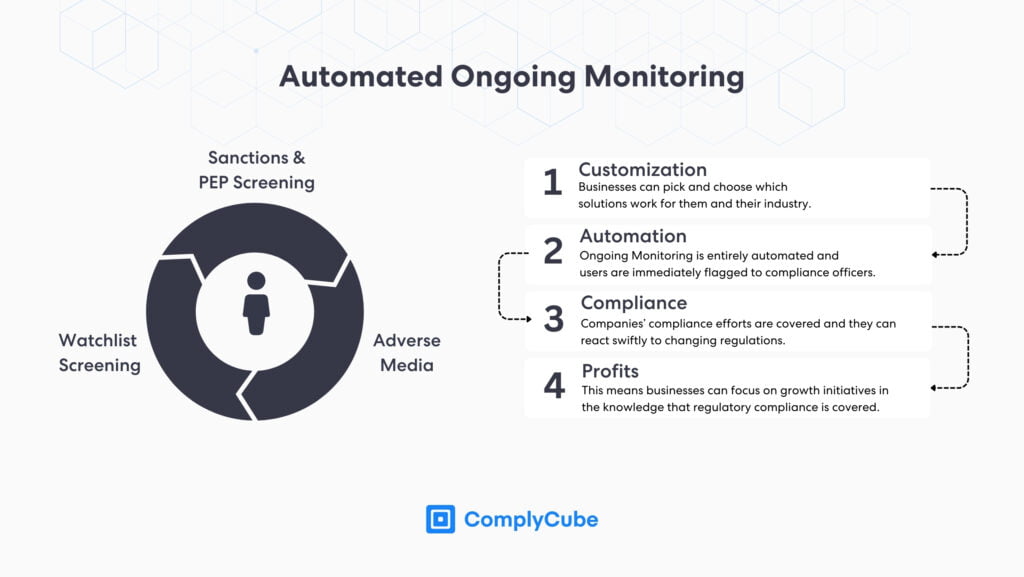

Monitoraggio continuo

Monitoraggio continuo combina una serie selezionata di soluzioni CDD ed esegue un monitoraggio coerente 24 ore su 24. Il monitoraggio continuo è fondamentale per la moderna gestione del rischio. Ad esempio, se una società di contabilità verifica un nuovo cliente individuale con un patrimonio netto elevato, vi è una maggiore possibilità per tale individuo di acquisire affiliazioni politiche attraverso una varietà di accordi di beneficenza o di sponsorizzazione.

Se un simile sviluppo dovesse verificarsi, non verrebbe individuato senza l’applicazione di un programma di monitoraggio continuo. A sua volta, il contabile non avrebbe un punteggio di rischio contemporaneo per il cliente e ci sarebbe la possibilità di non conformità con le specifiche tolleranze al rischio aziendale o, più gravemente, con le autorità di regolamentazione nazionali.

Soluzioni di conformità contabile KYC e AML di ComplyCube

ComplyCube è una pluripremiata azienda SaaS di conformità che fornisce soluzioni ad aziende di tutto il mondo nei settori della tecnologia, della finanza e delle telecomunicazioni, tra molti altri.

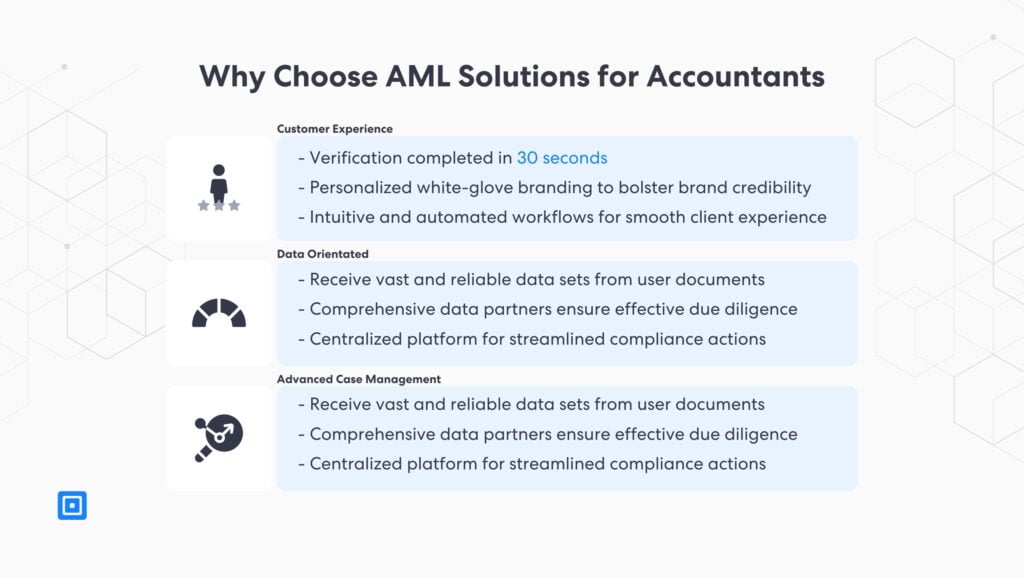

Esperienza del cliente

ComplyCube offre un'esperienza utente impeccabile ai propri clienti, garantendo che i nuovi rapporti commerciali e con i clienti inizino bene. Le relazioni con i clienti nel settore della contabilità sono una questione intima e la prima esperienza utente (UX) può determinare il successo della relazione.

Le soluzioni AML di ComplyCube sono perfette e forniscono una rapida UX senza compromettere il valore dei dati ottenuti. Ciò garantisce un vantaggio per l’utente e l’istituzione. Inoltre, i flussi di lavoro possono essere personalizzati per corrispondere al marchio di un'azienda o utilizzare il marchio di ComplyCube per rafforzare ulteriormente un simbolo di credibilità.

Orientato ai dati

Una volta verificati, i dati del cliente vengono archiviati nella piattaforma ComplyCube. Sono disponibili audit trail completi per ogni controllo, garantendo che gli analisti di conformità e i contabili possano essere sicuri da dove e quando provengono i dati dei clienti. La piattaforma centralizza tutti i dati in un unico posto, massimizzando l'efficienza e l'accessibilità dei dati.

Questa piattaforma è anche il luogo in cui è possibile regolare i pulsanti di automazione e flessibilità per aumentare o diminuire le soglie di attrito. Di solito, questi sono dettati dalla tolleranza al rischio di un'azienda e dal suo approccio basato sul rischio (RBA).

Gestione avanzata dei casi

Due Diligence del cliente La due diligence della clientela va oltre il semplice controllo degli utenti. A volte, un approccio caso per caso è la metodologia migliore per garantire che ogni cliente rispetti le normative giurisdizionali antiriciclaggio. Per fare ciò, le piattaforme di conformità devono essere malleabili.

La funzione di gestione dei casi di ComplyCube dà accesso diretto a particolari team di conformità e consente l'orchestrazione dei flussi CDD, dalla due diligence di base a quella avanzata (EDD). Ciò consente il controllo totale sull'acquisizione dei clienti e sulla conformità AML.

Se la tua società di contabilità o altro FI sta cercando di semplificare il processo di acquisizione dei clienti o deve affrontare sfide con il suo attuale programma di conformità KYC e AML, fissa una chiamata con uno specialista ComplyCube per saperne di più.