确保遵守反洗钱规定比以往任何时候都重要。会计人员的反洗钱软件在确保会计合规性方面发挥着关键作用,并有助于防止非法活动。对会计人员实施反洗钱检查对于整个金融系统的安全至关重要。本博客探讨了 KYC 和反洗钱软件,并介绍了会计人员的反洗钱清单。

会计行业的洗钱

会计师掌握着审计线索和财务记录的钥匙,是金融安全的基本支柱。他们与金融生态系统的密切关系使他们成为洗钱活动的主要目标,无论是无意中促成的还是有意实施的。

这种易受洗钱活动影响的行业使得会计行业至关重要,以确保采取足够的保护措施。然而,2023 年 12 月的一份最新报告显示了该行业的发展情况。

会计合规难题

会计行业监管机构的检查正在减少。包括 英格兰及威尔士特许会计师协会 (ICAEW)和 特许公认会计师公会 (ACCA)等多家专业会计师事务所报告其监管活动大幅下降。

此外,随着监管率下降,不遵守核心 反洗钱 反洗钱(AML)法规日益增多。

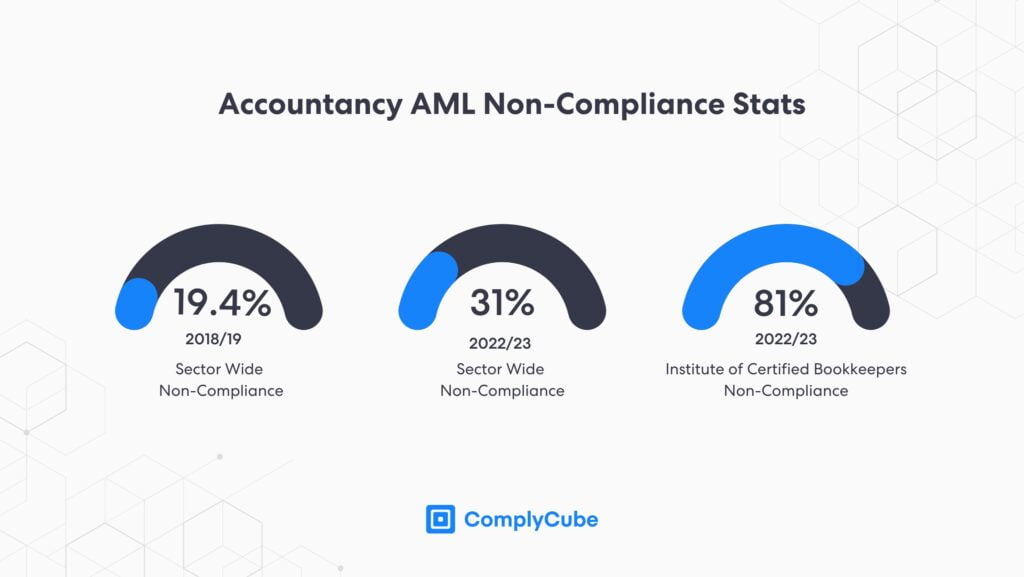

整个行业的不合规率已上升至近三分之一(31%) 2022/23 年受监督的会计人口为 19.4%,而 2018/19 年为 19.4%。

这是行业标准数字。某些个别监管机构,尤其是注册簿记员协会 (ICB),发现 2022/23 年不合规率上升至 81%。这些数字上升的速度表明该行业存在问题。

英国经济犯罪计划(2023-2026)旨在“减少洗钱并追回犯罪资产',但目前的反洗钱不合规率并不表明这一举措迄今为止取得了成功。此外,英国的反洗钱合规计划将在 2025 年受到严格审查,届时 金融行动特别工作组 (金融行动特别工作组)进行相互评估。

会计人员对反洗钱合规软件的采用缓慢

尽管面临这些挑战,但研究表明,会计行业在采用或适应新技术方面尤其缓慢,包括 了解您的客户 (KYC)解决方案。

accountingWEB 的一份报告显示 60% 的会计师正在努力应对利用技术实现行政任务自动化的挑战.

据报道,该行业对财务不当行为的罚款较低,但合规技术的有限使用表明整个行业的技术差距加剧了这些问题。尽管会计师事务所对自动化 AML 和 KYC 检查的需求最大,但它们是最后一批开始采用自动化、AI 和合规解决方案的金融机构 (FI)。

反洗钱合规检查表

会计师事务所和其他金融机构必须对其客户进行充分的风险评估,以遵守其反洗钱义务。这涉及一套 KYC 和 AML 程序,用于识别客户、对其执行必要的背景调查,并持续实时监控以确保所获得的信息不会发生变化。

这些规定最初是由 金融犯罪执法网络 美国金融犯罪执法局 (FinCEN) 通过 1970 年的《银行保密法》(BSA) 来监督洗钱活动。该政策要求金融机构帮助美国政府识别和防止洗钱活动。会计师事务所、银行和许多其他金融服务机构等金融机构必须提交货币交易报告 (CTP)。这些报告用于提高更有可能与可疑活动有关的大额交易的透明度。

身份验证 (IDV)

当会计师事务所希望在金融领域吸引新客户时,他们必须获取个人信息以遵守 KYC 和 AML 法规。IDV 构成了了解您的客户和客户获取流程的基础。

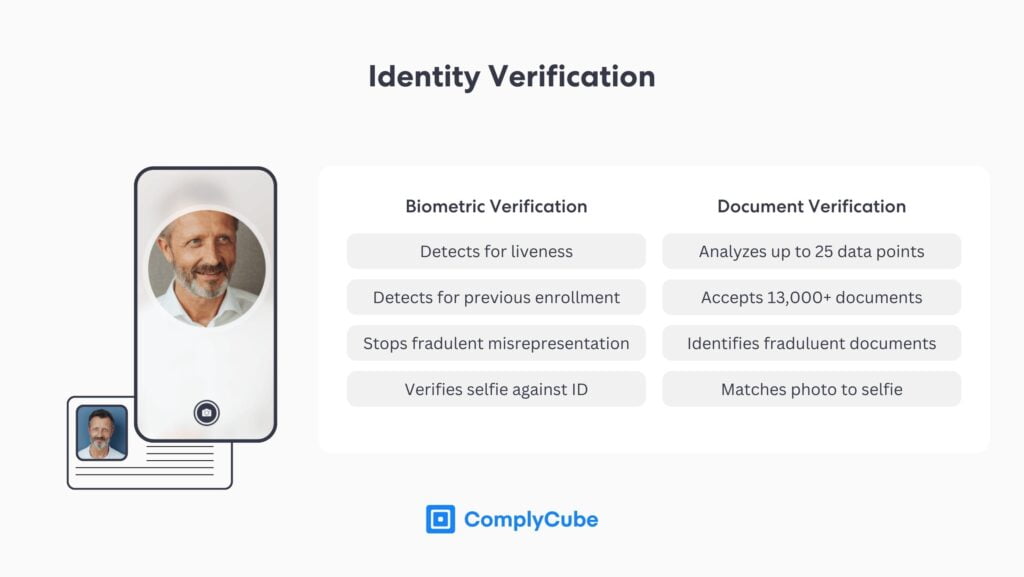

现代身份验证通常分两个阶段完成:

- 文件验证 捕捉新客户政府签发的身份证件(如护照)的图像,并在几秒钟内验证该图像。利用高级人工智能技术,验证过程非常可靠,所需时间仅为传统方法的一小部分。

- 生物特征验证 增加了额外的身份保证层级。用户在入职期间拍摄实时自拍照或视频,类似的验证和匹配引擎会对两张图片之间的相似度进行评分。生物特征认证平均需要 5 秒。

此流程涵盖全面且顺畅的 IDV 程序,为公司提供高水平的保证 (LOA)。这让客户对简化的入职体验感到满意,公司也对他们收到的信息准确无误感到满意。一些机构不需要相同的 LOA,并且可以相应地定制其 IDV 流程。

客户尽职调查 (CDD)

客户尽职调查是打击洗钱和恐怖主义融资的关键反洗钱程序。对于会计行业来说,该流程可确保新客户不会参与可能损害机构遵守监管义务的可疑活动。

客户尽职调查有多种形式,但其结果始终是降低欺诈和洗钱的风险。尽职调查工具包括 地址证明 (PoA)认证和多局验证。

- 制裁和 PEP 筛查 为金融机构提供全球受制裁和政治公众人物 (PEP) 的覆盖范围,包括受制裁的机构和恐怖分子。这有助于公司为新客户建立广泛的风险状况。

- 不良媒体检查 覆盖全球数千家新闻和媒体机构,确保公司了解客户可能带来的潜在威胁或风险。

- 观察名单筛选 提供机构和反洗钱监视名单的全球覆盖。数据每日更新,确保响应实时可靠。

CDD 解决方案易于集成,通常通过功能强大的 SDK 或 API 安装到公司现有的技术堆栈中。有关这些流程涉及的内容的更多信息,请阅读 什么是客户尽职调查?

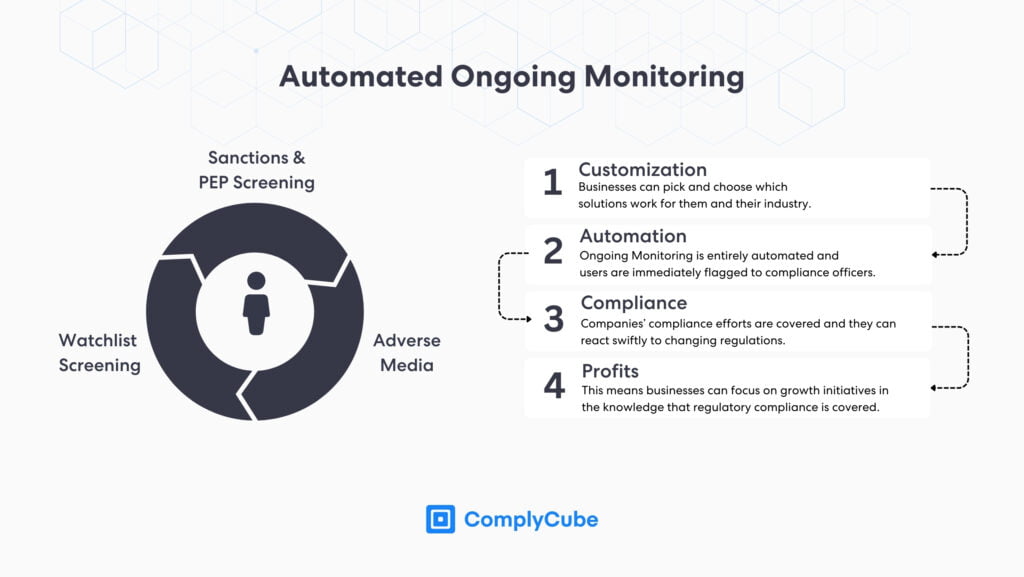

持续监控

持续监控 结合了一组选定的 CDD 解决方案,并进行持续、全天候的监控。持续监控是现代风险管理的关键。例如,如果一家会计师事务所验证了一位新的高净值个人客户,那么该个人就有更大的机会通过各种慈善或赞助协议获得政治关系。

如果出现这种情况,不应用持续监控程序是无法发现的。反过来,会计师将无法为客户评估当前的风险评分,并且可能会不遵守独特的企业风险容忍度,或者更严重的是,不遵守国家监管机构。

ComplyCube 的会计 KYC 和 AML 合规解决方案

ComplyCube 是一家屡获殊荣的合规 SaaS 公司,为全球科技、金融、电信等众多领域的公司提供解决方案。

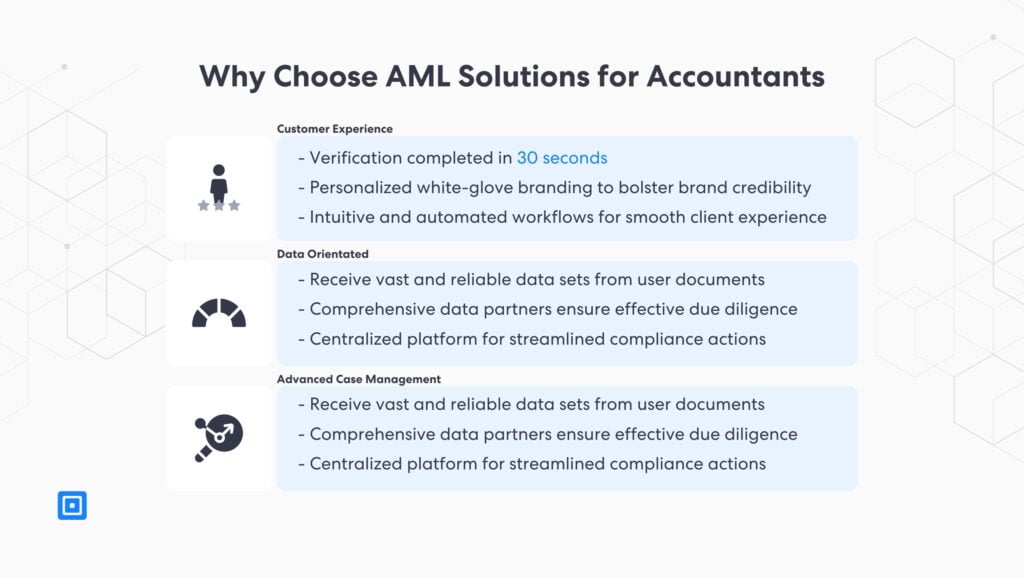

客户体验

ComplyCube 为客户提供完美的用户体验,确保新业务和客户关系有一个良好的开端。会计行业的客户关系是一件非常私密的事情,首次用户体验 (UX) 可以决定关系的成功。

ComplyCube 的反洗钱解决方案无缝衔接,提供快速的用户体验,同时不损害所获数据的价值。这确保了用户和机构的双赢。此外,工作流程可以个性化以匹配公司的品牌,或使用 ComplyCube 的品牌来进一步强化可信度的象征。

面向数据

验证后,客户数据将存储在 ComplyCube 平台中。每次检查都有完整的审计线索,确保合规分析师和会计师能够确定客户数据的来源和时间。该平台将所有数据集中到一个地方,最大限度地提高效率和数据可访问性。

该平台还可以调整自动化和灵活性开关以增加或减少摩擦阈值。通常,这些取决于公司的风险承受能力及其基于风险的方法 (RBA)。

高级案例管理

客户尽职调查 客户尽职调查不仅仅是审查用户。有时,逐案审查是确保每个客户遵守司法管辖区反洗钱法规的最佳方法。要做到这一点,合规平台必须具有可塑性。

ComplyCube 的案件管理功能可直接访问特定合规团队,并支持协调从基础到强化尽职调查 (EDD) 的客户尽职调查流程。这可实现对客户获取和反洗钱合规的全面控制。

如果您的会计师事务所或其他金融机构正在寻求简化其客户获取流程,或面临当前 KYC 和 AML 合规计划的挑战, 与 ComplyCube 专家预约通话以了解更多信息.