在线经济的快速增长和金融科技行业的迅速崛起导致对反洗钱 (AML) 和了解你的客户 (KYC) 工具的空前需求。 AML 和 KYC 是什么意思?我们可以互换使用这两个术语吗?要了解 KYC 与 AML 之间的区别,我们将从了解每个过程的含义开始。

什么是了解您的客户 (KYC)?

KYC 是金融机构从客户处收集相关数据以确定其身份和风险状况的流程。例如,投资者在参与融资之前必须经过验证,同样,个人在开设银行账户之前也必须经过验证。反洗钱 (AML) 法规要求受监管公司进行 KYC,以确保他们不会与恶意个人开展业务并为恐怖主义融资做出贡献。

什么是反洗钱 (AML)?

AML 是指受监管机构和政府为预防、阻止和打击金融犯罪 (FinCrime),特别是洗钱和恐怖主义融资而采取的措施、政策和控制措施。 AML 还包括 制裁, 政府或国际机构用来 强迫特定政权改变其行为.此外,受监管机构的反洗钱政策构成其更广泛的反洗钱合规计划的一部分,该计划旨在符合当地反洗钱法规的要求。

什么是客户识别计划 (CIP)?

企业在接纳新消费者时会实施客户识别计划 (CIP),以了解有关客户身份的更多信息。这是阻止金融犯罪的第一步。CIP 可帮助企业识别客户,以便他们能够对客户进行进一步的监管检查,例如反洗钱筛查。阅读以下内容了解更多信息 “什么是CIP?“

什么是客户尽职调查 (CDD)?

AML 和 KYC 法规规定,公司一旦确定客户,就必须进行客户尽职调查,以确定相关风险的级别。CDD 涉及进一步的身份检查、背景和 AML 筛查等任务。

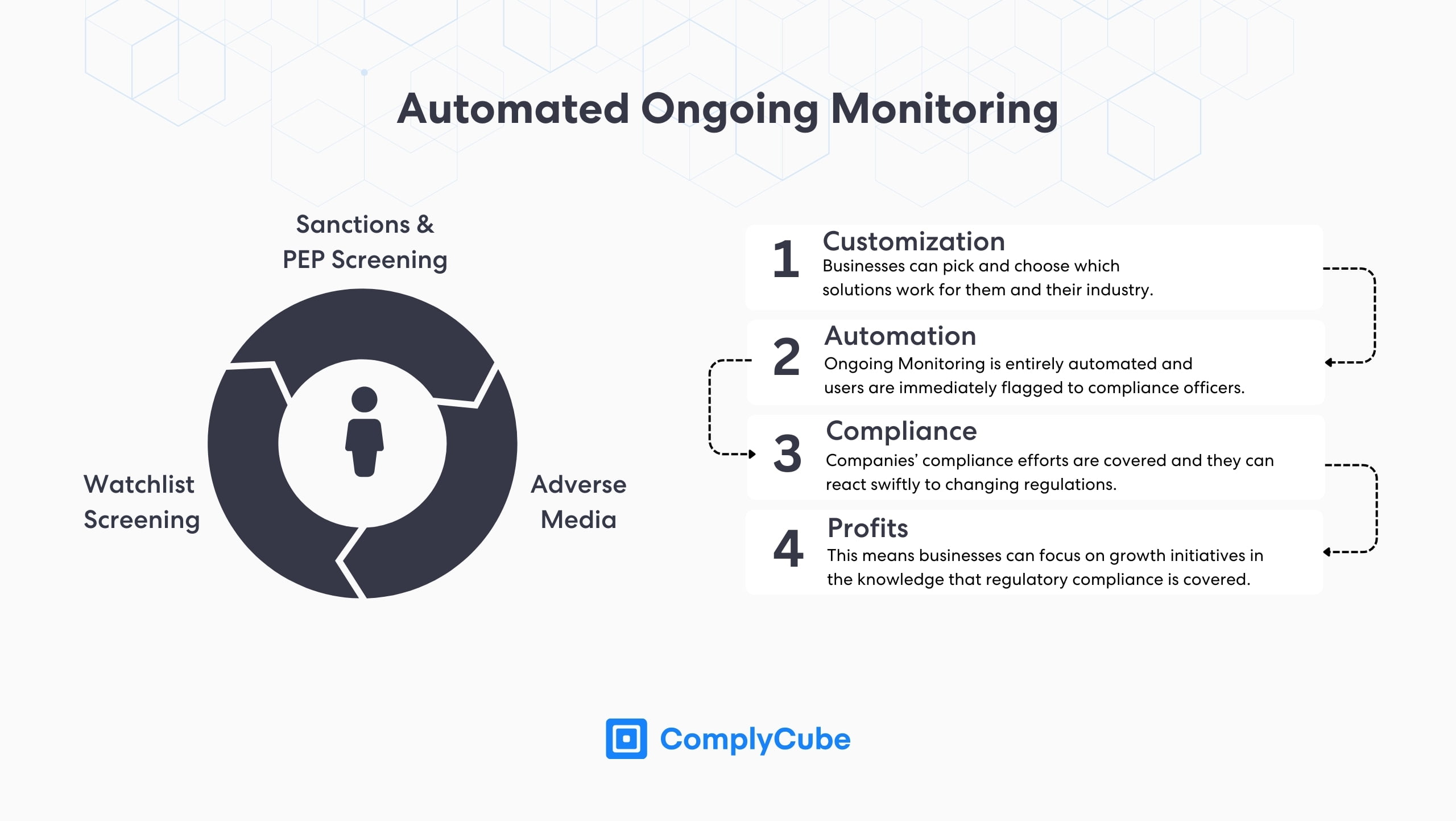

有时需要对高风险个人(例如政治公众人物)进行强化尽职调查 (EDD)。为了防止洗钱,这些流程会全天候进行,即所谓的持续监控。阅读以下内容了解更多信息 什么是客户尽职调查?

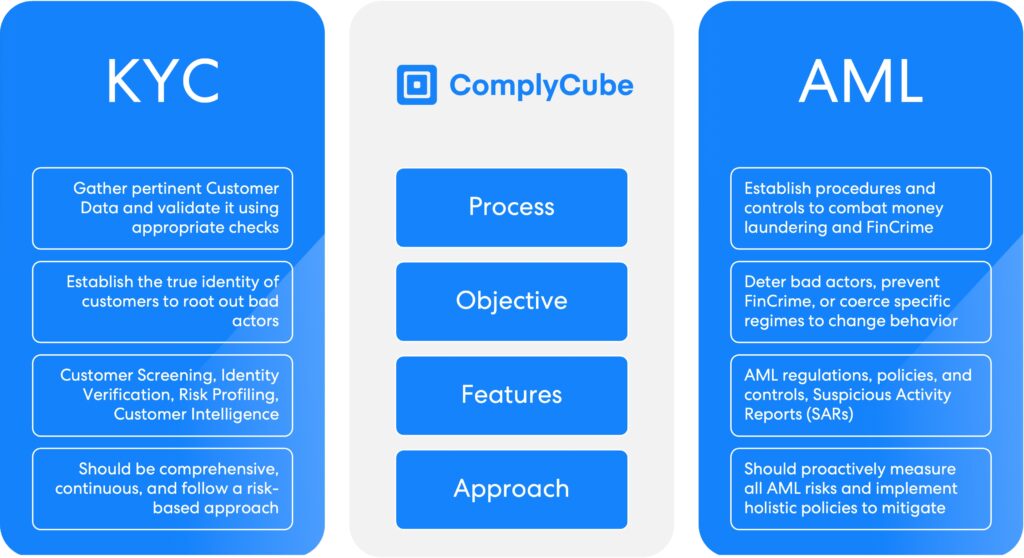

KYC 和 AML 有何不同?

尽管机构可能会模糊 AML 和 KYC 之间的界限,但它们是两个截然不同的合规框架。它们具有不同的范围、过程和目标,如下面的比较图所示。 AML 的范围更广,通常包含许多组件,例如:

- KYC 程序。

- 反洗钱标准和指南。

- 基于风险的反洗钱政策.

- 反洗钱工作人员手册。

- 持续的风险评估和持续监控。

- 员工反洗钱合规培训计划。

- 内部控制和内部审计。

- 升级矩阵和程序。

话虽如此,有效的反洗钱政策需要可靠的 KYC 流程,因为如果不确定客户的真实身份及其资金来源,就无法预防或检测 FinCrime。另一方面,反洗钱法律和政策通知 基于风险的方法 这是KYC程序需要遵循的。

AML 与 KYC 合规解决方案

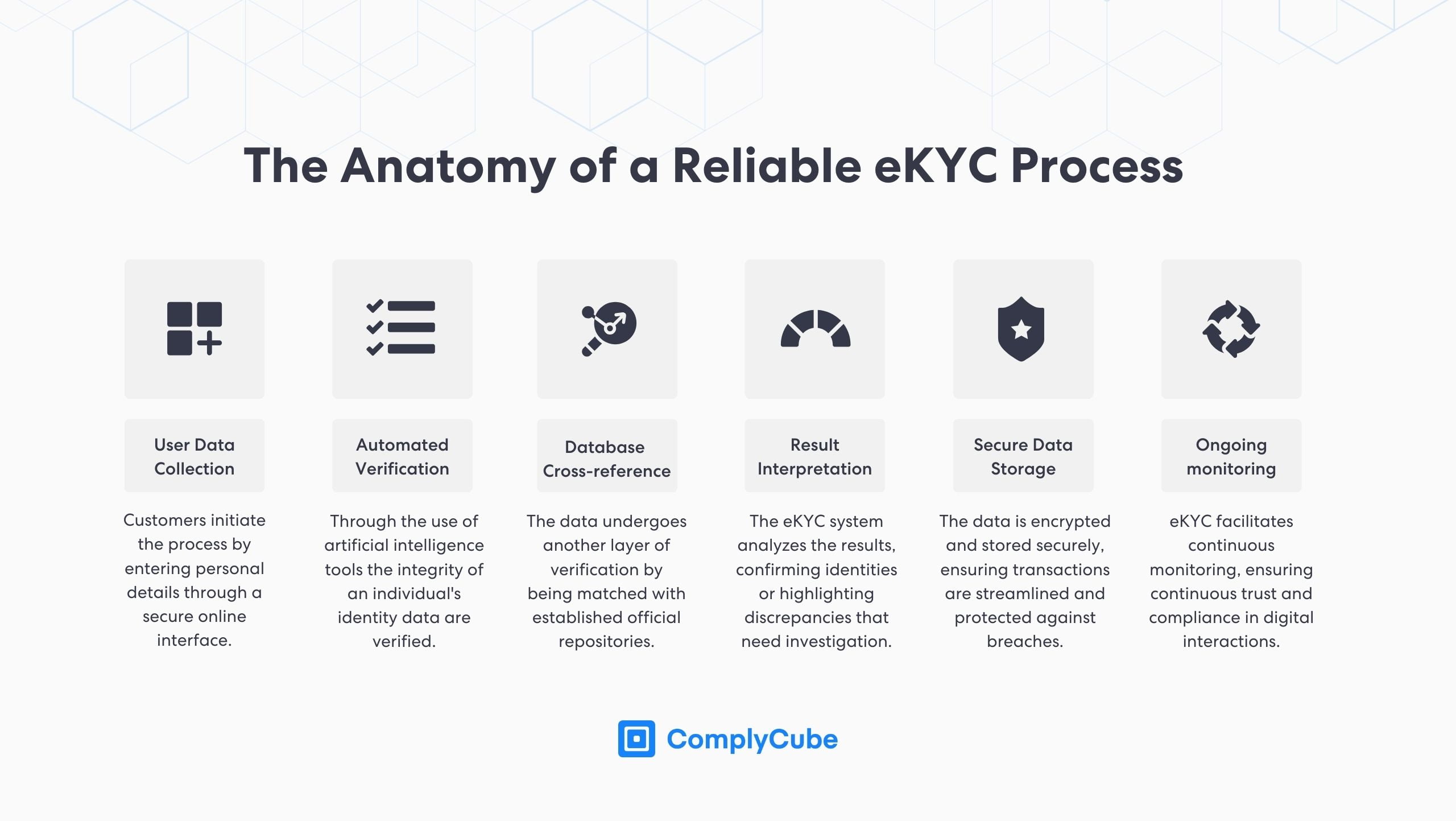

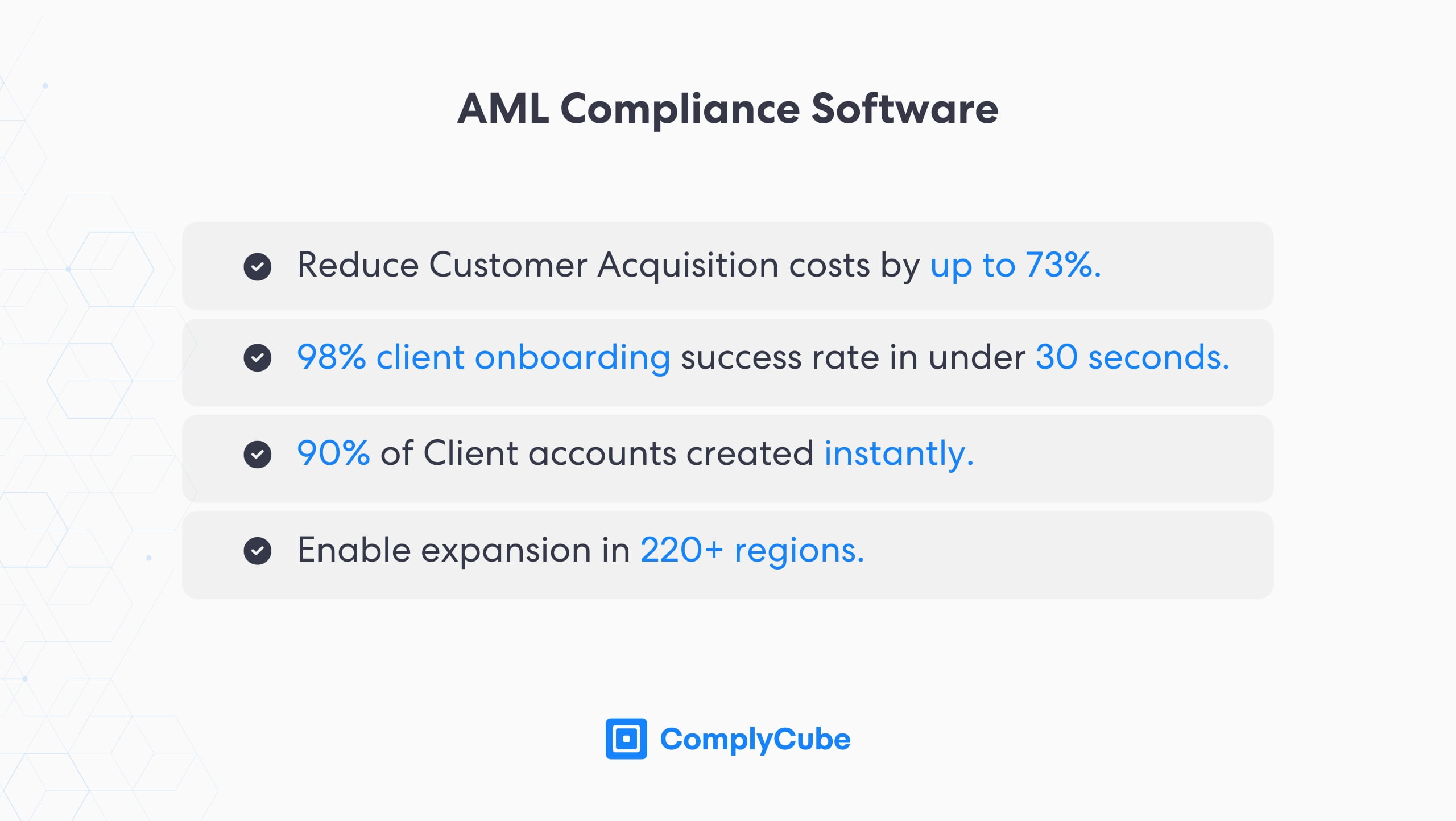

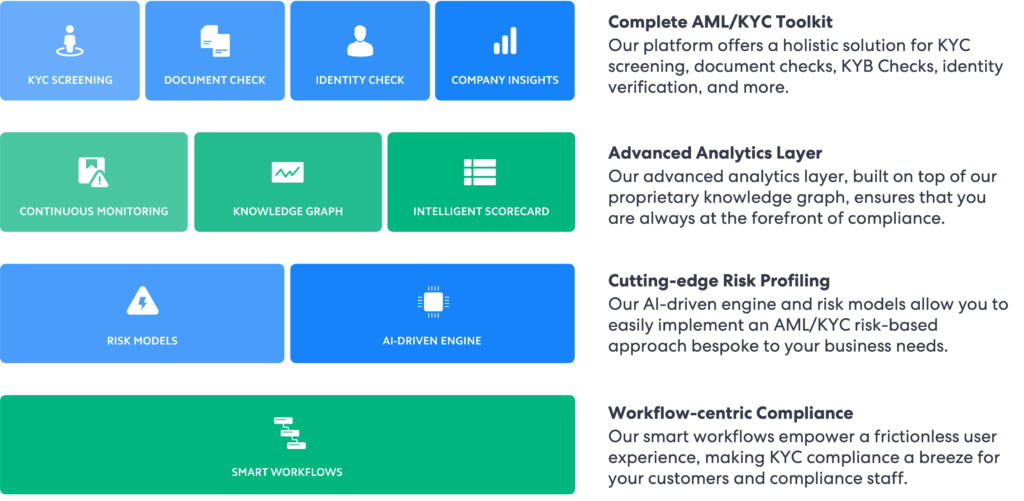

实现对 AML/CFT 法规的遵守需要大量的管理工作和大量的数据分析。因此,许多公司选择使用各种创新工具使 AML 流程自动化,以减少人为错误并避免潜在的合规处罚。自动化不仅提高了 AML 的速度、准确性和效率;它还可以帮助公司快速响应新法规并继续提供最高的合规标准。

例如,反洗钱解决方案可以快速分析客户数据,查找特定风险标志,并发出实时警报 洗钱报告官(反洗钱组织).他们还通过以下方式帮助 KYC 程序的自动化 电子身份验证 (eIDV), 这通常涉及以下两个步骤:

- 获取身份证件,例如护照、国民身份证或驾驶执照。然后跨多个向量分析 ID 文档,例如真实性、一致性、到期等。

- 确定文件持有人在交易期间确实在场。这是通过拍摄自拍/视频以及被动或主动活动检查来实现的。

在 ComplyCube,我们在智能工作流和 API 之上构建了一个强大的 AML/KYC 合规性堆栈。我们独特的平台使公司能够根据其需求快速实施基于风险的 AML/KYC 框架。企业还可以利用我们最先进的移动和网络 SDK 来创建用户友好的 KYC 流程,轻松验证客户的身份。

有关如何保护您的组织的更多信息,请联系我们的合规专家 团队.