基于风险的方法 (RBA) 对于有效实施“了解你的客户” (KYC) 和反洗钱 (AML) 合规框架至关重要。这种现代恐怖主义融资和洗钱风险评估控制是一项重要技术,可确保全球企业遵守反洗钱规定。RBA 是金融行动特别工作组 (FATF) 建议中的一项关键法规,可帮助公司正确确定其用户的相关反洗钱风险。

澳洲联储从何而来?

20 世纪 90 年代中期,KYC 和 AML 风险评估法仍处于发展阶段。现在所谓的基于风险的方法当时是一种基于规则的方法。这最终是一种僵化的监管,因为独立企业的细微差别没有被考虑在内,这意味着金融机构必须遵守某些根本无效的规则。

结果是,所有消费者都受到相同的 KYC 和 AML 控制,无论他们参与哪个行业或相关风险状况如何。这最终影响了行业和业务增长,从而导致了基于风险的方法的发展。

2000 年后:基于风险的方法

RBA 是由英国金融服务管理局 (FSA) 于 2000 年创立的,尽管该机构现在被称为英国金融行为监管局 (FCA),是英国的主要金融监管机构。2012 年,根据 FATF 建议的修订,该组织正式采用 RBA 作为一项重要规定。

基于风险的方法的组成部分

澳大利亚储备银行要求金融机构进行与公司面临的相关风险水平成比例的反洗钱风险评估。相关风险可能会根据公司经营所在地和客户所在地区、公司所在行业和公司提供的服务等诸多因素而发生变化。

初步风险评估

初始反洗钱风险评估可确定客户的相关风险因素,包括身份识别、背景反洗钱筛查和持续监控以确定风险评分。每个类别都有不同的合规级别。例如,在高风险行业运营的公司(如虚拟资产服务提供商 (VASP) 或加密货币交易所)必须执行最高级别的身份识别和反洗钱风险评估筛查。

比例响应

一旦进行了识别和反洗钱风险评估,企业必须根据风险程度分配资源。客户类型可能有很大差异,例如,如果通过政治公众人物 (PEP) 筛查发现消费者有政治关系,他们将接受强化尽职调查 (EDD),而不是基本客户尽职调查 (CDD)。这种方法使企业能够以最适合其运营的方式实施规则。

持续监控

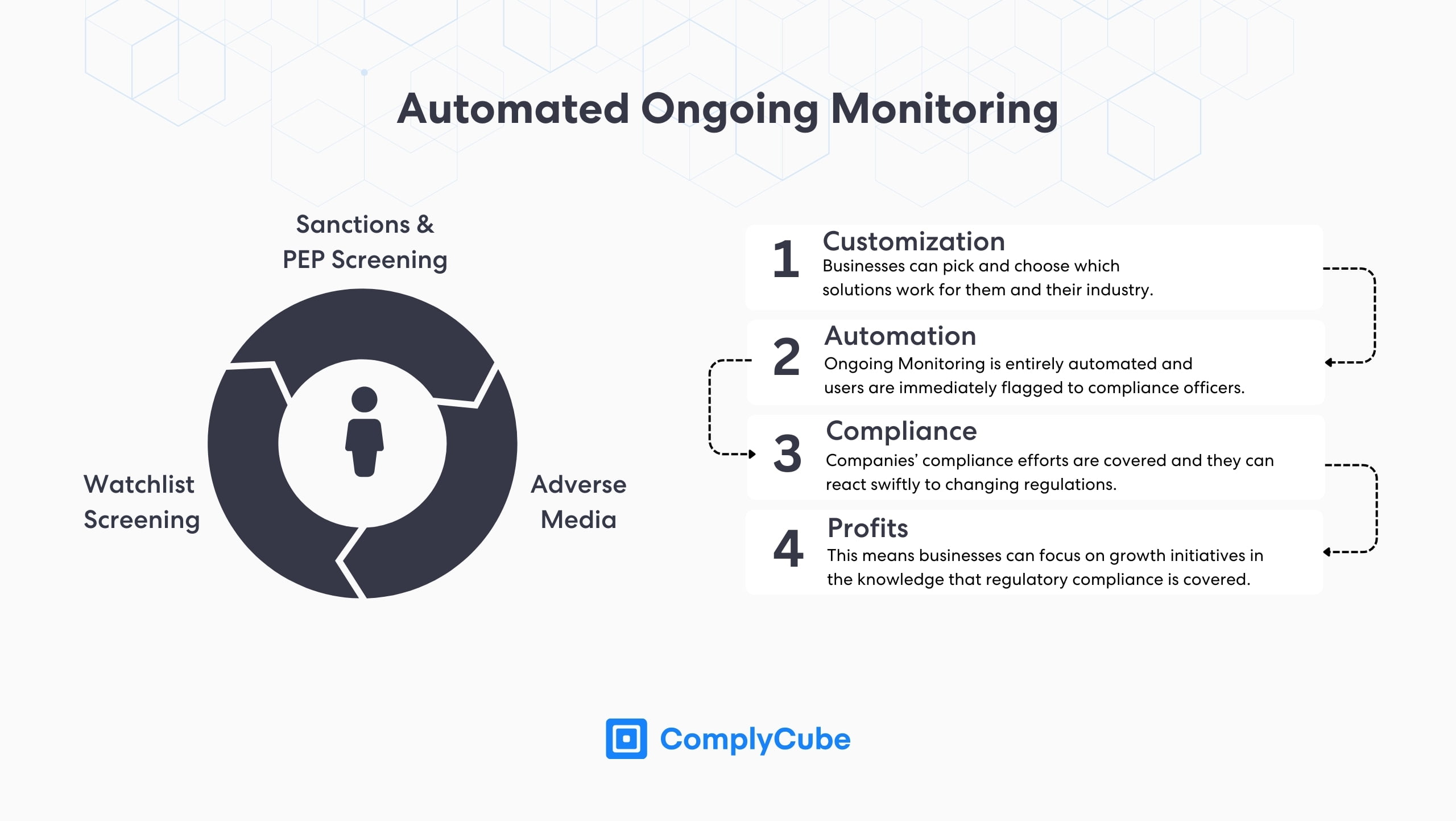

持续监控是 RBA 的关键要素,因为它可以确保客户的风险水平不会发生变化。进行持续的反洗钱风险评估意味着企业能够了解客户的情况是否发生变化。如果是这种情况,可能需要进一步的反洗钱控制,例如交易筛选或监控以报告交易数据和可疑活动。

随着时间的推移,框架变得灵活

最后,公司必须灵活地遵循基于风险的方法。这样,企业就可以更新其反洗钱计划,从而随着时间的推移增强其反洗钱风险评估。这种方法创造了一个动态的监管环境,机构可以对新法规或新的欺诈方法做出反应。

欧盟反洗钱指令

欧盟 (EU) 已经通过了几项包含 FATF 的 AML/KYC 建议的指令,包括 RBA 框架。 2020 年添加的最新指令称为 第 6 条反洗钱指令 (6AMLD)各成员国已将这些指令转化为国家立法,并以法规形式管理在其管辖范围内运营的金融机构。

欧盟的反洗钱系统是分散的——每个欧盟成员国内都有一个金融情报机构 (FIU)。金融情报机构是负责收集可疑交易报告 (STR) 和起诉涉嫌洗钱案件的小型单位。

欧盟的框架强调了授权机构在确定交易带来的洗钱风险程度方面所发挥的作用。根据风险程度,专家们实施独特的客户尽职调查形式。他们需要向其国家金融情报机构提交可疑交易报告,以决定交易是否可疑。因此,专业人员所发挥的作用对于更广泛的反洗钱机制的效率至关重要。

英国和金融行为监管局采用基于风险的方法

英国于 2007 年出台了《洗钱条例》(MLR),并将 RBA 纳入其反洗钱和反恐怖主义融资(AML/CTF)法规。2017 年的 MLR 进一步将 RBA 框架纳入英国核心反洗钱立法之中。

企业必须进行风险评估,根据风险水平进行客户尽职调查,并在必要时应用风险尽职调查。在英国脱欧之后,英国被迫发布自己的一套独立的反洗钱立法,其中大部分反映了金融行动特别工作组和欧盟指令的政策。

基于风险的方法的成功

监管机构采用基于风险的方法已证明其适合作为反洗钱风险评估控制。澳大利亚储备银行的主要成功之处在于:

效率与资源配置

澳大利亚储备银行帮助金融机构更有效地分配资源。银行和其他金融机构无需对所有客户进行全面审查,而是可以将精力集中在高风险客户或交易上。这种有针对性的方法通过减少低风险案件不必要的合规工作,为机构节省了大量的时间和金钱

提高对不断演变的风险的合规性

澳大利亚储备银行提供了适应不断变化的风险所需的灵活性,包括新技术、加密货币和复杂的国际交易的兴起。这种适应性使其成为现代反洗钱战略的基石,因为它使机构能够在管理不断变化的商业环境的同时遵守法规。

为成长型企业提供可扩展性

RBA 的最大优势之一是其可扩展性。随着企业发展或拓展新市场,他们可以调整反洗钱控制以适应新环境的风险。这使得公司能够与高风险客户合作或在风险较高的地区开展业务,而不会损害合规性

降低监管风险

通过实施 RBA,机构向监管机构表明他们了解所面临的具体风险,并正在采取适当措施来减轻风险。这降低了因不合规而受到处罚或罚款的可能性,并改善了与监管机构的关系。

支持业务创新

澳大利亚央行还支持大麻和加密货币等新兴高风险行业的发展,允许金融机构负责任地参与这些行业。这种量身定制的方法有助于机构管理与这些行业相关的独特风险,同时仍支持其业务增长。

关于 ComplyCube 的反洗钱风险评估解决方案

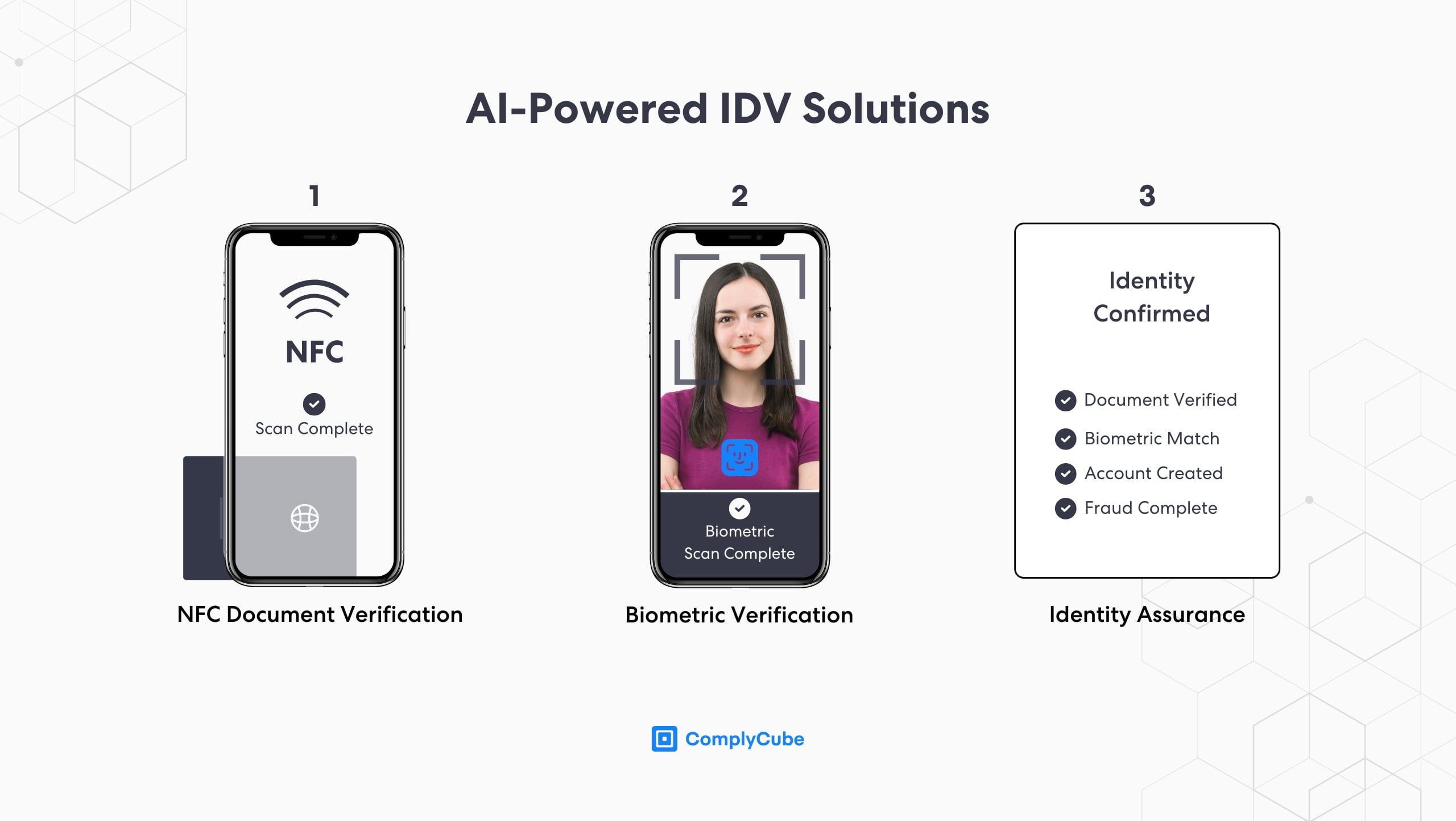

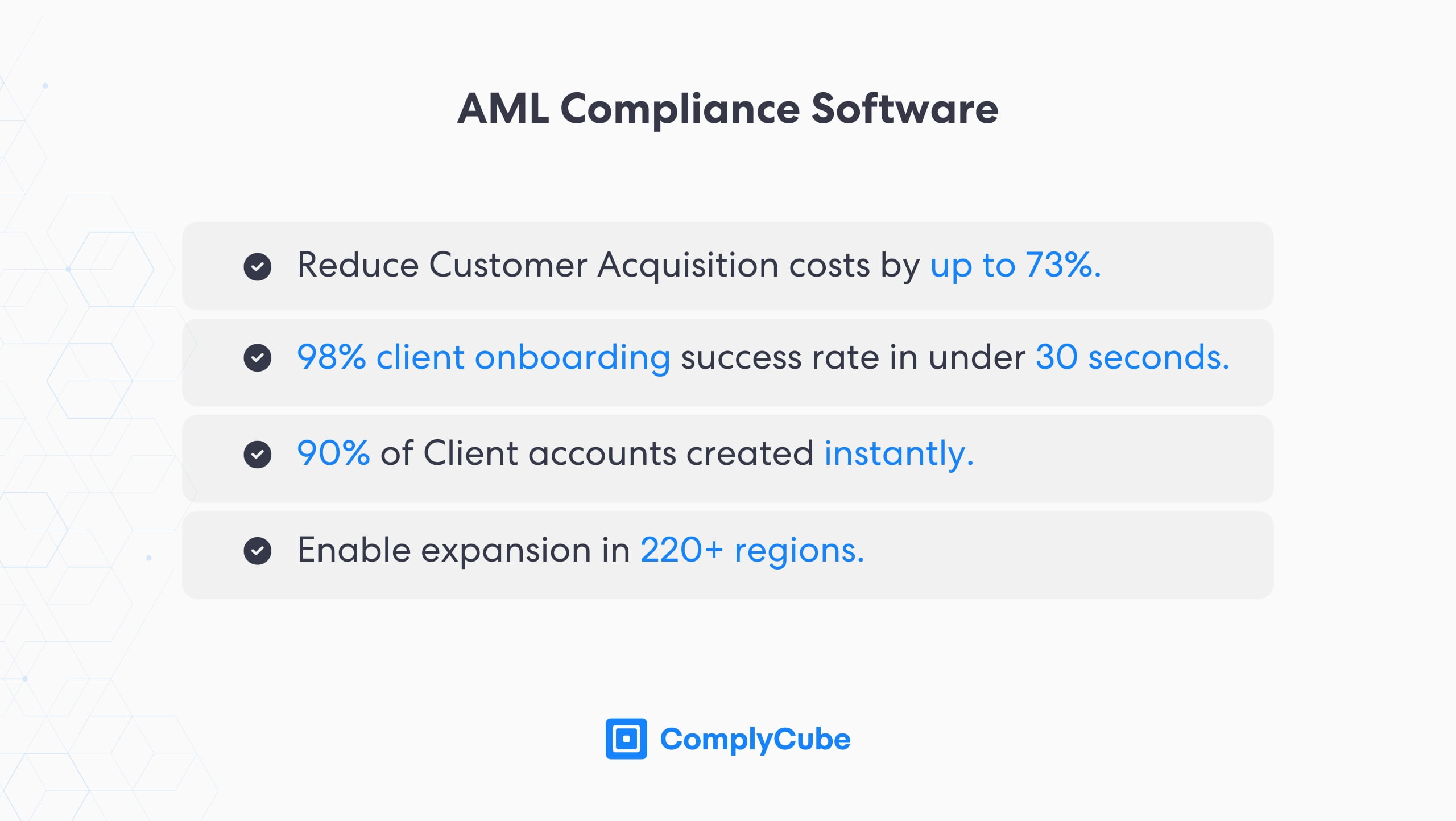

ComplyCube 提供无与伦比的解决方案,实现灵活且可定制的反洗钱风险评估控制,使合作公司能够轻松遵守 RBA 框架。它通过文件和生物特征验证、客户尽职调查和多局验证、反洗钱筛查和持续监控提供全面的客户身份识别。

这些解决方案提供了完整的合规性套件,可实现一站式全面覆盖和灵活性。对于有兴趣详细了解这些解决方案的机构, 接触 今天的合规专家