评估客户风险是预防金融行业犯罪的关键。许多金融服务机构采用基于风险的方法,通过客户尽职调查 (CDD) 专门降低与欺诈相关的风险。基于风险的方法对大多数企业都有好处,尤其是当金融行动特别工作组 (FATF) 和金融行为监管局 (FCA) 等监管机构公开支持这种方法时。

金融机构必须考虑如何满足监管合规要求,以提高金融交易的准确性和安全性。了解你的客户 (KYC) 和反洗钱 (AML) 框架明确规定企业、组织和金融服务提供商有责任核实客户身份的真实性和准确性。在此过程中,他们还必须评估每个客户的风险状况并采取必要措施。本指南将深入探讨反洗钱流程中基于风险的方法的历史和演变,以及如何保护您的组织。

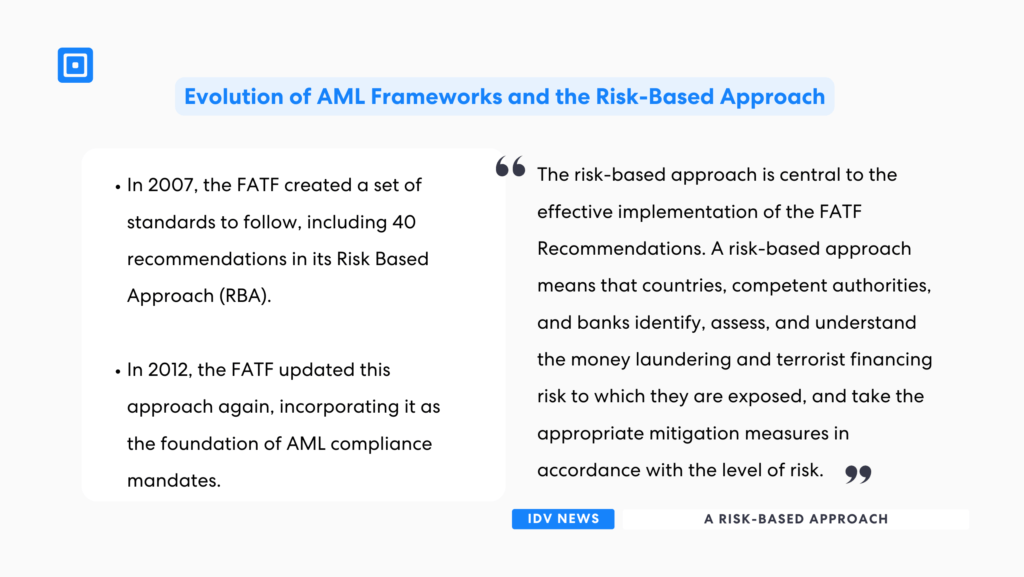

反洗钱框架和基于风险的方法的演变

最早的反洗钱框架是在 20 世纪 70 年代制定的,那时现代数字时代尚未到来。这些框架实施了“一刀切”的方法,要求组织遵守规则以减少洗钱活动。然而,创建一套适用于所有组织的单一合规要求被证明是不够的,也是无效的。

并非所有企业都同样容易受到洗钱或恐怖主义融资的影响。有些企业比其他企业更容易受到风险,需要更高程度的尽职调查。此外,并非所有客户或行业都面临相同的风险。例如,政治公众人物 (PEP) 需要比其他企业更多的关注和关注。有些交易的风险也高于其他交易,找出这些交易至关重要。

英国 金融服务管理局 (现为金融行为监管局)建立了比例原则概念,鼓励机构将注意力(和资金)集中在减轻最昂贵的风险上。 2007 年, FATF 制定了一套标准 随后,该委员会在其基于风险的方法 (RBA) 中提出了 40 项建议。具体来说,它要求金融机构制定具体但更灵活的衡量标准,以便更有效地利用资源,真正实现业务目标。这些标准不是笼统的陈述,而是使组织能够专注于最有可能影响其业务进程的风险领域。

2012 年, FATF 再次更新了这一方法,将其作为反洗钱合规要求的基础。世界各地的司法管辖区都采用了基于风险的方法,导致许多金融服务机构将这种方法整合到他们的 KYC 流程中。 目前,FATF

“基于风险的方法对于有效实施金融行动特别工作组建议至关重要。基于风险的方法意味着各国、主管当局和银行识别、评估和了解其面临的洗钱和恐怖主义融资风险,并根据风险级别采取适当的缓解措施,” 金融行动特别工作组.

基于风险的方法是什么样的?

客户风险管理虽然复杂,但必不可少。强大而有效的 KYC 方法对于降低成本并满足监管要求至关重要。然而,这种方法可能非常耗时,并且会降低客户对体验的期望。

风险分析

风险分析是验证客户身份的一种形式。它根据客户行为对客户风险进行评分。风险分析侧重于根据确定为潜在风险的因素对每个客户、交易和业务关系进行全面评估。它根据客户的行为、活动性质和其他风险状况因素,根据指定的风险级别对这些客户进行分类。

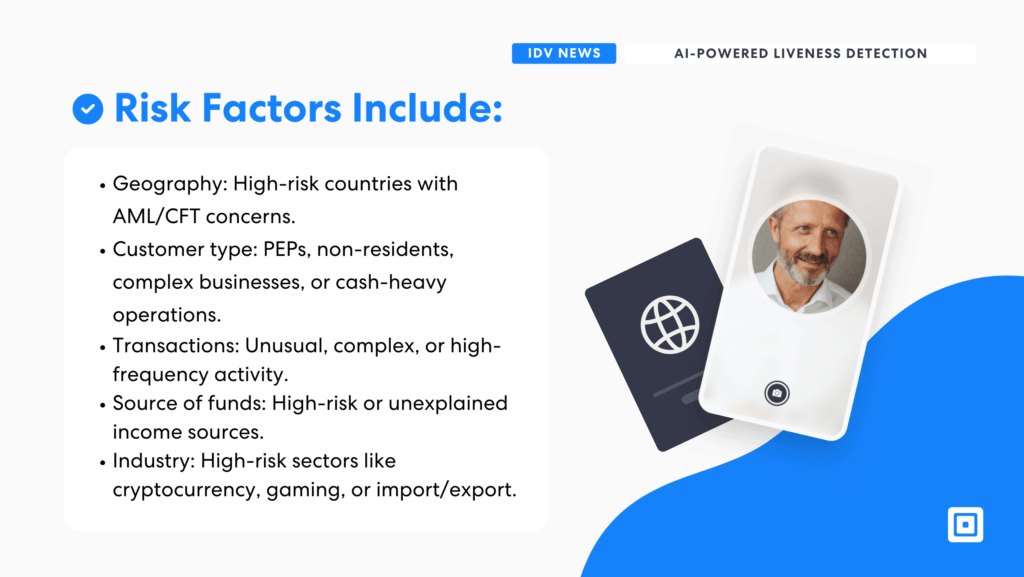

基于风险的分析的一些最常见的组成部分包括:

- 地理因素:存在公认反洗钱/反恐怖融资问题的高风险国家或司法管辖区,例如恐怖主义活动猖獗的地区或曾经发生过犯罪的地区。

- 客户类型:政治公众人物、非居民客户、复杂的业务结构或现金密集型业务也会影响风险评估。

- 交易模式:不寻常、复杂或高频率的交易可能预示着风险,例如账户使用情况的突然转变或与账户不常见的高交易价值。

- 资金来源:已知的高风险来源或无法解释的收入来源,通常是那些在被视为监视名单上的来源。

- 行业或职业:某些行业(例如加密货币、游戏或进出口)可能具有更高的风险,必须予以考虑。

- 照明和深度感知: 人工智能模型还可以利用光反射和阴影来检测活体。人脸反射光线的方式与平面照片或视频不同。

强大的基于风险的 KYC 方法将包含专门针对客户关键领域的策略。最终,对所有这些领域的客户的整体了解可以提供洞察力。 这 欧洲理事会 在其反洗钱措施和恐怖主义融资评估专家委员会实施声明中指出,基于风险的方法意味着国家、政府和私营部门应该充分了解洗钱和恐怖主义融资威胁,以及这些威胁在不同部门、国家和活动范围内的程度。

理事会指出,金融行动特别工作组的建议促进 基于风险的方法 分为三个层次:

- 国家级:各国应评估并与当局和私营部门分担洗钱/恐怖主义融资风险。

- 国家当局:监管部门应聚焦特定风险,有效配置资源。

- 私营部门:企业应根据自身风险和客户情况制定反洗钱/反恐怖融资措施。

客户尽职调查

客户尽职调查 客户尽职调查 (CDD) 专注于根据客户的风险级别应用更高级别或增强的安全性,例如利用其风险状况中的数据。根据组织的具体活动,有两种著名的客户尽职调查类型可以适用:

标准客户尽职调查:客户尽职调查最常见的标准是基本客户尽职调查,涉及有限的身份识别和验证。此标准适用于金融行业内几乎所有账户和客户,是基准衡量标准。它适用于低风险客户。

强化尽职调查 (EDD):适用于高风险客户或情况,强化尽职调查更进一步。它涉及更深入的背景调查、访谈或第三方验证,以降低风险,因为存在一定程度的担忧。

CDD在应用和功能方面具有灵活性。CDD的范围通常包括以下内容:

通过政府颁发的身份证件来验证身份。

了解正在建立关系的职业或商业目的。

评估客户或公司的所有权结构或财务利益。

如果获得批准,确定服务或帐户的预期用途。

这些因素中的每一个都有助于建立风险状况并提供更多客户风险管理策略。CDD 是一种常见且灵活的方法,可以更彻底地审查高风险客户。了解客户的风险状况可以让金融机构更好地了解他们对业务应用程序的风险。 有关客户尽职调查的更多信息,请阅读 “什么是客户尽职调查(CDD)?”

持续监控

认为一旦开立账户并开始交易,风险评估就结束了,这是错误的。持续监控客户活动对于确定哪些活动对于客户来说是“正常的”,哪些活动不是“正常的”至关重要。这可以提高对可疑活动或不合规交易的反应。这种加强的尽职调查和客户风险评估可以长期保护金融机构和其他企业。

监控是一个需要组织适应客户行为变化的过程。例如,如果客户有大量对他们来说很陌生的大额交易,调查这些交易可能是明智之举。客户财务状况的突然变化也可能引人注目。

持续监控的最佳资源之一是自动交易监控工具。虽然许多组织仍在使用手动流程,但这些方法很容易出错。自动交易监控工具还可以加快流程,实现更实时的响应。

可以大幅提高效率的一个机会领域是自动触发式 持续尽职调查 (ODD) 客户。

“可以大幅提高效率的一个机会领域是自动触发式客户持续尽职调查 (ODD)。实际上,大多数金融机构都会定期进行人工客户审查。这些人工审查非常耗时,对减轻洗钱风险的附加价值(相对)有限,并对客户满意度和数据隐私产生负面影响,” 德勤在我们的博客中详细了解持续监测的好处, “什么是持续监控过程?”

基于风险的方法的好处

对于大多数金融机构来说,基于风险的方法是明智而有效的,尤其是在涉及反洗钱流程时。其主要优势包括:

- 改善客户体验,减轻非风险客户的烦恼。

- 高效配置资源,让财力和人力资源投入到真正高风险的问题上。

- 由于拥有更好的资源并且采取了更准确、更及时的可操作措施,因此增强了金融犯罪侦查。

- 符合监管要求,降低高额罚款的风险。

- 可扩展性和灵活性使机构能够随着新风险的出现或情况的变化调整其重点,从而使其能够“领先”于威胁。

- 通过减少与合规性相关或高度明显的欺诈行为来提高声誉。

风险较高的客户可能需要额外的验证程序。

“了解您的客户基于风险的方法通过根据风险因素调整验证级别,可以实现更好的客户入职合规计划。低风险客户可以更快地被接受,而高风险客户可能需要额外的验证程序,” 金融犯罪学院.

实施ComplyCube的解决方案

ComplyCube 的平台可以为组织提供强大的基于风险的反洗钱流程。如果您的组织没有根据基于风险的策略分配资源,那么现在是时候学习如何有效地分配资源了。ComplyCube 的理想定位是为公司提供工具,以促进强大、准确、省时且经济高效的基于风险的解决方案,以减轻客户风险。有关 ComplyCube 服务的更多信息,请联系他们的 专家合规团队.